CTCP Xây lắp điện 1 (PC1): Kế hoạch thận trọng do quy hoạch điện 8 chậm trễ

Nguồn: HSC

Kế hoạch thận trọng do quy hoạch điện 8 chậm trễ

![]()

Tóm tắt

- Cổ đông đã thông qua kế hoạch thận trọng trong năm 2023 với hoạt động xây dựng cốt lõi chịu tác động tiêu cực do việc chậm ban hành Quy hoạch phát triển điện lực quốc gia giai đoạn 2021 – 2030 (Quy hoạch điện 8).

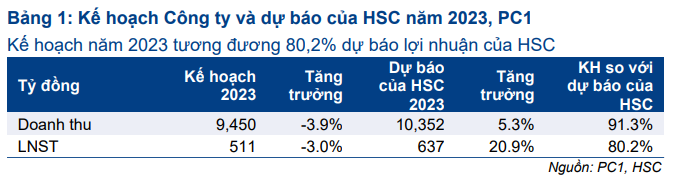

- Kế hoạch năm 2023 chỉ tương đương lần lượt 80,2% và 91,3% dự báo lợi nhuận thuần và doanh thu thuần cả năm 2023 của chúng tôi.

- Các mảng kinh doanh khác, PC1 sẽ tập trung vào mảng BĐS KCN trong khi giảm tốc độ mở rộng công suất điện tái tạo.

- HSC duy trì khuyến nghị Tăng tỷ trọng với giá mục tiêu theo phương pháp SoTP là 32.800đ. Phê duyệt Quy hoạch điện 8 được kỳ vọng sẽ hoàn tất trong Q3/2023, từ đó sẽ thúc đẩy giá cổ phiếu.

Sự kiện: ĐHCĐ năm 2023

PC1 tổ chức ĐHCĐ năm 2023 vào sáng ngày 26/4/2023. Cổ đông đã thông qua tất cả các tờ trình. Cụ thể như sau:

Kế hoạch thận trọng trong năm 2023

Cổ đông PC1 thông qua kế hoạch thận trọng trong năm 2023 với doanh thu thuần đạt 9.450 tỷ đồng (tăng trưởng 13,4%) và LNST là 511 tỷ đồng (giảm 3,0% so với cùng kỳ). Kế hoạch thận trọng của Công ty chủ yếu do Quy hoạch điện 8 chậm tiến độ, hiệu ứng El Nino tác động tới sản lượng thủy điện và chi phí trích lập dự phòng nợ xấu 100 tỷ đồng. Kế hoạch doanh thu và LNST của Công ty tương đương lần lượt 91,3% và 80,2% dự báo cả năm 2023 của chúng tôi.

Quy hoạch điện 8 chậm trễ ảnh hưởng tới hoạt động xây dựng điện trong năm 2023

BLĐ kỳ vọng Quy hoạch điện 8 sẽ chưa được phê duyệt cho đến cuối Q3/2023, chậm hơn 1-3 quý so với trước đó. Quy hoạch điện 8 ban hành chậm trễ đã cản trở quá trình phê duyệt cho công suất phát điện và truyền tải điện mới của tất cả các NĐT, bao gồm EVN.

BLĐ kỳ vọng doanh thu mảng xây dựng điện trong năm 2023 sẽ khoảng 4.600 tỷ đồng (giảm 5% so với cùng kỳ), chủ yếu tới từ giá trị hợp đồng tồn đọng khoảng 4.000 tỷ đồng tại thời điểm cuối năm 2022, trong khi giá trị đơn đặt hàng mới được ký trong năm 2023 sẽ vào khoảng 6.000 đồng, chủ yếu tập trung vào cuối Q3 và Q4/2023 sau khi Quy hoạch điện 8 được ban hành.

Trong khi đó, BLĐ thận trọng đối với các khoản phải thu từ EVN (và các khách hàng khác) do (1) hoạt động kinh doanh điện của EVN đang thua lỗ và (2) chính sách giá mới đối với các dự án điện tái tạo chuyển tiếp không thuận lợi, khiến một số NĐT không thể thanh toán nợ đúng hạn. Kế hoạch lợi nhuận 2023 của PC1 đã bao gồm 100 tỷ đồng chi phí dự phòng nợ xấu từ EVN.

Theo dự báo trong năm 2023 hiện tại, chúng tôi giả định Quy hoạch điện 8 sẽ được phê duyệt vào cuối tháng 6/2022, từ đó thúc đẩy doanh thu xây dựng điện tăng trưởng 15% trong năm 2023 và chúng tôi không giả định chi phí trích lập dự phòng cho các khoản phải thu khó đòi.

Hiệu ứng El Nino trở lại sẽ khiến sản lượng thủy điện giảm 10%

BLĐ dự báo tác động của hiệu ứng El Nino tới sản lượng trong năm 2023 sẽ hạn chế, giảm khoảng 10%. Chúng tôi cũng có chung quan điểm này và giả định tương tự (sản lượng thủy điện giảm 10% so với cùng kỳ) trong mô hình dự báo hiện tại trong năm 2023.

Mỏ nickel đi vào hoạt động

Mỏ nickel của PC1 chính thức đi vào sản xuất từ đầu tháng 4/2023. PC1 đã ký hợp đồng dài hạn bán toàn bộ sản lượng cho Trafigura, một công ty kinh doanh hàng hóa cơ bản lớn trên phạm vi toàn cầu. Lô hàng đầu tiên sẽ được vận chuyển vào tháng 6/2023.

Tổng vốn đầu tư cho dự án này vào khoảng 1.900 tỷ đồng, cao hơn 27% so với ước tính của PC1 là 1.500 tỷ đồng, chủ yếu do hàm lượng quặng thực tế thấp hơn so với ước tính trước đó. Công ty hiện ước tính tỷ suất LNST mảng khai khoáng sẽ vào khoảng 16%, thấp hơn so với ước tính trước đó là 30%, nhưng sát với dự báo của chúng tôi là 15%.

Trọng tâm trung hạn: BĐS KCN

Sau khi giá FIT đối với điện gió kết thúc vào tháng 11/2021, PC1 nhận thấy việc đầu tư vào điện tái tạo ngày càng khó khăn do chính sách giá chưa rõ ràng và hệ thống truyền tải điện quá tải. Do đó, BLĐ đã quyết định giảm tốc độ mở rộng mảng điện tái tạo trong 3 năm tới và tập trung vào mảng BĐS KCN. Công ty lên kế hoạch nâng quỹ đất lên khoảng 1.500ha thông qua hoạt động mua bán & sát nhập.

HSC duy trì khuyến nghị Tăng tỷ trọng với giá mục tiêu là 32.800đ

HSC duy trì khuyến nghị Tăng tỷ trọng. PC1 đang giao dịch với P/E trượt dự phóng 1 năm là 13,2 lần, cao hơn 0,1 lần độ lệch chuẩn so với mức bình quân trong quá khứ là 12,9 lần (tính từ tháng 9/2020). Giá mục tiêu của chúng tôi là 32.800đ, tiềm năng tăng giá là 17%.