Dịch vụ tiện ích - Điện: Lợi nhuận Q4 và cả năm 2023 kém tích cực nhưng đã đến thời điểm khởi sắc

Nguồn: HSC

Lợi nhuận Q4 và cả năm 2023 kém tích cực nhưng đã đến thời điểm khởi sắc

- KQKD Q4/2023 của ngành gây thất vọng với tổng doanh thu và lợi nhuận HĐKD cốt lõi giảm lần lượt 17% và 58%. Từ đó, tổng doanh thu và lợi nhuận HĐKD cốt lõi cả năm 2023 cũng giảm với lợi nhuận HĐKD cốt lõi thấp hơn 19% dự báo của HSC.

- KQKD năm 2023 kém tích cực do sự kết hợp của nhiều thách thức, cả trong dự kiến và ngoài dự kiến. Tuy nhiên, HSC dự báo tổng lợi nhuận năm 2024 của ngành sẽ cải thiện sau khi tính đến những thách thức chính và mặt bằng lãi suất hiện hành nhiều khả năng sẽ giảm xuống.

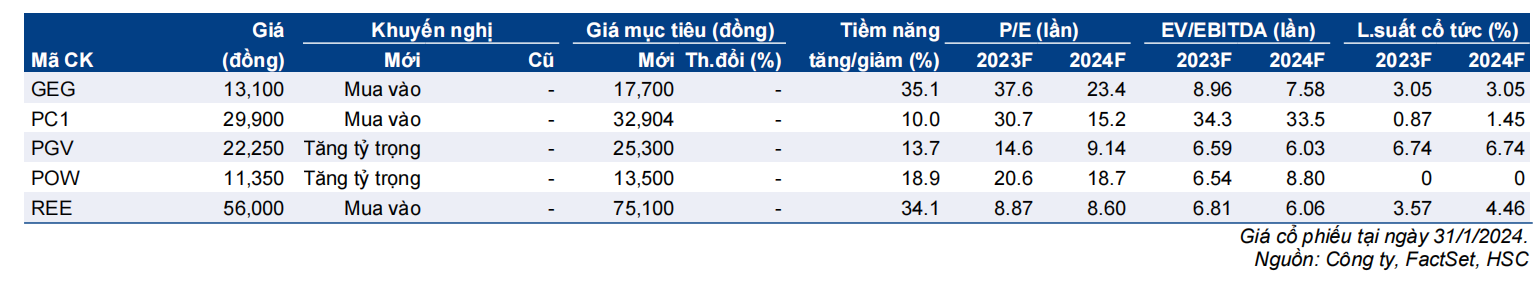

- Định giá GEG và REE hiện có vẻ rẻ và chúng tôi khuyến nghị Mua vào đối với cả 2 cổ phiếu này. Trong khi đó, sau khi giá cổ phiếu PC1 - lựa chọn hàng đầu trong ngành của chúng tôi – tăng 15% kể từ Báo cáo cập nhật gần nhất (ngày 22/1/2024), tiềm năng tăng giá hiện không còn nhiều. Do đó, chúng tôi đang xem xét lại khuyến nghị và giá mục tiêu đối với cổ phiếu này.

Lợi nhuận Q4/2023 và năm 2023 thấp hơn dự báo…

Nhìn chung, tổng lợi nhuận Q4/2023 của tất cả các công ty tiện ích điện trong danh sách khuyến nghị của HSC, ngoại trừ GEG, đều thấp hơn đáng kể so với dự báo. Lợi nhuận HĐKD cốt lõi của REE, POW, PC1 và PGV giảm 30%-83% so với cùng kỳ (theo đúng thứ tự từ giảm nhẹ nhất đến mạnh nhất). Trong khi đó, lợi nhuận thuần của GEG tăng 19% so với mức nền thấp trong Q4/2022.

Từ đó, KQKD cả năm 2023 của những công ty này rất kém tích cực với lợi nhuận HĐKD cốt lõi giảm 19%-66% so với cùng kỳ. Lợi nhuận của tất cả các công ty này (ngoại trừ GEG) đều thấp hơn dự báo của chúng tôi. Trong đó, (1) sản lượng thủy điện thấp, (2) sản lượng điện khí dự kiến hạn chế, (3) giá bán điện trên thị trường phát điện cạnh tranh(CGM) thấp (PGV, POW), (4) nhà máy điện ngừng hoạt động do sự cố kỹ thuật (POW), (5) giá quặng nickel giảm (PC1) và (6) doanh thu mảng BĐS chậm ghi nhận (REE) là những yếu tố nằm ngoài dự báo của chúng tôi. Yếu tố (3), (4), (5), (6) là nguyên nhân chính làm lợi nhuận cả năm 2023 không đạt dự báo của chúng tôi.

Tổng lợi nhuận HĐKD cốt lõi cả năm 2023 của 5 công ty tiện ích điện trong danh sách khuyến nghị đã giảm 37% so với cùng kỳ và thấp hơn 19% so với dự báo của chúng tôi.

…nhưng chúng tôi vẫn tin rằng lợi nhuận năm 2024 sẽ cải thiện

Mặc dù lợi nhuận Q4/2023 và cả năm 2023 thấp hơn đáng kể so với dự báo, HSC vẫn giữ quan điểm tổng lợi nhuận năm 2024 sẽ cải thiện nhờ mặt bằng lãi suất hiện hành giảm và nhu cầu tăng lên. Chúng tôi lạc quan đối với triển vọng lợi nhuận năm 2024 của ngành tiện ích điện do HSC đã tính đến những thách thức chính bao gồm (1) hiện tượng El Nino kéo dài sang mùa hè năm 2024 và (2) nguồn cung khí tự nhiên trong nước sụt giảm. Tuy nhiên, chúng tôi sẽ xem xét lại dự báo lợi nhuận năm 2024 do doanh thu dự án BĐS chưa ghi nhận trong năm 2023 sẽ giúp nâng cao lợi nhuận của REE trong năm 2024 trong khi giá quặng nickel có thể sẽ sụt giảm trong thời gian dài và làm giảm lợi nhuận thuần của PC1.

HSC khuyến nghị Mua vào GEG & REEm đồng thời đang xem xét lại lựa chọn hàng đầu PC1

Định giá GEG và REE hiện đang rất rẻ với tiềm năng tăng giá hơn 30% tại giá mục tiêu của chúng tôi. HSC ưa thích cả 2 cổ phiếu này trong dài hạn. Trong khi đó, giá cổ phiếu PC1 (lựa chọn hàng đầu của chúng tôi) đã tăng 15% kể từ Báo cáo gần nhất của chúng tôi (vào ngày 22/1/2024) và tiềm năng tăng giá hiện không còn nhiều. Chúng tôi đang xem xét lại giá mục tiêu và khuyến nghị đối với cổ phiếu này.