Kinh Tế Vĩ Mô: Nền kinh tế duy trì đà tăng trưởng giữa những lo ngại về rủi ro tỷ giá

Nguồn: MBS

Triển vọng tháo gỡ khó khăn pháp lý từ việc hoàn tất quy hoạch tổng thể của TP. Biên Hoà - Đồng Nai

- Hoạt động sản xuất tiếp tục khởi sắc với chỉ số PMI vượt lại lên trên ngưỡng 50 điểm, đạt 51.2 điểm trong tháng 10, tăng từ mức 47.3 điểm của tháng 9.

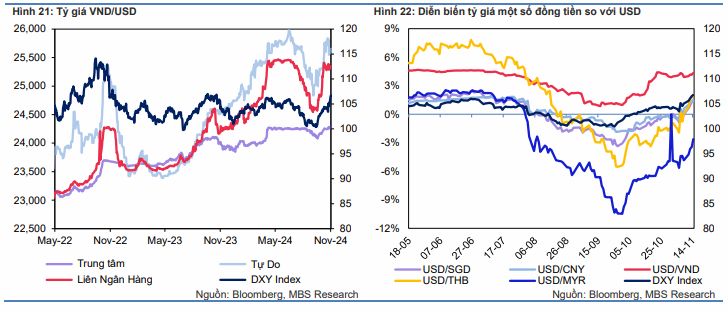

- Áp lực tỷ giá gia tăng dưới áp lực tăng giá của đồng USD sau cuộc bầu cử tổng thống của Mỹ, đã đẩy tỷ giá USD/VND lên mức 25,391 VND/USD.

- Dựa trên những kết quả kinh tế tích cực trong Q2 và Q3, chúng tôi kỳ vọng tăng trưởng GDP năm 2024 sẽ đạt 6.9%.

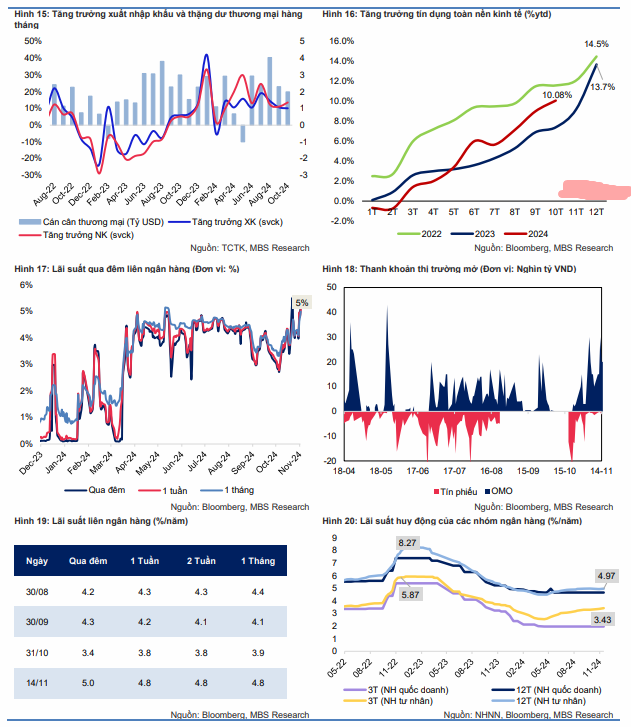

Hoạt động xuất khẩu mạnh mẽ được thúc đẩy nhờ sự hồi phục của ngành sản xuất

Giá trị xuất khẩu trong tháng 10 tăng 10.1% svck, chủ yếu được đóng góp bởi Xơ và sợi dệt (+92.7%), hạt tiêu (+65.3%), và cao su (+46%), trong khi giá trị nhập khẩu tăng 13.6% svck. Trong 10T2024, xuất khẩu và nhập khẩu lần lượt tăng 14.9% và 16.8%, đưa thặng dư thương mại lên 23.31 tỷ USD. Các hoạt động sản xuất tiếp tục giữ đà tăng trưởng ổn định với chỉ số sản xuất công nghiệp (IIP) tăng 7% svck song song với sự phục hồi của ngành sản xuất với chỉ số PMI đạt 51.2 điểm trong tháng 10, cao hơn mức 47.3 điểm của tháng 9. Qua đó, ngành sản xuất được kỳ vọng sẽ đạt mức tăng trưởng mạnh hơn vào cuối năm khi các nhà sản xuất dự kiến sẽ khôi phục được tối đa công suất hoạt động.

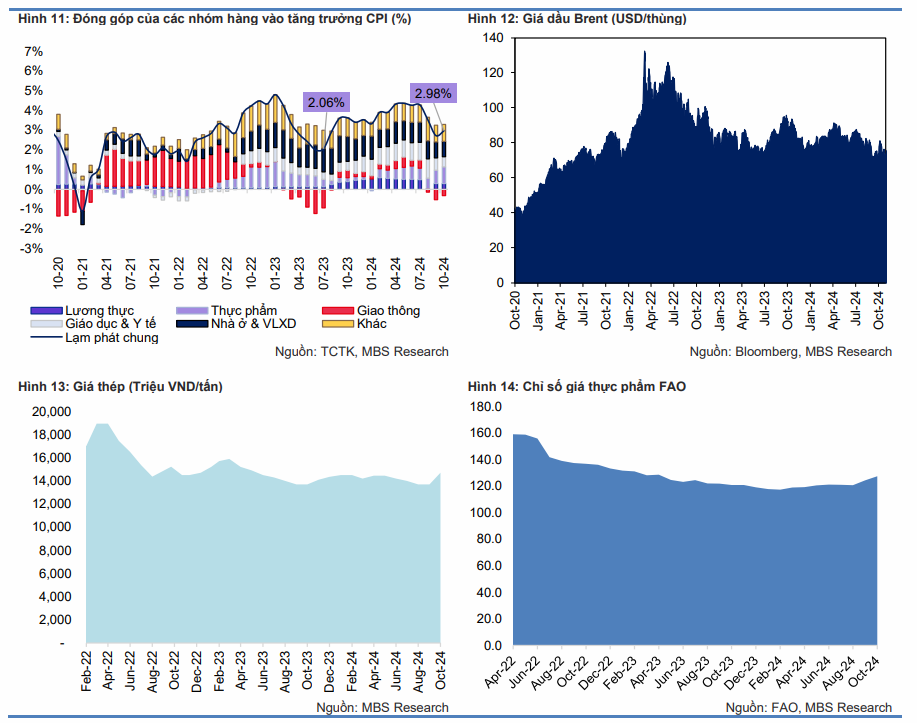

Lạm phát vẫn được duy trì ổn định với CPI bình quân 10T2024 tăng 3.8% svck

Chỉ số giá tiêu dùng (CPI) trong tháng 10 tăng nhẹ 0.3% so với tháng trước, tăng 2.89% svck. Dù giá lương thực, thực phẩm tăng cao do tác động của bão Yagi, áp lực lạm phát tháng này đã giảm đáng kể nhờ giá xăng dầu trong nước giảm trên mức nền cao của năm ngoái. Theo đó, chúng tôi dự đoán CPI bình quân năm 2024 sẽ tăng 3.9% svck, được hỗ trợ bởi sự sụt giảm của giá xăng dầu trong bối cảnh nhu cầu phục hồi tương đối chậm. Tuy vậy, áp lực lạm phát vẫn hiện hữu khi giá thép và vật liệu xây dựng nội địa dự kiến sẽ phục hồi, cùng với đó là rủi ro về việc giá cả hàng hóa tăng do các xung đột địa chính trị lan rộng có thể gây đứt gãy chuỗi cung ứng.

Chúng tôi ước tính GDP cả năm 2024 sẽ tăng 6.9%

Mặc dù đối mặt với nhiều thách thức do cơn bão Yagi gây ra, Việt Nam vẫn vươn lên mạnh mẽ với GDP Q3 tăng 7.4% svck – mức tăng trưởng theo quý cao thứ hai kể từ năm 2020, chủ yếu được thúc đẩy bởi sự tăng trưởng ổn định của ngành công nghiệp. Dựa trên kết quả kinh tế tích cực trong Q2 và Q3, Bộ Kế hoạch và Đầu tư đã đặt ra mục tiêu tăng trưởng đạt 7.6% - 8% trong Q4, nhằm đạt được hoặc thậm chí vượt qua mục tiêu tăng trưởng cả năm của Chính phủ là 7%. Theo đó, chúng tôi đã nâng dự báo GDP năm 2024 lên 6.9%, cao hơn mức dự báo trước đó là 6.5%.

Lãi suất qua đêm trên thị trường liên ngân hàng đã vượt trần

Lãi suất liên NH đạt đỉnh 19 tháng, phát tín hiệu về thiếu hụt thanh khoản

Trong bối cảnh áp lực tỷ giá gia tăng, NHNN đã thực hiện nhiều biện pháp can thiệp trên thị trường tiền tệ một cách linh động nhằm giúp ổn định thanh khoản hệ thống. Trước tiên, NHNN đã phát hành tín phiếu trở lại vào phiên ngày 18/10 sau gần hai tháng tạm ngưng nhằm hút bớt thanh khoản dư thừa trong hệ thống, qua đó sẽ giúp nâng mặt bằng lãi suất liên NH. Từ đầu tháng 10 đến ngày 14/11, NHNN đã phát hành khoảng 97 nghìn tỷ đồng tín phiếu, với mức lãi suất 3.6% - 3.75% cho kỳ hạn 14 ngày và 4% cho kỳ hạn 28 ngày. Cùng với đó, Nhà điều hành cũng bơm gần 223 nghìn tỷ đồng qua kênh OMO, với mức lãi suất 4% và kỳ hạn 7 ngày, nhằm giải tỏa áp lực thanh khoản sau những phiên hút ròng liên tiếp trong tháng. Theo đó, NHNN đã hút ròng tổng cộng 45.3 nghìn tỷ đồng trong kỳ (chủ yếu do lượng lớn vốn vay trên kênh OMO đáo hạn).

Lãi suất thị trường liên ngân hàng đã trải qua nhiều biến động đáng kể kể từ tháng 10. Khởi đầu tháng ở mức 4%, lãi suất qua đêm đã giảm mạnh xuống mức 2.7% vào ngày 18/10 - mức thấp nhất kể từ cuối tháng 6. Tuy nhiên, sau động thái phát hành lại tín phiếu của NHNN, lãi suất qua đêm liên tục duy trì xu hướng tăng, thậm chí đạt mức cao nhất trong vòng 19 tháng trở lại đây tại 5.5% vào ngày 4/11. Thêm vào đó, việc KBNN rút hơn 4.5 tỷ USD từ ba ngân hàng lớn trong Q3/2024 cũng được cho là một yếu tố khiến áp lực thanh khoản tăng cao. Mặc những biện pháp can thiệp mạnh mẽ của NHNN, lãi suất qua đêm hiện vẫn dao động quanh mức 5% - cho thấy áp lực thanh khoản đáng kể trong hệ thống. Trong khi đó, đối với các kỳ hạn từ 1 tuần đến 1 tháng, lãi suất hiện đang ở mức 4.8%.

Lãi suất huy động đang có xu hướng tăng trở lại

Lãi suất huy động trong tháng 10 chững lại khi chỉ có một vài NH điều chỉnh tăng lãi suất huy động từ 0.1 – 0.2%/năm. Tuy nhiên, trong nửa đầu tháng 11, xu hướng của lãi suất huy động đã có những diễn biến tích cực hơn khi ghi nhận tới 9 NH tăng lãi suất đầu vào với mức tăng từ 0.1% - 0.7%/năm. Xu hướng tăng này được dự kiến sẽ được tiếp tục duy trì cho tới tuối năm nay trong bối cảnh tăng trưởng tín dụng đang tăng nhanh hơn gần gấp đôi so với tốc độ tăng trưởng của huy động vốn. Theo số liệu từ NHNN, tăng trưởng tín dụng tính đến ngày 31/10 đã tăng 10.08% so với cuối năm 2023. Bên cạnh đó, nợ xấu nội bảng của toàn hệ thống đến cuối tháng 9 năm nay đã tăng 4.55% so với cuối năm 2023, gần bằng mức cuối năm 2023 và tăng gấp đôi so với mức 2% của năm 2022. Do đó, điều này là một yếu tố góp phần thúc đẩy các NH tiếp tục điều chỉnh tăng lãi suất tiền gửi nhằm thu hút vốn mới, qua đó giúp đảm bảo thanh khoản.

Theo số liệu cập nhật đến ngày 14/11, lãi suất 12 tháng trung bình của nhóm NHTM đạt mức 4.9% (cao hơn 12 điểm cơ bản so với đầu năm), trong khi lãi suất của nhóm NHTMCP quốc doanh vẫn giữ nguyên ở mức 4.7%, thấp hơn 26 điểm cơ bản so với đầu năm.

Chúng tôi dự báo lãi suất đầu vào sẽ tăng nhẹ 20 điểm cơ bản vào cuối năm

Chúng tôi cho rằng sự phục hồi của tăng trưởng tín dụng trong bối cảnh sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm, sẽ phần nào gây áp lực lên thanh khoản hệ thống và có thể dẫn đến việc tăng lãi suất đầu vào. Tính đến cuối tháng 10, tăng trưởng tín dụng đã tăng 10.08%, cao hơn so với mức 7.4% ghi nhận vào cùng kỳ năm ngoái. Ở chiều ngược lại, việc lạm phát ở mức thấp và FED hạ lãi suất được kỳ vọng sẽ tạo thêm dư địa cho việc nới lỏng chính sách tiền tệ tại Việt Nam. Dựa vào các yếu tố trên, chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 20 điểm cơ bản, dao động quanh mức 5.1% - 5.2% vào cuối năm 2024.

Đồng USD hồi phục nhanh chóng gây áp lực lớn lên đồng VND

Chỉ số DXY đạt mức cao nhất trong vòng 1 năm trở lại đây sau chiến thắng của ông Trump

Sau khi chạm đáy 14 tháng ở mức 100.4 điểm vào cuối tháng 9, chỉ số DXY đã duy trì đà tăng ổn định khi được thúc đẩy bởi một loạt dữ liệu kinh tế tích cực như: Tỷ lệ thất nghiệp duy trì ổn định ở mức 4.1% trong tháng 10, chỉ số PMI dịch vụ tăng lên mức cao nhất trong hơn hai năm nay khi đạt 56 điểm, chỉ số PCE tăng 2.1% svck – mức tăng thấp nhất trong ba năm rưỡi, và doanh số bán lẻ tăng 4.13% nhờ chi tiêu tiêu dùng tích cực hơn. Qua đó, những dữ liệu kinh tế tích cực này đã giúp củng cố thêm niềm tin về sự tăng trưởng vững vàng của kinh tế Mỹ. Dựa trên điều này, Fed đã quyết định giảm lãi suất thêm 25 điểm cơ bản vào đầu tháng 11 vừa qua.

Tuy nhiên, việc cắt giảm lãi suất không thể kìm hãm đà tăng của chỉ số DXY sau khi ông Donald Trump giành chiến thắng trong cuộc bầu cử tổng thống Mỹ. Hơn nữa, việc Đảng Cộng hòa giành được quyền kiểm soát chính phủ Mỹ sẽ giúp mở đường cho vị tân Tổng thống thực hiện các cam kết giảm thuế và áp đặt thuế quan rộng rãi đối với hàng nhập khẩu - những biện pháp được cho là sẽ làm gia tăng áp lực lạm phát và có khả năng sẽ kéo theo việc lãi suất sẽ được duy trì ở mức cao tại Mỹ. Do đó, những điều này sẽ tiếp tục củng cố vị thế của đồng USD. Kể từ cuối tháng 9, chỉ số DXY đã tăng gần 6%, hiện dao động quanh mức 106.7 – mức cao nhất kể từ tháng 11/2023. Theo đó, thị trường hiện đang định giá khoảng 41% khả năng Fed sẽ giữ nguyên phạm vi lãi suất ở mức 4.50% - 4.75% tại cuộc họp trong tháng 12. Điều này do những chính sách của ông Trump nhiều khả năng sẽ làm lạm phát bùng phát trở lại và buộc Fed phải duy trì chính sách thắt chặt trong thời gian dài hơn.

Đồng VND tiếp tục chịu áp lực suy yếu so với đồng USD

Sau khi hạ nhiệt đáng kể trong hai tháng qua, tỷ giá USD/VND đã bật tăng trở lại dưới áp lực tăng giá mạnh mẽ của đồng USD kể từ đầu tháng 10. Tuy nhiên, sự mất giá của đồng VND không chỉ bị ảnh hưởng bởi các yếu tố bên ngoài mà còn bởi nhu cầu ngoại tệ trong nước gia tăng theo tính mùa vụ. Cụ thể, nhu cầu ngoại tệ thường tăng vọt trong tháng 10 khi các doanh nghiệp đẩy mạnh việc nhập khẩu nguyên vật liệu để phục vụ cho mùa sản xuất cuối năm. Bên cạnh đó, các nghĩa vụ trả nợ quốc tế trị giá khoảng 1 tỷ USD cũng đã khiến nhu cầu mua USD của KBNN tăng cao trong thời gian gần đây. Riêng trong tháng này, KBNN đã chào mua USD từ các NHTM với khối lượng tối đa khoảng 1.2 tỷ USD, qua đó, nâng tổng khối lượng USD được mua từ đầu năm lên 1.83 tỷ USD. Điều này đã khiến nguồn cung ngoại tệ càng bị thắt chặt và gây thêm áp lực lên tỷ giá. Trong bối cảnh này, vào ngày 24/10, NHNN đã thông báo tới các NH về việc nối lại hoạt động bán ngoại tệ can thiệp tại mức tỷ giá 25,450 VND/USD, nhằm xoa dịu tâm lý thị trường và kiềm chế đà mất giá của đồng nội tệ.

Kể từ cuối tháng 9, tỷ giá USD/VND liên ngân hàng đã tăng 3.3% lên mức 25,391 VND/USD vào ngày 4/11. Đồng VND hiện đã mất giá khoảng 4.3% so với đồng USD tính từ đầu năm, và đang tiến gần tới mức đỉnh 4.6% được ghi nhận vào tháng 5. Tỷ giá trên thị trường tự do cũng tăng lên mức 25,655 VND/USD, trong khi tỷ giá trung tâm đang niêm yết tại 24,290 VND/USD, tăng lần lượt 3.7% và 1.9% so với đầu năm 2024. Chúng tôi cho rằng áp lực lên tỷ giá sẽ giảm trong thời gian tới nhờ vào các biện pháp can thiệp của NHNN. Tuy nhiên, quá trình này sẽ diễn ra ở mức độ khiêm tốn, vì các chính sách được tân Tổng thống Mỹ đề xuất sẽ giúp đồng USD giữ đà tăng giá và khiến gia tăng áp lực lên tỷ giá hối đoái.

Chúng tôi cho rằng áp lực tỷ giá sẽ dần hạ nhiệt và đạt mức 25,000 VND/USD vào cuối năm nay, dưới những yếu tố tích cực như: Thặng dư thương mại tích cực (~23.3 tỷ USD trong 10T24), dòng vốn FDI (19.6 tỷ USD, +9% svck) và du lịch phục hồi mạnh mẽ (+41.3% svck trong 10T24). Sự ổn định của môi trường vĩ mô nhiều khả năng sẽ được duy trì và cải thiện hơn nữa sẽ là cơ sở để ổn định tỷ giá trong năm 2024. Ngoài ra, áp lực lên tỷ giá được kỳ vọng sẽ giảm dần trong thời gian tới khi Fed đã bắt đầu chu kỳ cắt giảm lãi suất (kể từ tháng 9 tới nay đã giảm tổng cộng 75 điểm cơ bản), và nhiều khả năng sẽ tiếp tục duy trì việc cắt giảm, tuy nhiên với một tốc độ chậm hơn.