Ngân hàng: NHNN nới hạn mức để đẩy mạnh tăng trưởng tín dụng năm 2023

Nguồn: HSC

NHNN nới hạn mức để đẩy mạnh tăng trưởng tín dụng năm 2023

- Tính đến ngày 22/11, tín dụng tăng 8,21% so với đầu năm (so với 6,96% tính đến cuối tháng 9), thấp hơn nhiều mục tiêu 14-15% của NHNN cho cả năm 2023. HSC ước tính, tăng trưởng tín dụng năm 2023 có thể đạt 10,5-11%.

- Nhằm đẩy mạnh tăng trưởng tín dụng, NHNN đã quyết định nới hạn mức cho các NHTM dựa trên xếp hạng, dư nợ cho vay DNNVV và/hoặc lĩnh vực nông nghiệp, và lãi suất cho vay. Theo tính toán của HSC, NHTM có thể được nới thêm tối đa 6% hạn mức tăng trưởng tín dụng.

- Trong khi nhiều NHTM vẫn còn đáng kể hạn mức và nhiều khả năng không sử dụng hết hạn mức được giao, một số NHTM khác đã sử dụng gần hết hạn mức như CTG, TCB, MSB, LPB và OCB. Do đó quyết định nới room của NHNN sẽ có lợi cho những NHTM này.

Tăng trưởng tín dụng từ đầu năm ở mức thấp

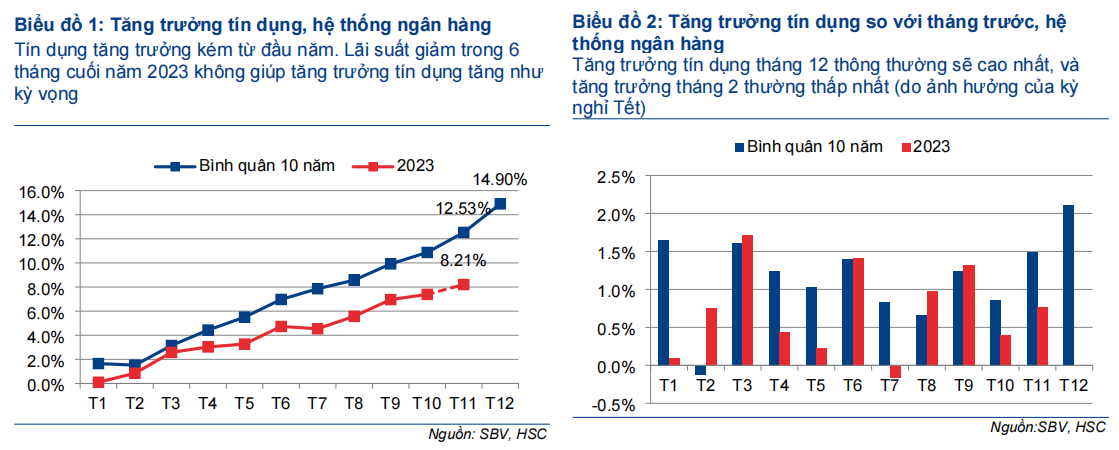

Tính đến thời điểm ngày 22/11, tín dụng toàn hệ thống tăng 8,21% so với đầu năm (so với 6,96% so với đầu năm tại thời điểm cuối tháng 9), thấp hơn nhiều so với mục tiêu tăng trưởng tín dụng cho cả năm 2023 là 14-15% cũng như hạn mức đã phân bổ cho toàn ngành ngân hàng (14,5%).

Nới hạn mức tăng trưởng tín dụng

Nhằm đẩy mạnh tăng trưởng tín dụng trong tháng cuối năm, NHNN đã quyết định nới hạn mức tăng trưởng tín dụng cho các NHTM. Các NHTM đã sử dụng hết từ 80% trở lên hạn mức được giao tính đến ngày 29/11 có thể được điều chỉnh nâng hạn mức tăng trưởng tín dụng dựa trên tổng hợp các mục dưới đây:

1% * xếp hạng của NHTM (dựa trên cơ sở xếp hạng năm 2022 của NHNN).

0,5% nếu NHTM thỏa mãn điều kiện cho vay cho DNNVV và/hoặc ngành nông nghiệp (dựa trên số liệu tại thời điểm tháng 10/2023).

0,5% nếu NHTM áp dụng lãi suất cho vay thấp hơn bình quân hệ thống ngân hàng (dựa trên báo cáo tại thời điểm tháng 10/2023).

Với xếp hạng NHTM dao động từ 1 (kém nhất) đến 5 (tốt nhất), về mặt lý thuyết, NHTM có thể được giao thêm tối đa hạn mức tăng trưởng tín dụng 6%.

Đợt nới hạn mức cuối cùng

Trong khi nhiều NHTM vẫn còn đáng kể hạn mức và nhiều khả năng không sử dụng hết hạn mức được giao, một số NHTM khác đã sử dụng gần hết hạn mức như CTG, TCB, MSB, LPB và OCB. Và quyết định nới room của NHNN sẽ có lợi cho những NHTM này.

Về ngành NH nói chung, HSC cho rằng tăng trưởng tín dụng sẽ tăng tốc trong tháng 12 (tăng 2,5-3% so với tháng trước) và có thể đạt mức tăng trưởng cho cả năm 2023 từ 10,5- 11%.

Nỗ lực cuối cùng nhằm đẩy mạnh tăng trưởng tín dụng năm 2023

Tính đến thời điểm ngày 22/11, tín dụng toàn ngành tăng 8,21% so với đầu năm, thấp hơn nhiều mục tiêu đề ra cho cả năm 2023 của NHNN (14-15%) cũng như hạn mức đã được giao cho toàn hệ thống (14,5%). Nhằm đẩy mạnh tăng trưởng tín dụng, NHNN sẽ nới hạn mức cho những NHTM thỏa mãn điều kiện về (1) xếp hạng của NHTM, (2) dư nợ cho vay DNNVV và/hoặc lĩnh vực nông nghiệp, và (3) lãi suất cho vay. Nói chung, một NHTM có thể được giao thêm hạn mức tăng trưởng tín dụng tối đa 6%.

Tín dụng tăng trưởng kém từ đầu năm

Theo NHNN, tính đến ngày 22/11, tín dụng của hệ thống ngân hàng mới chỉ tăng 8,21% so với đầu năm (so với tăng 6,96% so với đầu năm tính đến thời điểm cuối tháng 9). Trước những nỗ lực chính phủ & NHNN cộng với môi trường lãi suất thuận lợi, tăng trưởng tín dụng vẫn chưa tăng tốc.

Mức tăng trưởng tín dụng 8,21% so với đầu năm tính đến cuối tháng 11 thấp hơn nhiểu so với mục tiêu đề ra cho cả năm 2023 của NHNN (14-15%) cũng như hạn mức NHNN đã giao cho hệ thống ngân hàng (14,5%). Mức tăng trưởng tín dụng nói trên đồng thời cũng thấp hơn bình quân 10 năm (2013-2022).

Dựa trên tình hình hiện tại và số liệu bình quân quá khứ, chúng tôi kỳ vọng tăng trưởng tín dụng sẽ tăng tốc trong tháng 12, tăng 2,5-3% so với tháng trước; từ đó tăng trưởng tín dụng toàn hệ thống trong năm 2023 có thể đạt khoảng 10,5-11%.

Nới hạn mức tín dụng là nỗ lực cuối cùng nhằm đẩy mạnh tăng trưởng tín dụng

Nhằm đẩy mạnh tăng trưởng tín dụng trong tháng cuối năm, NHNN đã quyết định nới hạn mức tăng trưởng tín dụng cho các NHTM. Các NHTM đã sử dụng từ 80% trở lên hạn mức tăng trưởng tín dụng được giao tính đến ngày 29/11 có thể được điều chỉnh nâng hạn mức tăng trưởng tín dụng dựa trên tổng hợp các mục (1), (2) và (3) dưới đây:

(1) 1% * xếp hạng của NHTM (dựa trên cơ sở xếp hạng năm 2022 của NHNN).

(2) 0,5% nếu NHTM thỏa mãn điều kiện về dư nợ cho vay (dựa trên số liệu tại thời điểm tháng 10/2023) như sau:

Cho vay DNNVV trên 20% tổng tín dụng VÀ trên 35 nghìn tỷ đồng; VÀ/HOẶC

Cho vay lĩnh vực nông nghiệp trên 20% tổng tín dụng HOẶC trên 100 nghìn tỷđồng.

(3) 0,5% nếu NHTM áp dụng lãi suất cho vay thấp hơn bình quân hệ thống ngân hàng (dựa trên báo cáo tại thời điểm tháng 10/2023).

Với xếp hạng NHTM dao động từ 1 (kém nhất) đến 5 (tốt nhất), về mặt lý thuyết, NHTM có thể được giao thêm tối đa hạn mức tăng trưởng tín dụng 6%.

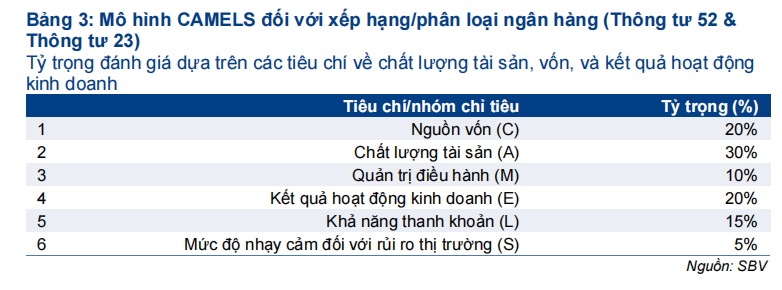

Xếp hạng NHTM

NHNN xếp hạng NHTM theo chất lượng hoạt động của những NHTM này, dựa trên các tiêu chí quy định trong Thông tư 52/2018 và Thông tư 23/2021 (sửa đổi Thông tư 52). Về cơ bản, có 6 nhóm chỉ tiêu (sử dụng mô hình CAMELS) và mỗi NHTM sẽ được cho điểm cho từng chỉ tiêu (từ 1 đến 5). NHTM sẽ được xếp hạng dựa trên tổng điểm, với xếp hạng A (Tốt) có tổng điểm xếp hạng lớn hơn hoặc bằng 4,5; xếp hạng B (Khá) có tổng điểm xếp hạng nhỏ hơn 4,5 và lớn hơn hoặc bằng 3,5; xếp hạng C (Trung bình) có tổng điểm xếp hạng nhỏ hơn 3,5 và lớn hơn hoặc bằng 2,5; xếp hạng D (Yếu) có tổng điểm xếp hạng nhỏ hơn 2,5 và lớn hơn hoặc bằng 1,5; và xếp hạng E (Yếu kém) có tổng điểm xếp hạng nhỏ hơn 1,5.

Với mỗi tiêu chí, NHNN quy định cụ thể nhóm chỉ tiêu định lượng và nhóm chỉ tiêu định tính để đánh giá HĐKD và sức mạnh tài chính của từng NHTM, chẳng hạn:

- Tiêu chí về vốn: tỷ lệ an toàn vốn (CAR), tỷ lệ an toàn vốn cấp 1.

- Tiêu chí về chất lượng tài sản: tỷ lệ nợ xấu, tỷ lệ nợ nhóm 2, tỷ lệ trái phiếu VAMC chưa xử lý được, tỷ lệ cho vay tập trung (tỷ trọng cho vay khách hàng có số dư lớn), tỷ lệ dự phòng (rủi ro đầu tư), tỷ lệ nợ và cam kết ngoại bảng từ nhóm 3 đến nhóm 5, tỷ lệ tín dụng dành cho lĩnh vực BĐS.

- Tiêu chí về quản trị điều hành: tỷ lệ CIR.

- Tiêu chí về kết quả hoạt động kinh doanh: tỷ lệ LNTT so với tổng tài sản bình quân, tỷ lệ NIM, số ngày lãi phải thu. Tiêu chí về khả năng thanh khoản: tỷ lệ tài sản có tính thanh khoản cao bình quân so với tổng tài sản bình quân, tỷ lệ SML (nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn), hệ số LDR.

- Tiêu chí về mức độ nhạy cảm đối với rủi ro thị trường: tỷ lệ tổng trạng thái ngoại tệ so với vốn tự có riêng lẻ bình quân, tỷ lệ chênh lệch giữa tài sản nhạy cảm lãi suất và nợ phải trả nhạy cảm lãi suất so với vốn CSH.

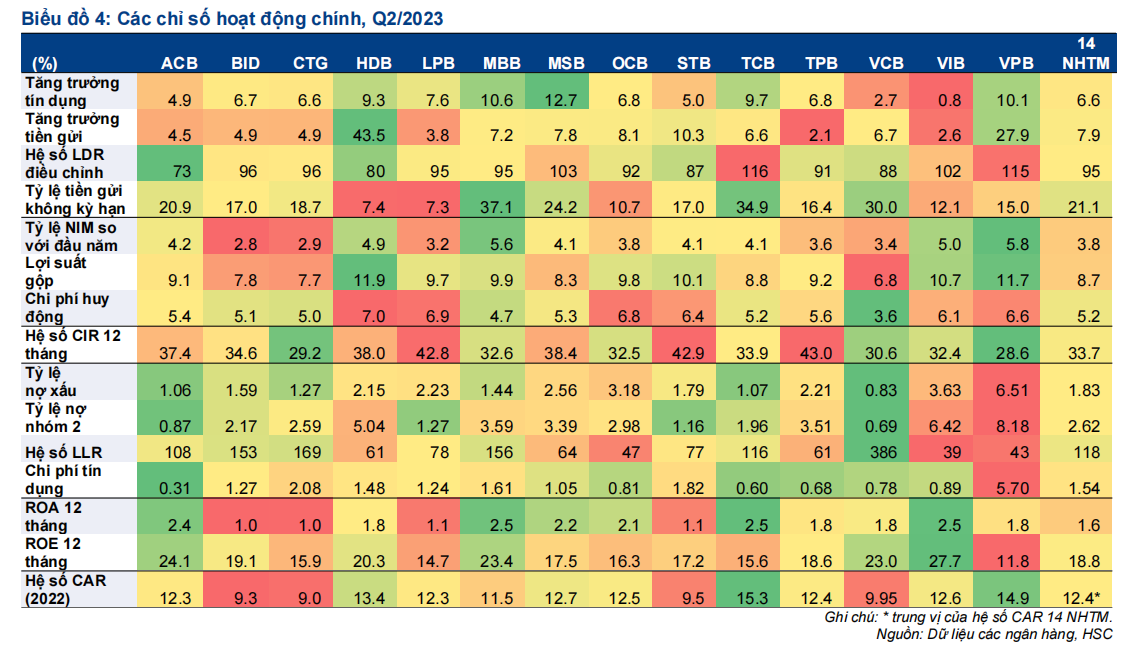

Mặc dù không có thông tin toàn diện về xếp hạng cho các NHTM trong hệ thống theo quy định trong Thông tư 52 và Thông tư 23, HSC trình bày tóm tắt các chỉ tiêu tài chính chủ chốt của các NHTM HSC khuyến nghị dưới đây

NHTM cho vay lớn đối với DNNVV và lĩnh vực nông nghiệp

Trong danh sách khuyến nghị của HSC, những NHTM có dư nợ cho vay DNNVV trên 35 nghìn tỷ đồng và trên 20% tổng tín dụng gồm: BID, CTG, MBB, STB, ACB, MSB và OCB. Những NHTM này sẽ đủ điều kiện để nhận thêm 0,5% hạn mức tăng trưởng tín dụng.

Về cho vay lĩnh vực nông nghiệp, chúng tôi cho rằng không có NHTM nào trong danh sách khuyến nghị của HSC thỏa mãn điều kiện của NHNN. Agribank (chưa đại chúng/chưa niêm yết) có thể là NHTM duy nhất có dư nợ cho vay lớn đối với lĩnh vực nông nghiệp.

NHTM áp dụng lãi suất cho vay thấp hơn bình quân ngành

Theo báo cáo của NHNN, những NHTM sau đủ điều kiện nhận thêm 0,5% hạn mức tăng trưởng tín dụng nhờ có lãi suất cho vay thấp hơn bình quân ngành, gồm: CTG, VCB, BID, Agribank, ACB, MBB, MSB, TCB và PGB (chưa khuyến nghị).

Những NHTM hưởng lợi chính

Trong khi nhiều NHTM vẫn còn đáng kể hạn mức tín dụng và nhiều khả năng không sử dụng hết hạn mức được giao, một số NHTM khác đã gần sử dụng hết hạn mức như CTG, TCB, MSB, LPB và OCB. Do đó quyết định nới room của NHNN sẽ chủ yếu có lợi cho những NHTM này.

Ngoài ra, những NHTM tham gia tái cơ cấu ngân hàng yếu kém như HDB, MBB và VPB đã nhận được hạn mức tăng trưởng tín dụng rất cao trong khoảng 24-30%. Tính đến giữa tháng 11, những NHTM này đang có tăng trưởng tín dụng cao nhất (VPB là 22,2% và MBB là 18,3%) nhưng hạn mức còn lại vẫn còn tương đối nhiều.

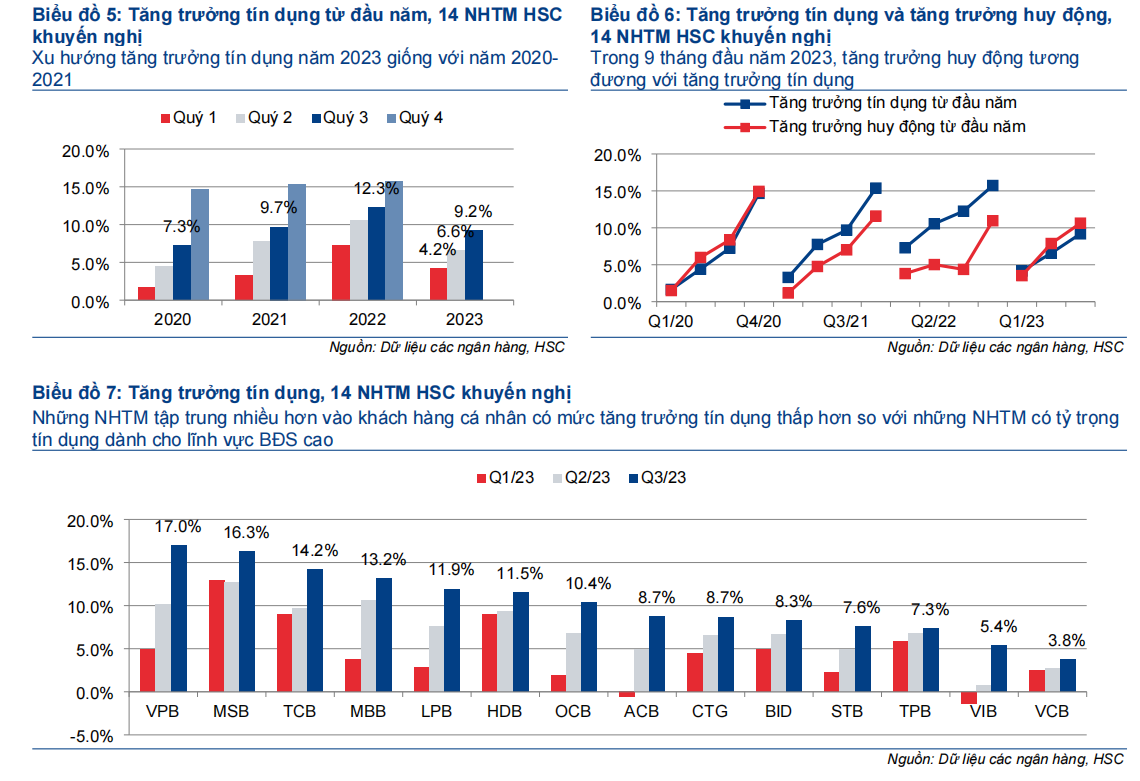

Chúng tôi cũng lưu ý rằng 14 NHTM chúng tôi khuyến nghị đạt mức tăng trưởng tín dụng cao hơn bình quân ngành trong 9 tháng đầu năm 2023 – 9,2% so với 6,96%. Những NHTM có tỷ trọng tín dụng dành cho lĩnh vực BĐS (doanh nghiệp BĐS) cao đạt mức tăng trưởng cao hơn so với những NHTM tập trung nhiều hơn vào khách hàng cá nhân.