Ngân hàng Thương mại Cổ phần Á Châu (ACB): Nền tảng tốt, hướng tương lai

Nguồn: SSI

Nền tảng tốt, hướng tương lai

Luận điểm đầu tư:

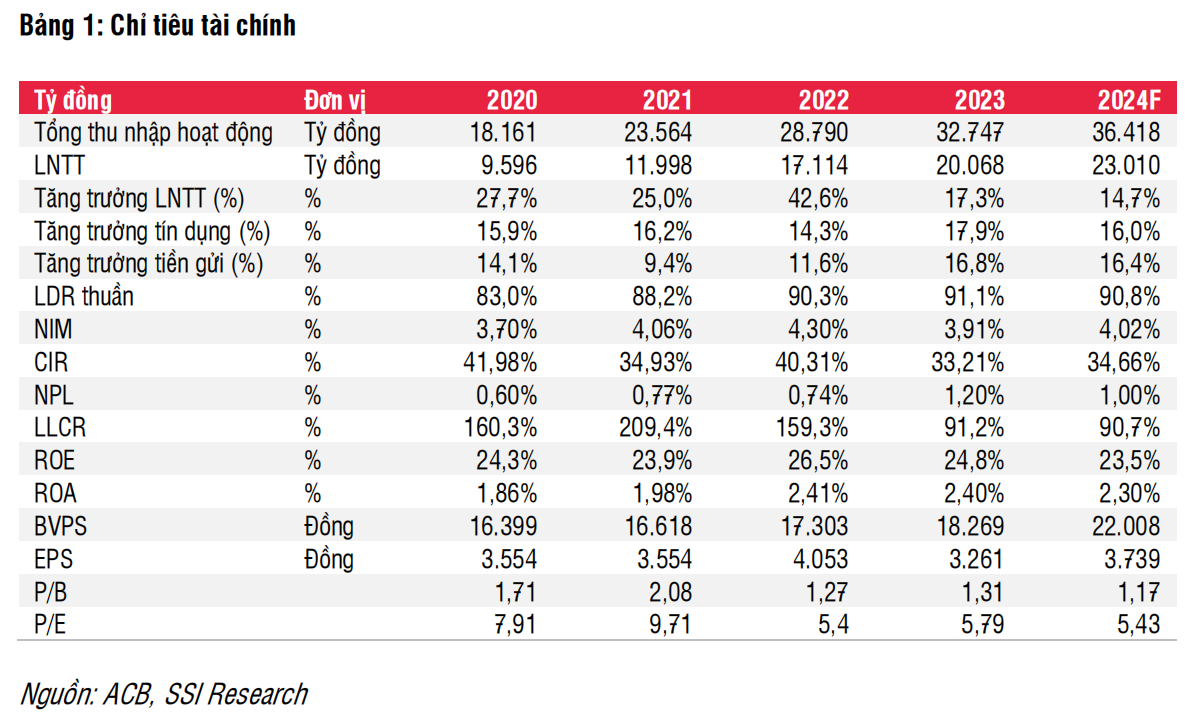

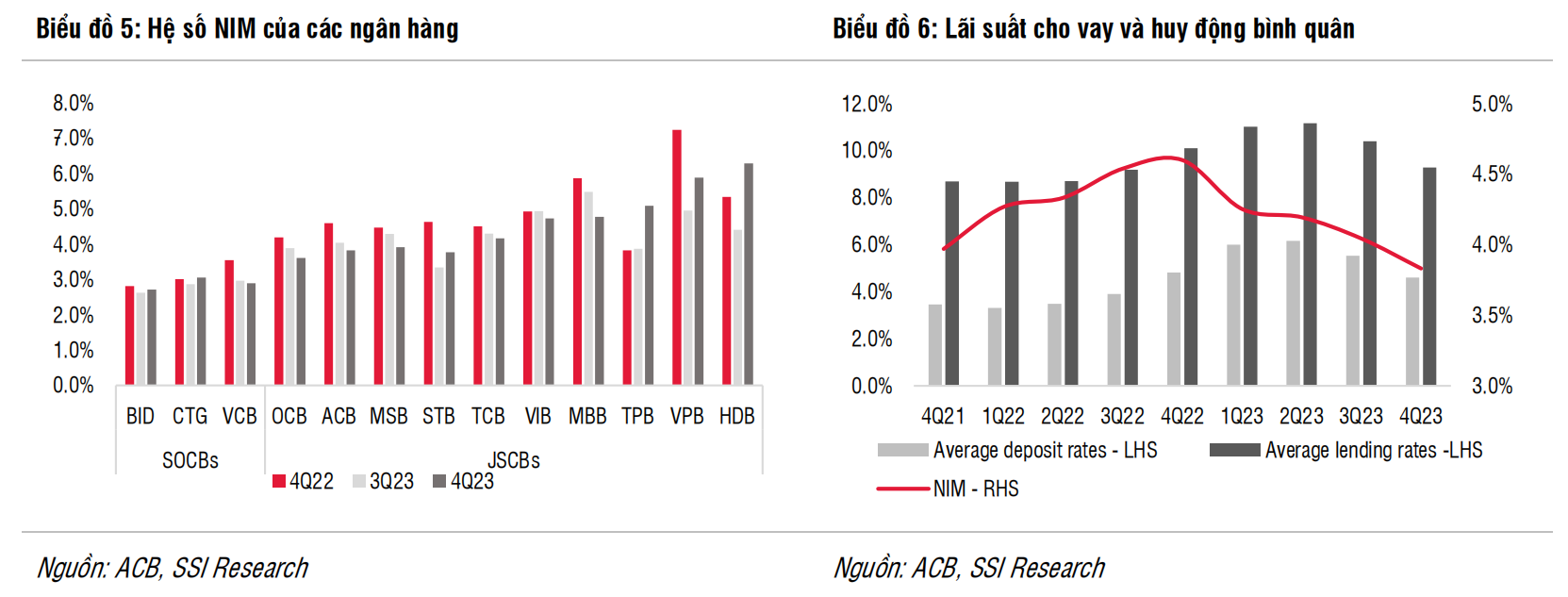

Chúng tôi điều chỉnh khuyến nghị đối với cổ phiếu ACB xuống TRUNG LẬP (từ Khả quan) với giá mục tiêu 1 năm là 30.800 đồng/cổ phiếu vì chúng tôi cho rằng mức giá hiện tại phần nào phản ánh kết quả kinh doanh trong năm 2024. Tuy nhiên, chúng tôi vẫn ưa thích cổ phiếu ACB trong trung và dài hạn do chính sách giải ngân thận trọng sẽ tiếp tục hỗ trợ ACB duy trì vị thế là một trong những ngân hàng có chất lượng tài sản tốt nhất thị trường. Hơn nữa, mức NIM tốt và ROE bền vững trên 20% cũng là những mục tiêu có thể đạt được trong trung hạn.

Cho năm 2024, chúng tôi ước tính lợi nhuận trước thuế đạt 23 nghìn tỷ đồng (tăng 14,7% svck) nhờ NIM phục hồi (tăng 11 điểm cơ bản svck) và chất lượng tài sản cải thiện (tỷ lệ nợ xấu 1%). Chúng tôi cho rằng nhu cầu tín dụng trong nửa đầu năm 2024 vẫn còn yếu nhưng sẽ phục hồi dần vào nửa cuối năm 2024 khi nền kinh tế tốt hơn. Vì thế, chúng tôi ước tính tăng trưởng tín dụng của ACB sẽ đạt mức 16% so với đầu năm đạt 565,6 nghìn tỷ đồng. Chi phí tín dụng ước tính giảm xuống mức 0,15% trong năm 2024 (so với 0,4% trong năm 2023) do tỷ lệ hình thành nợ xấu cải thiện xuống còn 0,16% (so với 0,92% trong năm 2023).

Quan điểm ngắn hạn: Từ mức nền cao trong Q1/2023 và tăng trưởng tín dụng còn chậm trong Q1/2024 do ảnh hưởng từ yếu tố mùa vụ, chúng tôi cho rằng tăng trưởng LNTT trong Q1/2024 sẽ chưa khởi sắc. Tuy nhiên, chúng tôi ước tính cổ phiếu ACB sẽ được xem xét bổ sung thêm vào chỉ số Diamond ETF trong kỳ tới, và đây sẽ là yếu tố hỗ trợ giá cho ACB trong ngắn hạn.

Rủi ro giảm đối với khuyến nghị:

• Tỷ lệ hình thành nợ xấu cao hơn dự kiến

• Tăng trưởng tín dụng thấp hơn dự kiến

• NIM giảm

Yếu tố hỗ trợ khuyến nghị:

• Tăng trưởng tín dụng tốt hơn kỳ vọng

• NIM phục hồi mạnh hơn kỳ vọng

KQKD Q4/2023

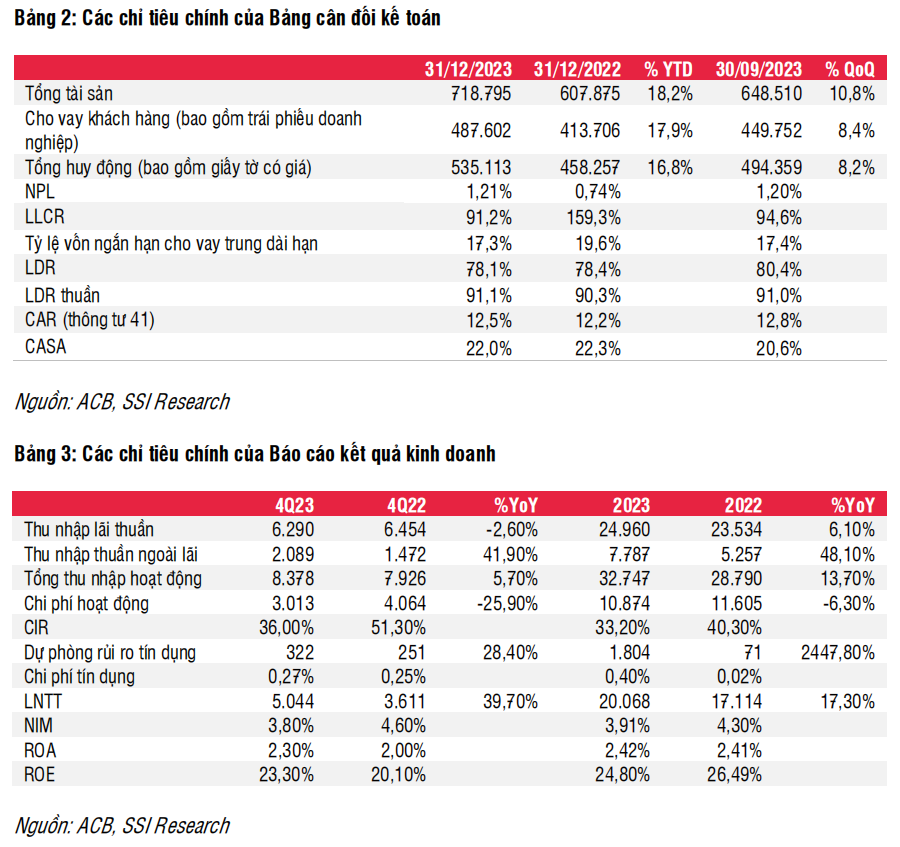

ACB ghi nhận LNTT quý 4/2023 tăng trưởng mạnh mẽ đạt mức 39,7% svck (5 nghìn tỷ đồng) chủ yếu nhờ vào thu nhập từ bán trái phiếu Chính phủ (gần 1,4 nghìn tỷ đồng) và không ghi nhận quỹ khoa học công nghệ trong khi NIM giảm 21 điểm cơ bản so với quý trước đạt 3,83% và thu nhập phí dịch vụ giảm 21,5% svck. Với kết quả này, chúng tôi cho rằng lợi nhuận từ hoạt động kinh doanh cốt lõi không thật sự tốt trong Q4/2023 trong bối cảnh nhu cầu tín dụng thấp. o đó, ACB đã hạ lãi suất cho vay để hỗ trợ tăng trưởng tín dụng tại thời điểm cuối tháng 12/2023 và giúp tăng trưởng tín dụng đạt 8,4% so với quý trước, trong khi tăng trưởng huy động tăng tương ứng 8,2%. Tỷ lệ nợ xấu ổn định ở mức 1,2% trong Q4/2023. Chi phí tín dụng cải thiện 20 bps so với quý trước đạt 0,27% với chỉ 65 tỷ đồng nợ xấu được xử lý.

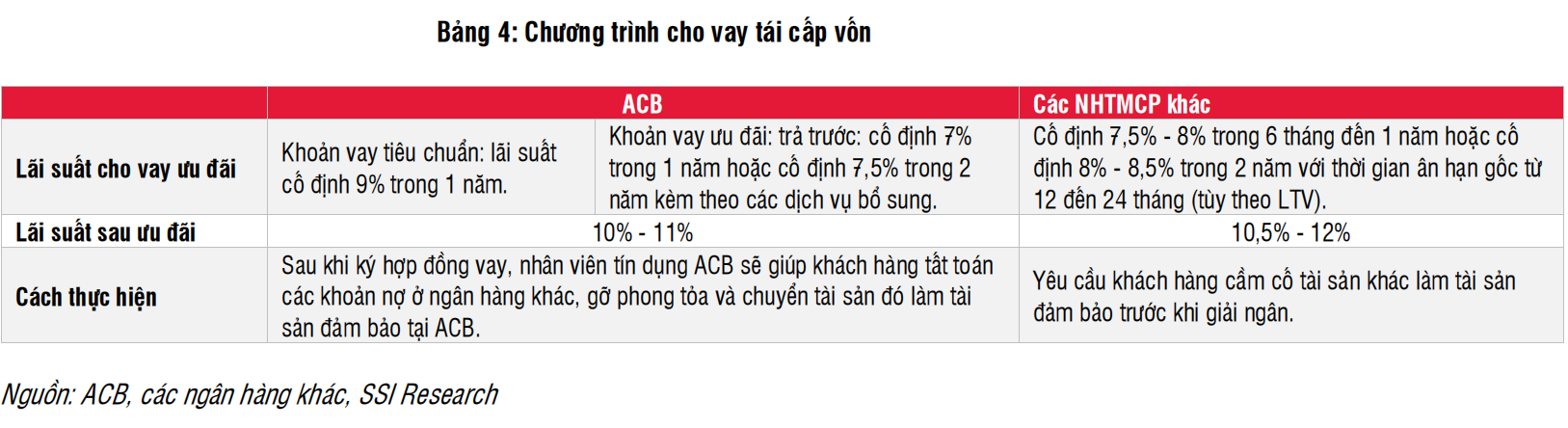

Tăng trưởng tín dụng tăng mạnh vào cuối Q4/2023. Kết thúc tháng 11/2023, tăng trưởng tín dụng đạt khoảng 12,5% so với đầu năm nhưng tăng nhanh vào cuối tháng 12, đạt 17,9% so với đầu năm (hoặc 8,4% so với quý trước) đạt 487,6 nghìn tỷ đồng. Chúng tôi cho rằng việc áp dụng lãi suất cho vay ưu đãi từ 1 đến 3 tháng là nguyên nhân chính thúc đẩy các khoản vay ngắn hạn vào cuối tháng 12/2023 (tăng 11% so với quý trước, chiếm 67,2% tổng tín dụng). Cụ thể, cho vay vốn lưu động (tăng 4,6% so với quý trước đạt 273,4 nghìn tỷ đồng) và cho vay tiêu dùng (tăng 152,3% so với quý trước đạt 36,8 nghìn tỷ đồng) là động lực tăng trưởng tín dụng chính trong khi cho vay mua nhà tăng trưởng khiêm tốn 3,1% so với quý trước đạt 85,4 nghìn tỷ đồng. Một chiến lược khác mà ACB áp dụng là cho vay tái cấp vốn (xem Bảng 4) tuy nhiên chúng tôi cho rằng số dư nợ sản phẩm này khá bé. Nhìn chung, chúng tôi vẫn tin rằng chính sách cho vay thận trọng vẫn sẽ là kim chỉ nam của ACB trong những năm tới, giúp ngân hàng giữ vững chất lượng tài sản và NIM trong trung hạn khi nền kinh tế phục hồi.

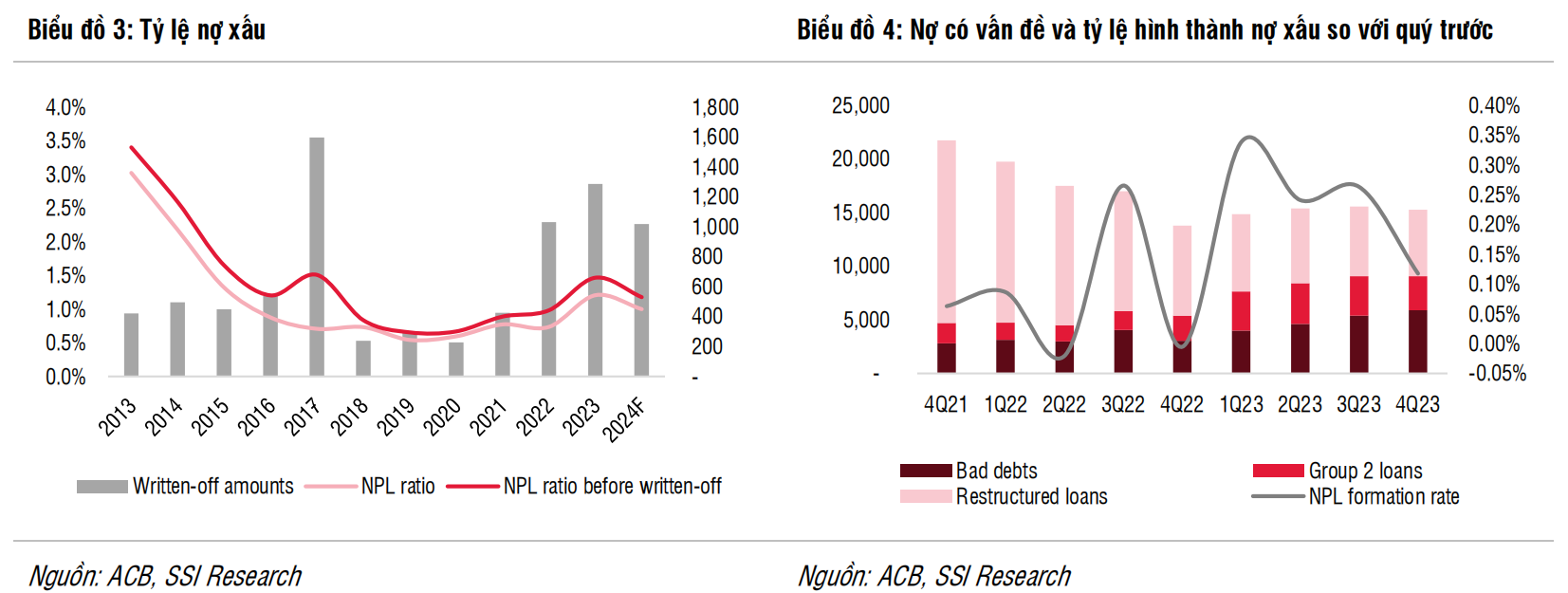

Chất lượng tài sản vẫn ổn định. Chúng tôi tin rằng tăng trưởng tín dụng tăng mạnh đã giúp duy trì tỷ lệ nợ xấu ổn định ở mức 1,2% trong Q4/2023 mặc dù thực tế là tổng nợ xấu đã tăng 9% so với quý trước đạt 5,9 nghìn tỷ đồng. Chúng tôi ước tính nợ xấu từ cho vay vốn lưu động và cho vay mua nhà lần lượt là 47% và 21% tổng nợ xấu. Tỷ lệ hình thành nợ xấu đang có xu hướng giảm, xuống mức 0,12% trong Q4/2023 sau khi đạt đỉnh 0,34% trong Q1/2023 (xem biểu đồ 4). o các khoản nợ Nhóm 2 giảm trong hai quý liên tiếp (giảm 13,3% so với quý trước xuống 3,2 nghìn tỷ đồng), chúng tôi tin rằng tỷ lệ hình thành nợ xấu sẽ giảm trong các quý tiếp theo của năm 2024. Các khoản vay tái cơ cấu theo TT02 là 2,2 nghìn tỷ đồng (tăng 15,8% so với quý trước), tương đương 0,5% tổng tín dụng tại thời điểm cuối Q4/2023, trong khi các khoản vay tái cơ cấu do Covid chỉ còn 4 nghìn tỷ đồng (giảm 13% so với quý trước) và đã được trích lập đầy đủ.

NIM suy yếu trong Q4/2023. Cơ cấu tài sản vẫn ổn định trong Q4/2023, với L R ở mức 91%, nguồn vốn ngắn hạn cho vay trung và dài hạn là 17% và CASA cải thiện đạt 22% (so với 20,6% trong Q3/2023), nên là yếu tố chính giúp NIM ổn định trong Q4/2023. Tuy nhiên, NIM giảm 21 điểm cơ bản so với quý trước xuống 3,83% do ACB chủ động hạ lãi suất cho vay vào cuối tháng 12/2023 nhằm kích thích tăng trưởng tín dụng. Cụ thể, lãi suất cho vay bình quân giảm 112 điểm cơ bản so với quý trước trong khi lãi suất huy động bình quân giảm với tốc độ chậm hơn ở mức 92 điểm cơ bản so với quý trước. Chúng tôi cho rằng việc tập trung vào các khoản vay ngắn hạn đã làm cho NIM không thể phục hồi trong quý 4/2023. Nhìn chung, chúng tôi cho rằng tác động kém tích cực này chỉ là nhất thời và NIM sẽ dần phục hồi trong các quý tiếp theo trong năm 2024 khi tiền gửi của khách hàng trong thời kỳ lãi suất cao đã đáo hạn hết và lãi suất cho vay sẽ trở lại mức bình thường sau thời gian hưởng ưu đãi, trong khi nhu cầu tín dụng dần hồi phục trong các quý tới.

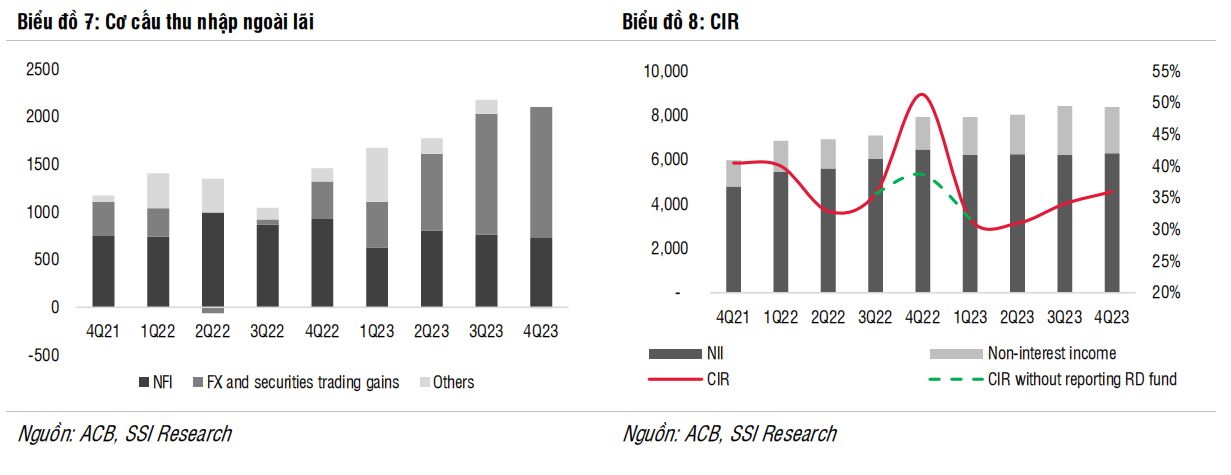

Thu nhập ngoài lãi có dấu hiệu giảm tốc. ACB ghi nhận lãi lớn 1,4 nghìn tỷ đồng từ việc bán trái phiếu chính phủ, trong khi thu nhập từ giao dịch ngoại hối giảm mạnh 90,8% so với quý trước chỉ đạt 29 tỷ đồng. Thu nhập từ hoạt động dịch vụ kém quả quan với mức giảm 21,5% svck đạt 727 tỷ đồng do phí bancassurance và phí dịch vụ từ thẻ giảm lần lượt 34% và 23% svck. Mặc dù ACB đa dạng hóa kênh bán bảo hiểm sang tiền gửi và tín dụng, chúng tôi cho rằng thu nhập cá nhân giảm và mất niềm tin vào các sản phẩm bảo hiểm là nguyên nhân chính khiến phí bancassurance yếu đi. Ngoài ra, hoạt động thanh lý tài sản cũng gặp khó khăn do nền kinh tế suy yếu, vì thế ACB ghi nhận khoản lỗ nhẹ 14 nghìn tỷ đồng trong quý 4/2023. Theo đó tổng thu nhập ngoài lãi chỉ tăng 5,7% so với quý trước đạt 2,1 nghìn tỷ đồng trong Q4/2023.

CIR cải thiện khi ngân hàng không trích quỹ KHCN. Chi phí nhân sự đóng góp phần lớn cho tổng chi phí hoạt động với tỷ trọng 57%, tương đương 1,7 nghìn tỷ đồng. Chúng tôi quan sát thấy việc không trích quỹ cho khoa học và công nghệ như đã trích 1 nghìn tỷ đồng trong Q4/2022 đã làm giảm tổng chi phí hoạt động xuống còn 3 nghìn tỷ đồng (giảm 25,9% svck). o đó, CIR đã cải thiện còn 36% trong Q4/2023 so với mức 51,3% trong Q4/2022 (xem biểu đồ 8).

Ước tính lợi nhuận

Chúng tôi kỳ vọng lợi nhuận trước thuế sẽ đạt 23 nghìn tỷ đồng (tăng 14,7% svck) trong năm 2024, nhờ NIM và chất lượng tài sản cải thiện trong khi thu nhập ngoài lãi suy yếu. Cụ thể như sau:

- Tăng trưởng tín dụng vững chắc. Chúng tôi tin rằng nhu cầu tín dụng sẽ vẫn ở mức thấp trong nửa đầu năm 2024 nhưng sẽ dần cải thiện trong nửa cuối năm 2024 khi nền kinh tế phục hồi. Hơn nữa, việc hạ lãi suất cho vay sẽ là cách tiếp cận khác giúp kích cầu tín dụng trong thời gian tới. o đó, chúng tôi kỳ vọng tăng trưởng tín dụng sẽ đạt 16% so với đầu năm, trong khi tăng trưởng huy động kỳ vọng sẽ tăng 16,4% so với đầu năm giúp L R ổn định ở mức 90,8% trong năm 2024.

- Chất lượng tài sản cải thiện. Chúng tôi quan sát thấy tỷ lệ hình thành nợ xấu đã đạt đỉnh trong Q1/2023 và đang có xu hướng giảm do các khoản vay Nhóm 2 giảm. Ngoài ra, với sự hỗ trợ của tăng trưởng tín dụng lành mạnh trong năm 2024, chúng tôi dự báo tỷ lệ nợ xấu sẽ cải thiện về mức 1% trong năm 2024.

- NIM phục hồi. Chúng tôi ước tính NIM sẽ phục hồi lên 4,02% (+11 điểm cơ bản svck) chủ yếu do tiền gửi của khách hàng trong thời kỳ lãi suất cao đã đáo hạn vào năm 2023. Lãi suất tiền gửi hiện tại đang ở mức 4,8% 5% cho kỳ hạn 6 đến 12 tháng, giảm mạnh từ mức 8% 9% trong quý 1/2023.

- Tăng trưởng thu nhập ngoài lãi giảm tốc. Trong năm 2024, chúng tôi dự đoán tỷ giá và lợi suất trái phiếu sẽ không biến động quá mạnh như năm 2023, vì thế tổng thu nhập từ hoạt động kinh doanh ngoại hối và trái phiếu chính phủ sẽ giảm 50% so với cùng kỳ. Mặt khác, chúng tôi cho rằng nhu cầu bảo hiểm và tiêu dùng sẽ tiếp tục yếu trong năm 2024. o đó, tăng trưởng NFI sẽ ở mức thấp 5% svck. o đó, chúng tôi dự đoán mức tăng trưởng tổng thu nhập ngoài lãi sẽ giảm 22,9% svck trong năm 2024