Ngân hàng TMCP Á Châu (ACB): LNTT Q2/2023 đi ngang & chất lượng tài sản tốt

Nguồn: HSC

LNTT Q2/2023 đi ngang & chất lượng tài sản tốt

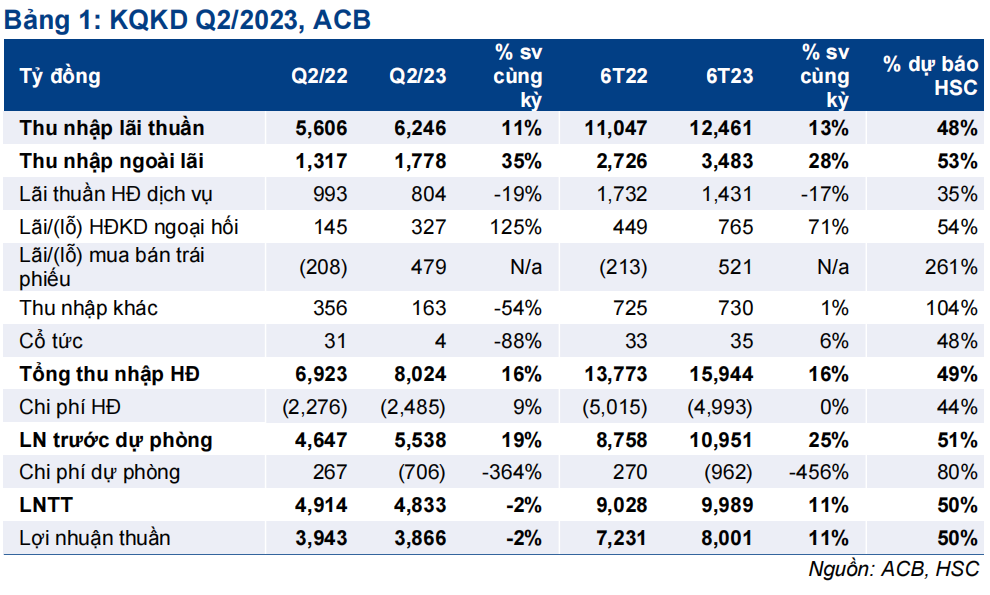

- ACB đã công bố KQKD Q2/2023 với LNTT đạt 4.833 tỷ đồng (giảm 2% so với cùng kỳ) với tổng thu nhập HĐ tích cực (tăng 16% so với cùng kỳ) nhưng chi phí dự phòng tăng mạnh (tăng 364%).

- LNTT 6 tháng đạt 9.989 tỷ đồng (tăng 11% so với cùng kỳ), sát kỳ vọng. Chất lượng tài sản duy trì ở mức cao với tỷ lệ nợ xấu là 1,07% và hệ số LLR ở mức 108%.

- ACB hiện có P/B dự phóng năm 2023 là 1,2 lần; cao hơn 11% so với bình quân nhóm NHTM tư nhân ở mức 1,08 lần. HSC duy trì giá mục tiêu, dự báo và khuyến nghị Mua vào.

Sự kiện: Công bố KQKD Q2/2023 vào ngày 28/7

ACB đã công bố KQKD Q2/2023 với LNTT đạt 4.833 tỷ đồng (giảm 2% so với cùng kỳ) với tổng thu nhập HĐ khả quan (tăng 16% so với cùng kỳ) nhưng chi phí dự phòng tăng mạnh (tăng 364% từ nền thấp cùng kỳ). LNTT 6 tháng đầu năm 2023 đạt 9.989 tỷ đồng (tăng 11% so với cùng kỳ), bằng 50% dự báo của HSC cho cả năm 2023 và sát kỳ vọng.

Tăng trưởng tín dụng hồi phục trong Q2/2023

Tổng dư nợ cho vay khách hàng Q2/2023 tăng 5,5% so với quý trước (tăng 4,9% so với đầu

năm) đạt 434 nghìn tỷ đồng nhờ cho vay khách hàng doanh nghiệp lớn (tăng 11%) và DNNVV (tăng 6%) tăng tốt trong khi cho vay KHCN chỉ tăng 3% so với đầu năm. ACB không có TPDN. Tín dụng của ACB đã tăng tốc trong Q2/2023 nhờ nhu cầu tín dụng hồi phục. Theo đó, HSC tin rằng Ngân hàng có thể sử dụng hết hạn mức tín dụng được NHNN giao (14%) trong nửa cuối năm 2023.

Về mặt huy động, tiền gửi khách hàng tăng 4,5% so với đầu năm đạt 432 nghìn tỷ đồng và giấy tờ có giá giữ nguyên so với đầu năm ở mức 44 nghìn tỷ đồng. Tỷ lệ tiền gửi không kỳ hạn tại thời điểm cuối Q2/2023 tương đương quý trước, ở mức 20,8%.

Tỷ lệ NIM khá ổn định

Tỷ lệ NIM Q2/2023 chỉ giảm 4 điểm cơ bản so với quý trước (giảm 28 điểm cơ bản so với cùng kỳ) xuống còn 4,212% với lợi suất gộp đi ngang so với quý trước (tăng 155 điểm cơ bản so với cùng kỳ) và chi phí huy động tăng 5 điểm cơ bản so với quý trước (tăng 220 điểm cơ bản so với cùng kỳ). Nhờ thương hiệu tốt, ACB đã có thể chuyển tác động tăng chi phí huy động sang cho khách hàng để giữ ổn định tỷ lệ NIM.

Theo đó, thu nhập lãi thuần Q2/2023 đã tăng 11% so với cùng kỳ đạt 6,2 nghìn tỷ đồng. Thu nhập lãi thuần 6 tháng đầu năm 2023 đạt 12,5 nghìn tỷ đồng, bằng 48% dự báo của HSC cho cả năm 2023.

Thu nhập ngoài lãi tăng mạnh nhờ lãi mua bán trái phiếu

Thu nhập ngoài lãi Q2/2023 tăng 35% so với cùng kỳ đạt 1.778 tỷ đồng, chủ yếu nhờ lãi thuần HĐ kinh doanh ngoại hối tăng mạnh (tăng 125% so với cùng kỳ đạt 327 tỷ đồng) và lãi mua bán trái phiếu rất tích cực (chuyển từ lỗ 208 tỷ đồng trong Q2/2022 sang lãi 479 tỷ đồng trong Q2/2023).

Lãi thuần HĐ dịch vụ giảm 19% so với cùng kỳ, một phần vì thu nhập bancassurance giảm. Thu nhập bancassurance của ACB khả quan hơn ngành với phí BH quy năm trong 6 tháng đầu năm 2023 chỉ giảm 25% so với cùng kỳ so với mức giảm 36% so với cùng kỳ của ngành. ACB không theo đuổi chính sách tăng trưởng mạnh ở lĩnh vực bancassurance mà tập trung vào nâng cao tỷ lệ thâm nhập BH của khách hàng trong dài hạn.

Hiệu quả HĐ duy trì ở mức cao

Tổng chi phí HĐ Q2/2023 tăng 9% so với cùng kỳ lên 2.485 tỷ đồng. Trong đó, chi phí lương tăng 29% so với cùng kỳ lên 1.432 tỷ đồng trong khi chi phí liên quan đến tài sản giảm 9% so với cùng kỳ xuống 414 tỷ đồng. Tại thời điểm cuối Q2/2023, số lượng nhân viên tăng 9% so với cùng kỳ lên 13.190 người.

Tỷ lệ CIR Q2/2023 tương đương quý trước, ở mức 31%.

Chất lượng tài sản thuộc nhóm tốt nhất

Tỷ lệ nợ xấu và tỷ lệ nợ nhóm 2 của ACB chỉ biến động nhẹ so với lần lượt 0,98% và 0,98% trong Q1/2023, ở mức 1,07% và 0,88% trong Q2/2023. Hệ số LLR giảm nhẹ còn 108% từ 117% tại thời điểm cuối Q1/2023.

ACB đã duy trì rất tốt chất lượng tài sản trong bối cảnh vĩ mô khó khăn (tỷ lệ nợ xấu của ACB chỉ cao hơn VCB ở mức 0,83%). Ngân hàng đặt mục tiêu đưa tỷ lệ nợ xấu về dưới 1% vào cuối năm.

Chi phí dự phòng Q2/2023 là 706 tỷ đồng, tương đương chi phí tín dụng theo quý là 0,69% (mức bình quân 4 năm qua là 0,34%).

Duy trì khuyến nghị Mua vào, giá mục tiêu và dự báo

ACB có P/B dự phóng năm 2023 là 1,2 lần; cao hơn 11% so với bình quân nhóm NHTM tư nhân ở mức 1,08 lần. HSC duy trì giá mục tiêu, dự báo và khuyến nghị Mua vào.