Ngân hàng TMCP Á Châu (ACB): Sự lựa chọn an toàn giữa bối cảnh nhiều biến động

Nguồn: SSI

Sự lựa chọn an toàn giữa bối cảnh nhiều biến động

Luận điểm đầu tư

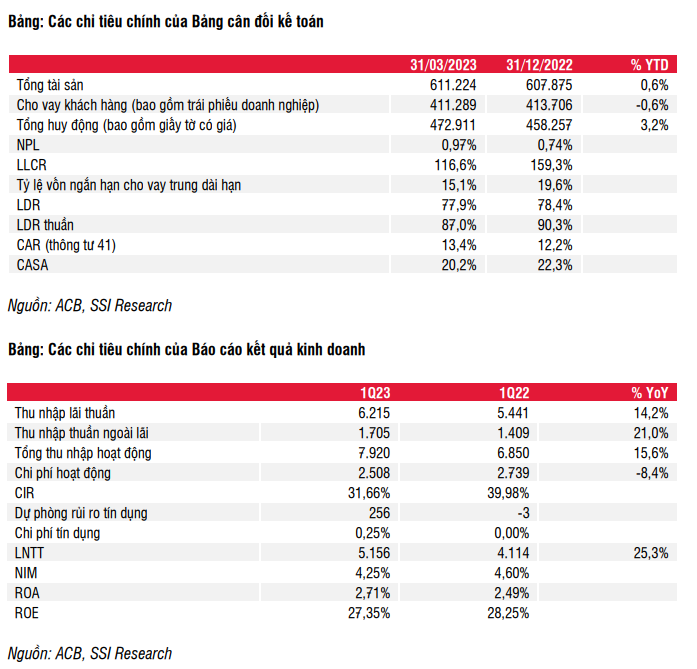

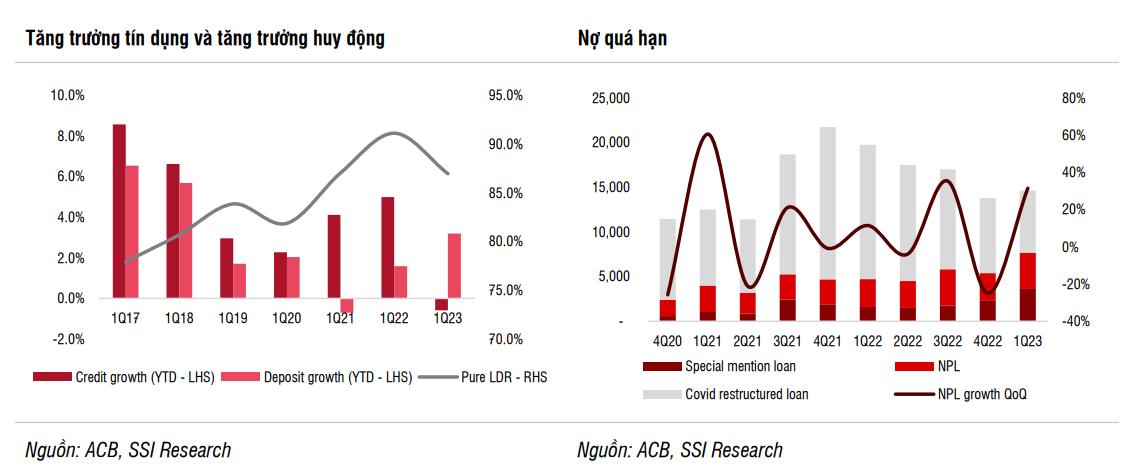

Mặc dù tăng trưởng tín dụng âm và NIM giảm trong Q1/2023 nhưng ACB vẫn đạt mức tăng trưởng mạnh về lợi nhuận trước thuế là 25,3% svck đạt 5,2 nghìn tỷ đồng (hoàn thành 26% kế hoạch cả năm). Động lực chính đến từ thu nhập lãi thuần (+14,2% svck), thu nhập từ kinh doanh ngoại hối (+44,4% svck), thu hồi nợ xấu (+53,6% svck) và kiểm soát tốt chi phí hoạt động. Tuy nhiên, chất lượng tài sản bị suy giảm bởi nợ xấu và nợ Nhóm 2 tăng mạnh trong Q1/2023. Do đó, tỷ lệ nợ xấu tăng 23 điểm cơ bản so với quý trước lên 0,97% trong Q1/2023.

Trong năm 2023, chúng tôi kỳ vọng ACB sẽ ghi nhận 20 nghìn tỷ đồng LNTT, thấp hơn 1,7% so với dự báo trước của chúng tôi chủ yếu là do tăng trưởng tín dụng thấp hơn kỳ vọng là 12% thay vì 14% như trước đó. Chúng tôi chuyển cơ sở định giá đến giữa năm 2024 và đưa ra mức giá mục tiêu 1 năm mới là 32.200 đồng/cp (tăng từ 30.900 đồng/cp). Chúng tôi đánh giá cao về quan điểm thận trọng của ngân hàng trong hoạt động cho vay cũng như không đầu tư vào trái phiếu doanh nghiệp và có ít rủi ro đối với các công ty bất động sản. Theo đó, chúng tôi duy trì khuyến nghị MUA đối với cổ phiếu ACB.

Quan điểm ngắn hạn: Mặc dù tăng trưởng tín dụng được kỳ vọng sẽ khởi sắc hơn trong Q2/2023, nhưng chúng tôi cho rằng tăng trưởng LNTT sẽ không bằng cùng kỳ năm trước do NIM có thể vẫn còn chịu áp lực từ việc lãi suất huy động cao và lãi suất cho vay tiếp tục giảm.

Rủi ro giảm đối với khuyến nghị của chúng tôi:

- Tăng trưởng tín dụng thấp hơn kỳ vọng.

- Tỷ lệ hình thành nợ xấu cao hơn dự kiến, ảnh hưởng đến chi phí dự phòng rủi ro tín dụng.

- Lãi suất cho vay giảm thấp hơn dự kiến gây áp lực lên NIM.

Nhu cầu tín dụng mất hút trong Q1/2023. Là ngân hàng có thế mạnh về cho vay hoạt động sản xuất kinh doanh (62% tổng dư nợ), ACB gặp khó khăn về tăng trưởng tín dụng trong Q1/2023, do môi trường lãi suất cao và các doanh nghiệp thiếu hụt đơn đặt hàng. Chúng tôi quan sát thấy rằng lãi suất cho vay đối với các khoản vay vốn lưu động đã giảm từ 250 đến 300 điểm cơ bản so với đầu năm xuống còn khoảng 11,5% trong Q1/2023. Tuy nhiên, với những khó khăn hiện tại, chúng tôi cho rằng mức này vẫn khá cao đối với các doanh nghiệp có nhu cầu vay vốn.

Thị trường bất động sản gần như đóng băng và nhu cầu tiêu dùng thấp đã khiến tăng trưởng tín dụng bán lẻ yếu đi. Về mặt quản trị doanh nghiệp, chúng tôi cho rằng việc duy trì khẩu vị rủi ro thấp là một lý do khác khiến tăng trưởng tín dụng giảm tốc trong Q1/2023. Do đó, kết thúc Q1/2023, ACB ghi nhận mức tăng trưởng tín dụng âm là 0,6% so với đầu năm xuống còn 411,3 nghìn tỷ đồng.

Trong tháng Ba, ACB đã ghi nhận sự phục hồi về tăng trưởng tín dụng so với tháng trước, với mức tăng là 2,2% nhờ vào ngành gỗ và đồ nội thất. Chúng tôi nghĩ rằng đà tăng trưởng sẽ tiếp tục diễn ra cho tháng Tư. Tuy nhiên, sự cải thiện này là chưa phổ biến khi mà các ngành khác vẫn đang đối mặt với nhiều khó khăn thách thức, như: dệt may và da giày. Theo kịch bản cơ sở, chúng tôi cho rằng tăng trưởng tín dụng của ACB sẽ phục hồi phần trong Q2/2023, nhưng mức tăng trưởng sẽ không cao bằng cùng kỳ năm ngoái. Ngoài ra, việc NHNN cắt giảm lãi suất điều hành sẽ là yếu tố hỗ trợ mạnh giúp lãi suất cho vay trở nên hấp dẫn hơn trong thời gian tới.

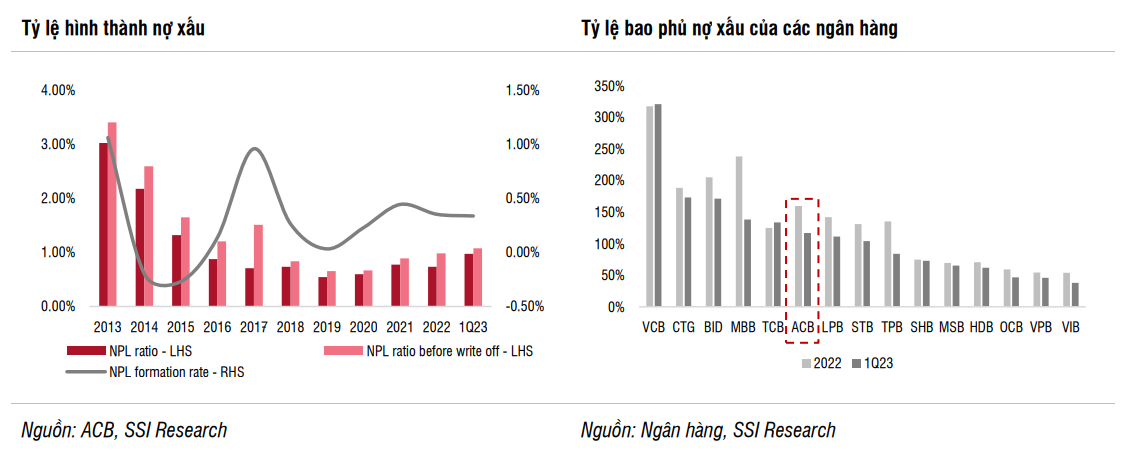

Nợ xấu tăng cao nhưng vẫn trong tầm kiểm soát. Nợ xấu và nợ Nhóm 2 tăng lần lượt là 31,5% so với đầu năm (+1 nghìn tỷ đồng) và 54,6% so với đầu năm (+1,3 nghìn tỷ đồng). Do đó, tỷ lệ nợ xấu đã tăng lên 0,97% trong Q1/2023 (so với 0,74% trong Q4/2022). Mặc dù ACB không bị ảnh hưởng trực tiếp bởi các vấn đề hiện tại trên thị trường trái phiếu doanh nghiệp và ngành bất động sản nhưng danh mục cho vay của Ngân hàng có thể bị ảnh hưởng gián tiếp thông qua CIC. Chúng tôi cho rằng việc nợ Nhóm 2 tăng mạnh đang gây nhiều áp lực cho chất lượng tài sản của ACB. Cụ thể, chúng tôi ước tính có khoảng 35% (hơn 800 tỷ đồng) nợ Nhóm 2 đã được phân loại vào nợ xấu trong Q1/2023, khiến tỷ lệ hình thành nợ xấu tăng lên 0,34% trong Q1/2023. Tuy nhiên, chúng tôi tin rằng việc áp dụng Thông tư 02 sẽ hỗ trợ ACB giảm thiểu sự gia tăng của nợ Nhóm 2 và trì hoãn ghi nhận các khoản nợ xấu trong thời gian tới.

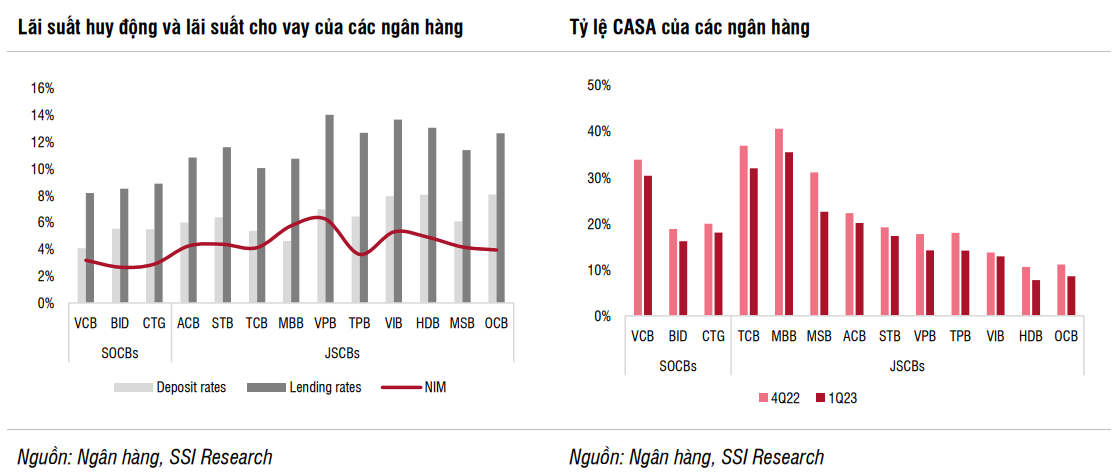

NIM giảm nhanh nhưng sẽ sớm trở lại mức bình thường trong nửa cuối năm 2023. Trong Q1/2023, NIM giảm 35 điểm cơ bản so với quý trước xuống 4,25%, tương đương mức Q1/2022. Tuy nhiên, tỷ lệ này vẫn cao hơn 5 điểm cơ bản so với NIM dự báo của chúng tôi là 4,2% cho năm 2023. Có một số nguyên nhân chính như sau:

- Tại thời điểm cuối Q1/2023, tổng huy động tăng trưởng nhanh hơn (+3,2% so với đầu năm) so với tăng trưởng tín dụng (-0,6% so với đầu năm). Do đó, LDR thuần đã giảm đáng kể -330 điểm cơ bản so với đầu năm xuống 87%, thấp hơn so với các ngân hàng cùng quy mô.

- Việc lãi suất tiền gửi tăng mạnh trong tháng 10 và 11 năm 2022 để thu hút người gửi tiền và/hoặc duy trì khách hàng hiện tại đã ảnh hưởng mạnh đến chi phí huy động trong Q1/2023, trong khi đó lãi suất cho vay giảm nhanh để kích thích nhu cầu tín dụng. Cụ thể, lãi suất vay vốn lưu động khoảng 11,5% (giảm từ 250 đến 300 điểm cơ bản so với đầu năm) và lãi suất ưu đãi cho vay mua nhà trong khoảng từ 8,5% đến 10% (giảm 150 điểm cơ bản so với đầu năm) đối với các khách hàng có điểm tín dụng tốt. Tuy nhiên, lãi suất thả nổi đối với các khoản vay mua nhà vẫn ở mức cao từ 13% đến 13,5% nên chưa hấp dẫn đối với người mua nhà.

- Tỷ lệ CASA tiếp tục giảm thêm 210 điểm cơ bản xuống 20,2% trong Q1/2023. Chúng tôi quan sát thấy rằng CASA đối với khách hàng doanh nghiệp giảm nhanh hơn (-16% so với quý trước) so với khách hàng bán lẻ (-1% so với quý trước) trong Q1/2023. Chúng tôi cho rằng lãi suất cho vay cao cùng với việc thiếu các đơn đặt hàng trong Q1/2023 đã khiến nhiều doanh nghiệp sử dụng vốn tự có thay vì giữ tiền trong tài khoản thanh toán để tài trợ cho các hoạt động hàng ngày của mình.

Nhìn chung, chúng tôi kỳ vọng rằng tác động của việc tăng lãi suất trong Q4/2022 sẽ giảm dần trong Q2/2023 và sẽ được ấn định với lại lãi suất thấp hơn, trong khi nhu cầu tín dụng sẽ phục hồi dần trong các quý tới. Tuy nhiên, nếu nhu cầu tín dụng vẫn yếu, một đợt cắt giảm lãi suất khác có thể được xem xét trong Quý 2 này. Do đó, chúng tôi cho rằng NIM sẽ tạo đáy trong nửa đầu năm 2023 trước khi ổn định dần trong nửa cuối năm 2023.

Thu nhập phí dịch vụ suy giảm không làm cản trở tăng trưởng tổng thu nhập ngoài lãi. Những sai phạm trọng việc bán bảo hiểm nhân thọ đã gây hoang mang cho dự luận trong thời gian gần đây. Vì vậy, việc kiểm tra chặt chẽ hoạt động bán bảo hiểm qua kênh ngân hàng đã ảnh hưởng tiêu cực đến mức tăng trưởng doanh thu từ hoạt động bancassurance của ACB. Cụ thể, Ngân hàng chỉ đạt mức tăng 7% svck (lên 357 tỷ đồng) trong Q1/2023. Ngoài ra, thu từ dịch vụ chứng khoán sụt giảm đáng kể (-59% svck) và lỗ từ phí dịch vụ quản lý tài khoản là nguyên nhân chính khiến NFI chỉ đạt 627 tỷ đồng (-15,2% svck). Tuy nhiên, thu nhập khác từ việc thu hồi nợ xấu (+53,6% svck), kinh doanh ngoại hối (+44,4% svck) và dịch vụ thẻ (+13,8% svck, đạt 132 tỷ đồng) đã bù đắp cho các khoản phí sụt giảm trên.

Ước tính lợi nhuận và định giá

Chúng tôi điều chỉnh và hạ ước tính lợi nhuận trước thuế xuống 20 nghìn tỷ đồng (+17% svck), giảm -1,7% so với ước tính trước đó. Các điều chỉnh đối với dự báo của chúng tôi cụ thể như sau:

- Chúng tôi giảm dự báo tăng trưởng tín dụng cho ACB từ 14% xuống 12% so với đầu năm do kỳ vọng nhu cầu tín dụng sẽ yếu trong năm 2023, trong khi tăng trưởng huy động giảm xuống 11,5% nhằm ổn định tỷ lệ LDR thuần ở mức khoảng 90%.

- Với xu hướng giảm lãi suất huy động như hiện nay, chúng tôi kỳ vọng áp lực từ chi phí huy động cao sẽ giảm dần trong nửa cuối năm 2023. Ngoài ra, chúng tôi cũng cho rằng tăng trưởng tín dụng sẽ phục hồi trong nửa cuối năm 2023 nhờ tác động tích cực từ việc cắt giảm lãi suất và yếu tố mùa vụ. Do đó, NIM sẽ quay về mức bình thường trong nửa cuối năm 2023, theo đó chúng tôi giữ dự báo NIM ở mức 4,2% cho năm 2023.

- Chúng tôi giảm dự báo tăng trưởng NFI xuống 15% so với 29% svck trong dự báo trước đây. Cụ thể, chúng tôi cho rằng tăng trưởng bancassurance sẽ không mạnh như kỳ vọng (giảm xuống 12% svck từ mức 34,4% theo dự báo trước đây) do hoạt động bancassurance đang bị giám sát chặt chẽ. Tuy nhiên, chúng tôi duy trì mức tăng trưởng từ phí dịch vụ thanh toán là 25% svck bao gồm dịch vụ thẻ và phí thanh toán quốc tế. Chúng tôi nâng dự báo thu nhập khác thêm 21%, sau khi tính đến khoản thu hồi nợ xấu trong Q1/2023.

Chúng tôi chuyển cơ sở định giá đến giữa năm 2024 và đưa ra mức giá mục tiêu 1 năm mới là 32.200 đồng/cổ phiếu (từ 30.900 đồng/cp), chúng tôi áp dụng P/B mục tiêu là 1,3x giảm từ 1,4x do những khó khăn từ việc tăng trưởng tín dụng. Tuy nhiên, chúng tôi đánh giá cao về khả năng quản trị rủi ro của ACB trong hoạt động cho vay cũng như không đầu tư vào trái phiếu doanh nghiệp và có ít rủi ro đối với các công ty bất động sản. Điều này sẽ giúp ngân hàng tránh được nhiều áp lực về chất lượng tài sản và trích lập dự phòng mà các đối thủ cạnh tranh đang gặp phải trong năm 2023. Theo đó, chúng tôi duy trì khuyến nghị MUA đối với cổ phiếu ACB.