Ngân hàng TMCP Á Châu (ACB): Tăng trưởng LNST tích cực bất chấp nhu cầu tín dụng chững lại

Nguồn: VCSC

Tăng trưởng LNST tích cực bất chấp nhu cầu tín dụng chững lại

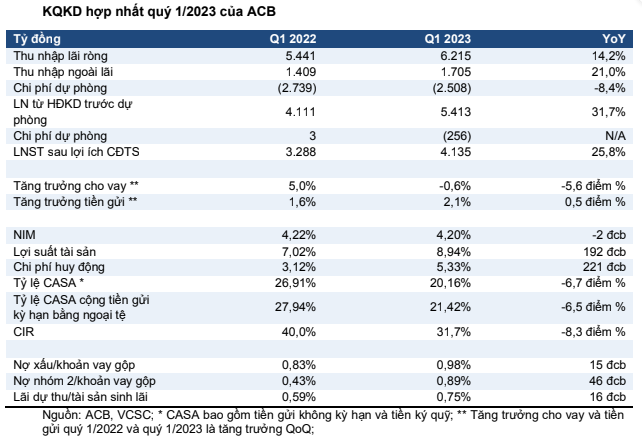

Ngân hàng TMCP Á Châu (ACB) công bố KQKD quý 1/2023 với tổng thu nhập HĐKD (TOI) là 7,9 nghìn tỷ đồng (+15,6% YoY) và lợi nhuận ròng là 4,1 nghìn tỷ đồng (+25,8% YoY), lần lượt đạt 23,3% và 27,6% dự báo năm 2023 của chúng tôi . LNST tăng chủ yếu do (1) thu nhập từ lãi (NII) tăng 14,2% YoY, (2) thu nhập ngoài lãi (NOII) tăng 21,0% YoY và (3) chi phí HĐKD (OPEX) giảm 8,4% YoY. Các yếu tố trên bù đắp cho chi phí dự phòng tăng đạt 256 tỷ đồng trong quý 1/2023 so với thu nhập dự phòng 3 tỷ đồng trong quý 1/2022. Nhìn chung, lợi nhuận của ACB cao hơn nhẹ so với kỳ vọng của chúng tôi do chi phí OPEX và dự phòng thấp hơn dự kiến. Chúng tôi nhận thấy không có thay đổi đáng kể nào đối với dự báo lợi nhuận của chúng tôi, dù cần thêm đánh giá chi tiết.

ACB có mức tăng trưởng tín dụng thấp trong 3 tháng đầu năm 2023. Dư nợ tín dụng của ACB trong quý 1/2023 giảm 0,6% QoQ so với mức tăng trưởng tín dụng toàn hệ thống là 2,1% QoQ. Ngân hàng chia sẻ rằng nhu cầu tín dụng yếu trong tháng 1 và tháng 2 nhưng đã phục hồi 2,2% MoM trong tháng 3. Ngoài ra, nhu cầu tín dụng của ACB thấp là do (1) tăng trưởng kinh tế chững lại và (2) nhu cầu tín dụng của khách hàng cá nhân thường thấp vào đầu năm. Chúng tôi cũng cho rằng việc giảm dư nợ cho vay của ACB trong quý 1/2023 một phần là do ngân hàng thận trọng trong việc cho vay mới trong bối cảnh thị trường có nhiều thách thức. Tăng trưởng tiền gửi khách hàng trong quý 1/2023 là 2,1% QoQ so với dự báo cả năm của chúng tôi là 11,0% YoY.

NIM được duy trì ở mức 4,20% (-2 điểm cơ bản YoY & -6 điểm cơ bản QoQ) trong quý 1/2023. NIM của ACB giảm chủ yếu là do chi phí vốn tăng (+221 điểm cơ bản YoY) nhanh hơn mức tăng của lợi suất IEA (+192 điểm cơ bản YoY). Ngoài ra, tỷ lệ CASA giảm xuống 20,2% (-6,7 điểm % YoY & -2,1 điểm % QoQ) do tác động tiêu cực từ môi trường lãi suất cao. Tuy nhiên, NII tăng 14,2% YoY trong Q1 năm 2023, mà chúng tôi cho rằng do tài sản sinh lãi (IEA) tăng 14,9% YoY chủ yếu nhờ cho vay liên ngân hàng tăng 74,2% YoY và cho vay khách hàng tăng 8,7% YoY.

Hoạt động kinh doanh ngoại hối và các khoản thu nhập khác là động lực chính cho NOII của ACB trong quý 1/2023. Thu nhập ròng khác của ACB là 567 tỷ đồng (+53,6% YoY & +303,5% QoQ), mà chúng tôi cho rằng chủ yếu là nhờ thu hồi các khoản nợ khó đòi đã xử lý. Ngoài ra, thu nhập từ hoạt động kinh doanh ngoại hối đạt 438 tỷ đồng (+44,4% YoY & -13,1 QoQ). Một tín hiệu tích cực khác là mảng kinh doanh chứng khoán của ACB ghi nhận khoản lãi 43 tỷ đồng sau khi ghi nhận lỗ trong cả năm 2022. Mặt khác, tổng doanh thu phí bảo hiểm mới (APE) giảm 21,9% YoY, một phần dẫn đến NFI giảm 15,2% YoY.

Chất lượng tài sản giảm nhưng tỷ lệ nợ xấu được duy trì ở mức dưới 1%. Trong quý 1/2023, tỷ lệ nợ xấu của ACB đạt 0,98% (+15 điểm cơ bản YoY & +24 điểm cơ bản QoQ) so với dự báo cả năm của chúng tôi là 1,05%. Ngân hàng chia sẻ rằng tỷ lệ nợ xấu trước khi phân loại lại theo CIC là 0,84% trong quý 1/2023. Tuy nhiên, tỷ lệ xử lý nợ tính theo năm (annualize write-off rate) của ACB là 0,43% trong quý 1/2023, cao hơn dự báo 0,25% của chúng tôi. Tương tự các ngân hàng khác đã công bố KQKD quý 1/2023, tỷ lệ cho vay nhóm 2 trên tổng dư nợ của ACB tăng lên 0,89% (+46 điểm cơ bản YoY và +32 điểm cơ bản QoQ). Trong khi đó, chi phí dự phòng chỉ đạt 256 tỷ đồng, hoàn thành 13,2% dự báo cả năm của chúng tôi. Do đó, tỷ lệ LLR của ACB giảm xuống 116,6% trong quý 1/2023 so với 159,3% trong quý 4/2022.