Ngân hàng TMCP Bưu điện Liên Việt (LPB): KQKD Q1/2023 sát kỳ vọng; phiên đấu giá cổ phần của VNPost đã không thành công

Nguồn: HSC

KQKD Q1/2023 sát kỳ vọng; phiên đấu giá cổ phần của VNPost đã không thành công

Tóm tắt

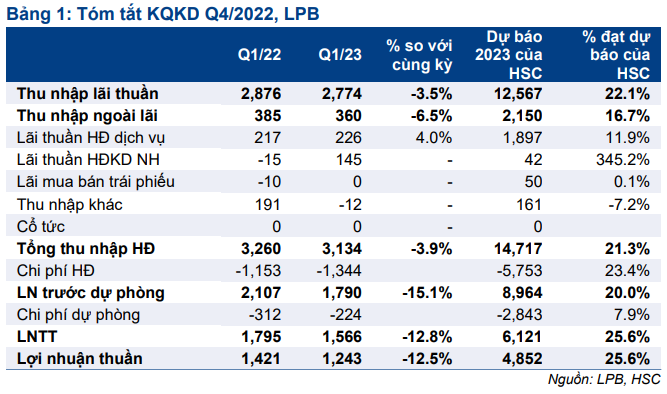

- LPB đã công bố LNTT Q1/2023 giảm 12% so với cùng kỳ còn 1.566 tỷ đồng, chủ yếu vì tổng thu nhập HĐ giảm (giảm 4%) và chi phí HĐ tăng (tăng 17%). LNTT thực hiện Q1/2023 bằng 26% dự báo của HSC cho cả năm 2023 và nói chung sát kỳ vọng.

- Chất lượng tài sản vẫn ổn định với tỷ lệ nợ xấu là 1,45% và hệ số LLR đạt 111%.

- HSC đang xem xét lại khuyến nghị, giá mục tiêu và dự báo dựa trên KQKD Q1/2023 sát kỳ vọng và diễn biến cổ phiếu thời gian gần đây. Hiện LPB có P/B dự phóng năm 2023 là 0,84 lần; chiết khấu 10% so với bình quân nhóm NHTM tư nhân là 0,94 lần.

Sự kiện: KQKD Q1/2023 và cập nhật thông tin bán đấu giá cổ phần

LPB đã công bố KQKD Q1/2023 với LNTT giảm 12% so với cùng kỳ còn 1.566 tỷ đồng, chủ yếu vì tổng thu nhập HĐ giảm (giảm 4% so với cùng kỳ) và chi phí HĐ tăng (tăng 17% so với cùng kỳ). LNTT thực hiện Q1/2023 bằng 26% dự báo của HSC cho cả năm 2023 và nói chung sát kỳ vọng.

Ngoài ra, phiên bán đấu giá 140 triệu cổ phiếu LPB (tương đương 8,3% số lượng cổ phiếu lưu hành) của Tổng công ty Bưu điện Việt Nam (VNPost) với giá khởi điểm là 22.908đ/cp (cao hơn 59% so với thị giá) vào ngày 21/4 đã bị hủy bỏ vì không có NĐT tham gia. Và đây là kết quả không quá bất ngờ.

Tăng trưởng tín dụng Q1/2023 ở mức khá

Tổng tín dụng Q1/2023 tăng 2,8% so với đầu năm đạt 242 tỷ đồng, với các cấu phần chính trong tín dụng tăng trưởng đồng đều. LPB không có TPDN.

Về mặt huy động, tiền gửi khách hàng tăng 5,3% so với đầu năm (đạt 227 nghìn tỷ đồng) và GTCG tăng 29,3% so với đầu năm (lên 45 nghìn tỷ đồng) trong khi vay LNH giảm 33,4% so với đầu năm (xuống còn 26 nghìn tỷ đồng). Tỷ lệ tiền gửi không kỳ hạn giảm còn 5,3% từ 8,8% tại thời điểm cuối Q4/2022 – gần thấp nhất trong số các NHTM HSC khuyến nghị.

Tỷ lệ NIM tiếp tục ở mức thấp

Tỷ lệ NIM Q1/2023 giảm 4 điểm cơ bản so với quý trước (giảm 78 điểm cơ bản so với cùng kỳ) xuống còn 3,51% với lợi suất gộp tăng 89 điểm cơ bản so với quý trước (tăng 95 điểm cơ bản so với cùng kỳ) nhưng chi phí huy động tăng 101 điểm cơ bản so với quý trước (tăng 203 điểm cơ bản so với cùng kỳ).

Trong số các nguồn huy động, lãi suất vay LNH tăng mạnh nhất so với cùng kỳ. Cụ thể, lãi suất tiền gửi và lãi suất vay LNH lần lượt tăng 208 điểm cơ bản so với cùng kỳ (tăng 112 điểm cơ bản so với quý trước) và 492 điểm cơ bản so với cùng kỳ (tăng 13 điểm cơ bản so với quý trước).

Thu nhập ngoài lãi giảm vì không còn ghi nhận phí bancassurance trả trước

Thu nhập ngoài lãi Q1/2023 giảm 6% so với cùng kỳ xuống còn 360 tỷ đồng. Đóng góp chủ yếu là lãi thuần HĐ dịch vụ (tăng 4% so với cùng kỳ và tăng 26% so với quý trước) đạt 226 tỷ đồng và lãi thuần HĐ kinh doanh ngoại hối đạt 145 tỷ đồng. Trong khi đó, thu nhập khác ghi nhận âm 12 tỷ đồng so với 191 tỷ đồng trong Q1/2022.

Lãi thuần HĐ dịch vụ của LPB thường ở mức kém so với các NHTM HSC khuyến nghị, có lẽ vì Ngân hàng thiếu một định hướng rõ ràng và một chiến lược quyết liệt hơn trong khai thác cơ sở khách hàng hiện hữu.

HSC ước tính LPB đã ghi nhận khoảng 700 tỷ đồng phí bancassurance trả trước trong năm 2022 (trong tổng số 1.400 tỷ đồng sẽ được ghi nhận trong năm 2022-2023) sau khi ký lại hợp đồng với Dai-ichi Life.

Chi phí HĐ tăng vừa phải

Chi phí HĐ Q1/2023 tăng 17% so với cùng kỳ lên 1.344 tỷ đồng, chủ yếu xuất phát từ chi phí nhân viên (tăng 23% so với cùng kỳ lên 789 tỷ đồng) trong khi số lượng nhân viên tăng 11,8% so với cùng kỳ lên 12.282 người.

Với chi phí HĐ tăng nhanh hơn tổng thu nhập HĐ, tỷ lệ CIR Q1/2023 của LPB tăng lên 43% từ 41% trong Q4/2022 – nhưng thấp hơn mức 44% trong năm 2022.

Chất lượng tài sản ổn định trong bối cảnh vĩ mô khó khăn

Tỷ lệ nợ xấu của LPB vẫn duy trì ở mức 1,45% so với 1,46% tại thời điểm cuối Q4/2022. Trong khi đó tỷ lệ nợ nhóm 2 tăng lên 1,99% từ 1,51% tại thời điểm cuối Q4/2022. Hệ số LLR giảm còn 111% từ 142% tại thời điểm cuối Q4/2022.

Tỷ trọng tín dụng dành cho lĩnh vực BĐS của LPB nhỏ (0,5% so với mức bình quân ngành ngân hàng là 5,3%) và Ngân hàng không có TPDN (so với bình quân ngành là 1,4%), nên chất lượng tài sản đã được giữ khá tốt trong vài quý vừa qua. HSC tin rằng chất lượng tài sản của LPB sẽ tiếp tục được giữ vững trong thời gian tới.

Rủi ro đối với chất lượng tài sản của LPB là các khoản cho vay liên quan đến ngành xây dựng với tỷ trọng trong dư nợ cho vay khoảng 10,9% (bình quân ngành là 6,9%) (các khoản vay này có thể có mối liên hệ với các doanh nghiệp BĐS ở mức độ nhất định). Tuy nhiên, chúng tôi cho rằng rủi ro này nằm trong tầm kiểm soát.

Chi phí dự phòng Q1/2023 giảm 28% so với cùng kỳ xuống còn 224 tỷ đồng, tương đương chi phí tín dụng là 0,38%; giảm từ 0,62% trong Q1/2022. Tuy nhiên, HSC vẫn đánh giá chi phí tín dụng Q1/2023 của LPB là tích cực vì Ngân hàng đã sử dụng một lượng lớn lợi nhuận để trích lập dự phòng, ở mức 1.306 tỷ đồng trong Q4/2022 (tương đương chi phí tín dụng Q4/2022 là 2,33%).

HSC đang xem xét lại khuyến nghị, giá mục tiêu và dự báo

HSC đang xem xét lại khuyến nghị, giá mục tiêu và dự báo. Sau khi tăng tốt từ Q4/2022, giá cổ phiếu đã điều chỉnh 14% từ đỉnh trong tháng 4 (là thời điểm HSC phát hành báo cáo cập nhật gần đây nhất về LPB). LPB hiện có P/B dự phóng năm 2023 là 0,84 lần; thấp hơn 10% so với bình quân nhóm NHTM tư nhân ở mức 0,94 lần.