Ngân hàng TMCP Công thương Việt Nam (CTG): Tăng trích lập dự phòng để xử lí nợ

Nguồn: VCSC

Tăng trích lập dự phòng để xử lí nợ

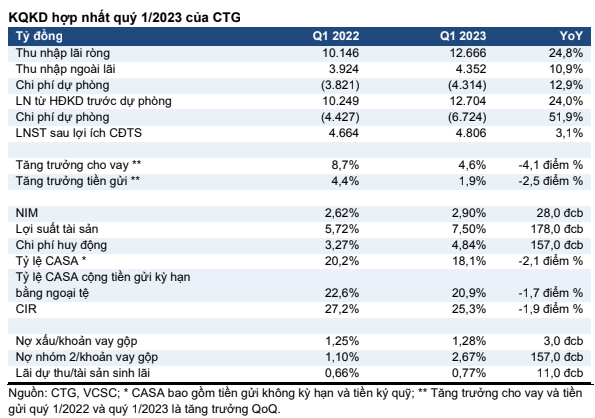

Ngân hàng TMCP Công Thương Việt Nam (CTG) công bố KQKD quý 1/2023 với tổng thu nhập từ HĐKD (TOI) đạt 17 nghìn tỷ đồng (+21,0% YoY) và LNST sau lợi ích CĐTS đạt 4,8 nghìn tỷ đồng (+3,1% YoY), lần lượt đạt 24,6% và 26,1% dự báo năm 2023 của chúng tôi. Lợi nhuận tăng chủ yếu là do (1) thu nhập từ lãi (NII) tăng 24,8% YoY và (2) thu nhập phí ròng (NFI) (bao gồm cả lãi từ kinh doanh ngoại hối) tăng 53,9% YoY, bị giảm một phần bởi mức tăng 51,9% YoY trong chi phí trích lập dự phòng. Chúng tôi nhận thấy không có thay đổi đáng kể nào đối với dự báo lợi nhuận của chúng tôi cho CTG, dù cần thêm đánh giá chi tiết.

Tăng trưởng tín dụng tích cực trong quý 1/2023 nhờ tập khách hàng FDI và khách hàng doanh nghiệp lớn. CTG báo cáo tăng trưởng tín dụng quý 1/2023 đạt 4,6% QoQ, trong đó cho vay khách hàng tăng 4,6% trong khi dư nợ trái phiếu doanh nghiệp giảm 6,4% QoQ. CTG ghi nhận mảng cho vay trong quý 1/2023 tăng trưởng mạnh chủ yếu nhờ khoản cho vay doanh nghiệp lớn tăng 5,7% QoQ (chiếm 32,0% tổng dư nợ cho vay) và cho vay khách hàng FDI tăng 16,7% QoQ (chiếm 5,3% tổng dư nợ cho vay). Trong khi đó, tiền gửi quý 1/2023 tăng trưởng chậm ở mức 1,9%, với tỷ lệ tiền gửi cá nhân trên tổng số dư tiền gửi tăng từ 49,7% trong quý 4/2022 lên 52,4% trong quý 1/2023, theo CTG.

NIM tăng so với cùng kỳ năm trước. CTG là ngân hàng quốc doanh duy nhất báo cáo NIM quý 1/2023 tăng so với cùng kỳ năm ngoái (+28 điểm cơ bản lên 2,90%). Tuy nhiên, NIM quý 1/2022 là mức cơ sở khá thấp khi ngân hàng cung cấp các gói hỗ trợ lãi suất lớn cho khách hàng bị ảnh hưởng bởi COVID-19. Chúng tôi cho rằng NIM quý 1/2023 của CTG tăng so với cùng kỳ có thể là do (1) sự chuyển dịch mạnh mẽ sang mảng cho vay bán lẻ trong 12 tháng qua và/hoặc (2) các gói hỗ trợ lãi suất cho khách hàng của CTG quý 1/2023 ít hơn so với quý 1/2022. Chúng tôi cũng nhận thấy tỷ lệ CASA trong quý 1/2023 giảm xuống 18,1% (-1,9 điểm % QoQ & -2,1 điểm % YoY) — đây cũng là xu hướng mà chúng tôi nhận thấy ở tất cả các ngân hàng đã công bố báo cáo tài chính quý 1/2023 cho đến nay.

Tăng trưởng thu nhập phí tích cực bù đắp cho mức giảm mạnh trong thu nhập ròng khác. CTG báo cáo NOII quý 1/2023 đạt 4,4 nghìn tỷ đồng (+10,9% YoY), hoàn thành 27,4% dự báo cả năm của chúng tôi, chủ yếu nhờ (1) NFI tăng 56,5% YoY mà chúng tôi cho rằng chủ yếu là do doanh số banca tăng trưởng mạnh, (2) lãi từ kinh doanh ngoại hối tăng 49,6% YoY và (3) lãi 43 tỷ đồng từ chứng khoán kinh doanh và đầu tư so với khoản lỗ 176 tỷ đồng trong quý 1/2022. Kết quả này bị giảm một phần bởi thu nhập ròng khác giảm 45,7% YoY, mà chúng tôi cho rằng nguyên nhân một phần đến từ khả năng thu hồi nợ xấu đã xử lý chậm hơn do ngành BĐS trì trệ.

Trong khi VCB và BID báo cáo giảm chi phí dự phòng cho quý 1/2023 so với cùng kỳ, chúng tôi nhận thấy diễn biến ngược lại tại CTG. Chi phí dự phòng của CTG tăng 51,9% YoY, hoàn thành 26,5% dự báo cả năm của chúng tôi, mà chúng tôi cho là do nỗ lực xử lý nợ xấu của ngân hàng. Mặc dù tỷ lệ nợ xấu trong quý 1/2023 của CTG chỉ tăng 4 điểm cơ bản QoQ và 3 điểm cơ bản YoY lên 1,28%, chúng tôi quan sát thấy mức tăng 32 điểm cơ bản QoQ và 157 điểm cơ bản YoY trong tỷ lệ nợ Nhóm 2/tổng cho vay bên cạnh tỷ lệ xử lý nợ đáng kể trong quý. Tỷ lệ xử lý nợ/dư nợ cho vay trong quý 1/2023 là 0,54% so với tỷ lệ xử lý nợ/dư nợ cho vay gần như 0% trong quý 1/2022. Chi phí tín dụng trong quý 1/2023 đã tăng lên 2,02% từ mức 1,44% trong quý 1/2022 và 1,74% trong quý 4/2022. Bên cạnh đó, tỷ lệ bao phủ nợ (LLR) quý 1/2023 của CTG giảm xuống 173% nhưng vẫn là mức cao so với phần lớn các ngân hàng trong danh mục theo dõi của chúng tôi.