Ngân hàng TMCP ĐT và PT Việt Nam (BID): Áp lực dự phòng giảm hỗ trợ tăng trưởng lợi nhuận năm 2023

Nguồn: SSI

Áp lực dự phòng giảm hỗ trợ tăng trưởng lợi nhuận năm 2023

Tóm tắt Q1/2023

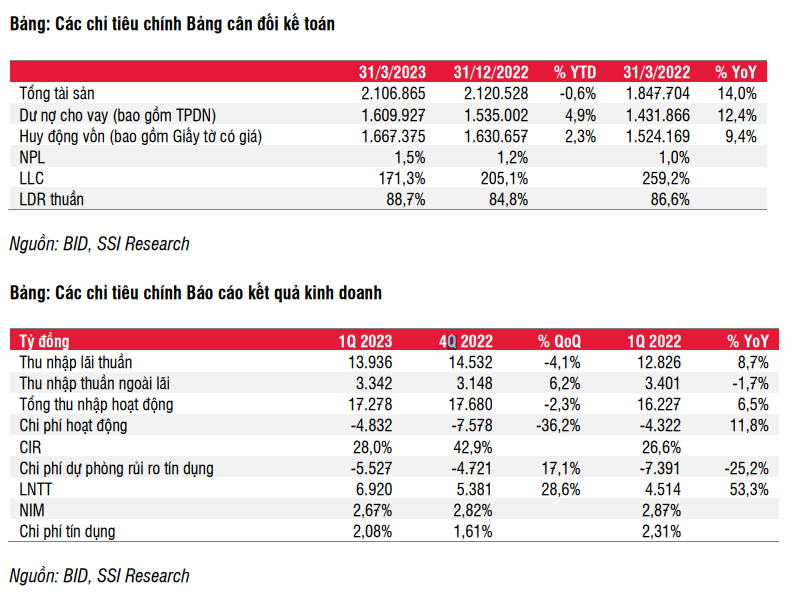

Mặc dù BID ghi nhận mức tăng trưởng LNTT cao nhất (+53% svck) trong số các ngân hàng mà chúng tôi nghiên cứu trong Q1/2023 nhờ tăng trưởng tín dụng mạnh (+5% so với đầu năm) và thu nhập phí cao, các chỉ số hoạt động khác không quá ấn tượng. Tổng thu nhập hoạt động chỉ tăng nhẹ (+6,5% svck) trong khi chất lượng tài sản suy yếu do nợ Nhóm 2 và tỷ lệ nợ xấu tăng lần lượt +44,6% và +32,8% so với đầu năm. Do đó, chi phí dự phòng giảm (-25% svck) là một trong những động lực quan trọng để đạt được mức tăng trưởng lợi nhuận rất cao trong quý. LNTT Q1/2023 hoàn thành 25,2% ước tính hiện tại cho cả năm 2023 của SSI Research.

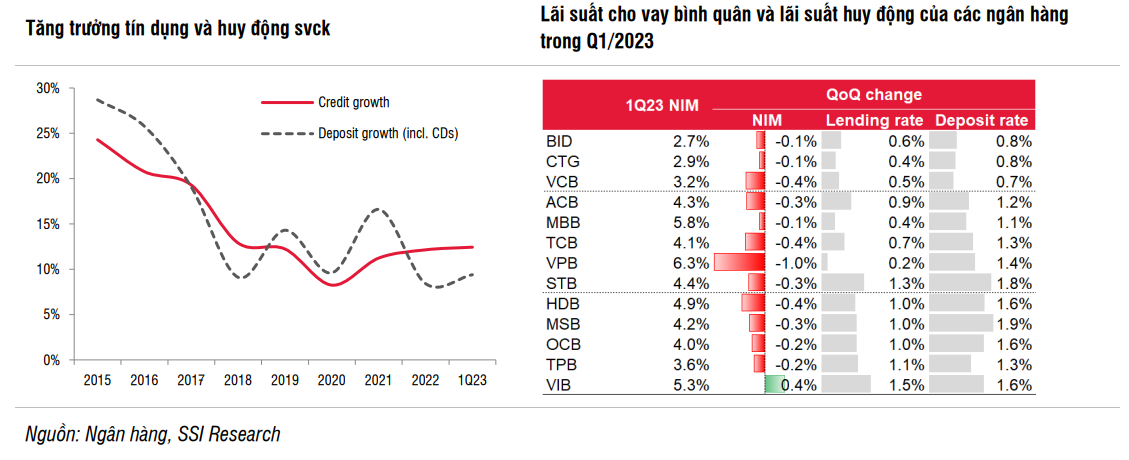

NIM duy trì ổn định so với quý trước nhờ tối ưu hóa cơ cấu tài sản. Trong Q1/2023, NIM giảm 15 điểm cơ bản so với quý trước và giảm 20 điểm cơ bản svck xuống 2,67%. Trong quý, BID thuộc nhóm ba ngân hàng có NIM giảm ít nhất. Ngoài các nguồn vốn vững chắc đã giúp các NHTMNN chịu ít ảnh hưởng hơn từ cuộc đua lãi suất huy động trong Q4/2022, NIM của BID không giảm mạnh so với quý trước là kết quả của việc tiếp tục kéo giãn tỷ lệ cấp tín dụng trên vốn huy động (LDR) và giảm phân bổ vào các tài sản có lợi suất thấp (tiền gửi NHNN, cho vay liên ngân hàng).

- Tiền gửi khách hàng tăng khiêm tốn (+2,3% so với đầu năm hay 23,7 nghìn tỷ đồng). Trong khi đó, tiền gửi của KBNN giảm (-24,9% so với đầu năm hay -33 nghìn tỷ đồng).

- Trong khi đó, mức tăng tín dụng của quý 1 là mạnh nhất trong 8 năm qua (+5% so với đầu năm hay 75 nghìn tỷ đồng trong Q1/2023) và nổi trổi hơn so với xu hướng chung trong ngành. Tỷ lệ LDR thuần, do đó, tăng lên 89% (so với 85% trong năm 2022). Động lực chính cho sự tăng trưởng đó là các khoản cho vay ngắn hạn đối với các tập đoàn lớn (+8% so với đầu năm hay 42 nghìn tỷ đồng) và khách hàng cá nhân (+3,7% so với đầu năm hay 25 nghìn tỷ đồng). Chúng tôi cho rằng BID có thể đã giải ngân theo những cam kết tín dụng từ năm 2022 hoặc tăng trưởng cho vay của ngân hàng (và CTG) cũng phần nào được hưởng lợi từ việc VCB thắt chặt tín dụng trong giai đoạn này. Với tình trạng các doanh nghiệp thiếu đơn hàng trong điêu kiện tài chính doanh nghiệp và dòng tiền yếu, chúng tôi vẫn duy trì quan điểm thận trọng đối với các hoạt động mở rộng tín dụng mạnh.

BID đã đề xuất được nới hạn mức tín dụng hàng năm lên 14% (từ hạn mức tín dụng ban đầu là 8,36%), theo quan điểm của chúng tôi, đề xuất này khá tham vọng khi xét đến tỷ lệ CAR hiện tại của ngân hàng.

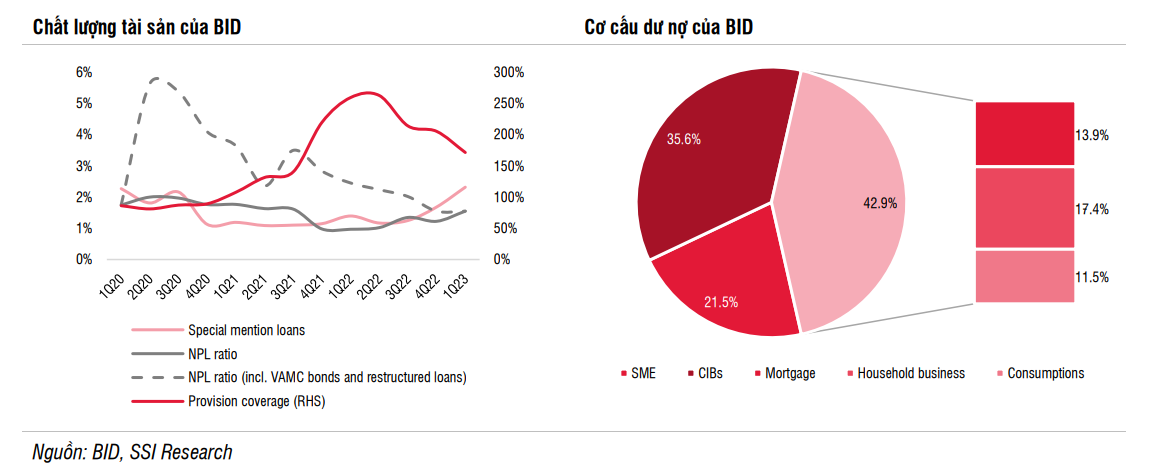

Chất lượng tài sản suy giảm nhanh hơn dự kiến. Trong Q1/2023, dư nợ Nhóm 2 đã tăng 45% so với đầu năm lên 37 nghìn tỷ đồng (tương đương 2,3% tổng dư nợ) phát sinh từ ngành xây dựng, sản xuất thuốc hóa dược, đầu tư khu du lịch và chế biến gỗ. Nợ xấu tăng vọt +32,8% so với đầu năm (6 nghìn tỷ đồng) mặc dù đã xóa 1,4 nghìn tỷ đồng. Nợ xấu phát sinh từ nhiều lĩnh vực khác nhau, bao gồm chăn nuôi gia súc & gia cầm, sản xuất kim loại, đầu tư khu du lịch và nông lâm thủy sản… Do thị trường bất động sản đình trệ trong thời gian dài, các nhà thầu xây dựng & vật liệu xây dựng trải qua thời kỳ khó khăn trong suốt Q1/2023 và chúng tôi cho rằng tình trạng này có khả năng sẽ tiếp tục diễn ra trong Q2/2023. Chúng tôi dự báo chất lượng tài sản của BID sẽ vẫn chịu áp lực trong Q2/2023 với tỷ lệ nợ xấu có thể vẫn neo ở mức cao và tỷ lệ bao nợ xấu có thể giảm hơn nữa (từ mức hiện tại là 171% và Q4/2022 là 205%). Tình hình có thể được cải thiện vào cuối năm, phù hợp với điều kiện kinh tế chung.

Tính đến cuối Q1/2023, tín dụng cho các chủ đầu tư, công ty xây dựng và người mua nhà lần lượt chiếm 2,3%, 8% và 14% tổng dư nợ.

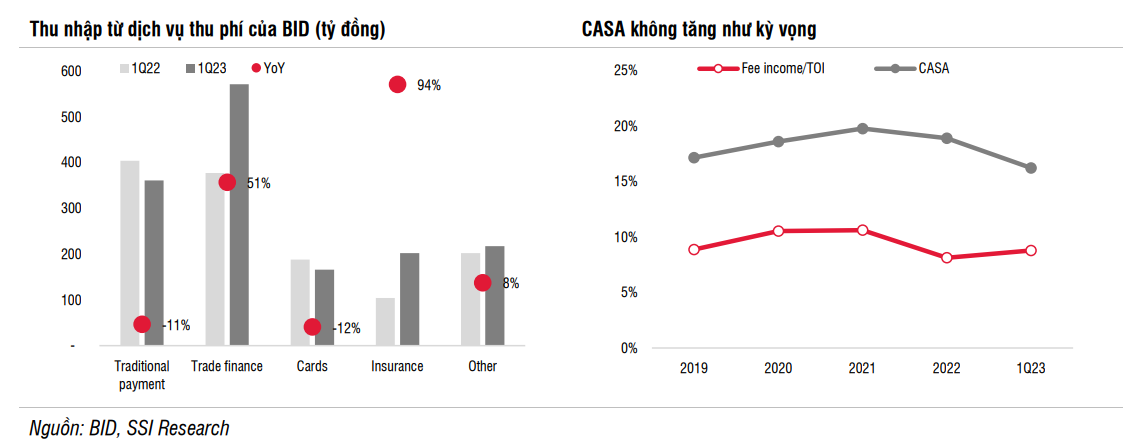

Tăng trưởng thu nhập phí (+19% svck) là điểm sáng trong quý. BID là một trong hai ngân hàng duy nhất đạt tăng trưởng thu nhập từ dịch vụ thu phí so với cùng kỳ và so với quý trước, nhờ hoạt động tài trợ thương mại (+51% svck) và hoạt động bảo hiểm (+94% svck) tăng mạnh. Bảo hiểm sức khỏe & tai nạn cá nhân tại BIC, công ty bảo hiểm phi nhân thọ của BID, tăng trưởng +95% svck trong giai đoạn này. Mặt khác, dịch vụ thanh toán truyền thống (thực hiện qua quầy giao dịch ngân hàng) và dịch vụ thẻ đều giảm lần lượt -11% và -12% svck.

Sau các chương trình giảm phí giao dịch xuống 0% vào năm 2022 nhằm cải thiện CASA, BID chưa ghi nhận được kết quả khả quan như mong đợi. Cùng với việc khách hàng chuyển từ CASA sang tiền gửi có kỳ hạn khi lãi suất huy động ở mức cao, CASA giảm xuống 18,9% vào năm 2022 và giảm tiếp xuống 16,2% vào Q1/2023. Trong khi đó, chúng tôi ước tính khoản phí mất đi từ chiến lược này là khoảng 1,6 nghìn tỷ đồng (2% của tổng thu nhập hoạt động hoặc 28% của thu nhập ròng từ phí). Do đó, BID đang xem xét triển khai lại một số loại phí (như phí quản lý tài khoản ~ 7% NFI) trong năm 2023.

Ước tính lợi nhuận và luận điểm đầu tư

Trong năm 2023 và 2024, chúng tôi dự báo BID sẽ đạt lợi nhuận trước thuế lần lượt là 27,4 nghìn tỷ đồng (+19% svck) và 31,3 nghìn tỷ đồng (+14,4% svck). Động lực chính cho mức tăng trưởng mạnh trong năm 2023 là chi phí dự phòng được kiểm soát (+1,6% svck), trong khi động lực tăng trưởng lợi nhuận năm 2024 sẽ đến từ NIM tăng lên 2,84% (+6 bps svck) và thu nhập phí tăng trưởng tốt (+20% svck).

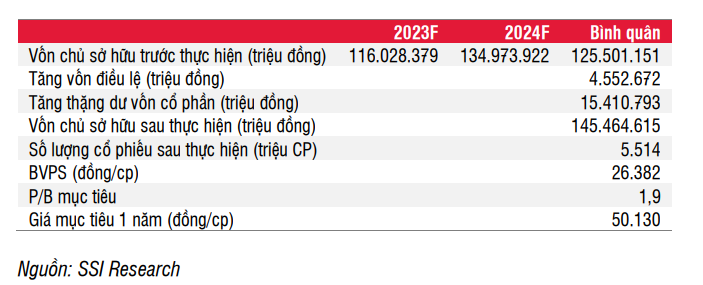

Chúng tôi tính đến kế hoạch phát hành riêng lẻ 9% vốn điều lệ vào cuối năm 2024 vào cơ sở định giá. Nếu áp dụng mức giá thị trường hiện tại, kế hoạch này sẽ làm tăng tổng vốn chủ sở hữu của BID thêm 20 nghìn tỷ đồng (800 triệu USD) hay 15%. Tuy nhiên, ROE sẽ giảm xuống 18% (từ mức 20% trước thực hiện). Do đó, chúng tôi hạ tỷ lệ P/B mục tiêu xuống 1,9x (từ 2,0x trong 2023F) và đưa ra giá mục tiêu 12 tháng là 50.130 đồng/cổ phiếu (từ 47.600 đồng/cổ phiếu). Chúng tôi giảm khuyến nghị xuống TRUNG LẬP đối với cổ phiếu BID.