Ngân hàng TMCP Kỹ thương Việt Nam (TCB): Chất lượng tài sản vẫn đang duy trì vị thế hàng đầu trong ngành

Nguồn: MBS

Chất lượng tài sản vẫn đang duy trì vị thế hàng đầu trong ngành

LN trước thuế hợp nhất Q1/23 giảm 17.1% so với cùng kỳ

Trong Q1/23, TCB ghi nhận tổng thu nhập hoạt động (TOI) đạt 9,300 tỷ đồng (giảm 7.1% svck). Thu nhập lãi thuần giảm -19.5 % svck chủ yếu do NIM thấp hơn, giảm 177 điểm cơ bản (đcb) svck. Thu nhập ngoài lãi tăng trưởng mạnh trong Q1/23 (+46.3% svck) chủ yếu nhờ khoản thu nhập việc bán BĐS đầu tư (mang lại 731 tỷ đồng lãi trước thuế). Chi phí trích lập dự phòng Q1/23 đạt 534 tỷ đồng (+144.8% svck) do tỷ lệ nợ xấu tăng lên mức 0.85% (so với 0.67% trong Q1/22), do đó LN trước thuế đạt 5,623 tỷ đồng (-17.1% svck).

Chất lượng tài sản vẫn đang duy trì ở mức tốt

Tỷ lệ nợ xấu hợp nhất nội bảng cuối Q1/2023 tăng 13 điểm cơ bản so với đầu năm. Cùng với VCB, TCB là ngân hàng có tỷ lệ nợ xấu nội bảng thấp thứ 2 toàn ngành (sau BAB) và thấp nhất trong số các NHTM CP có vốn hóa lớn. Tỷ lệ bao nợ xấu (LLR) của TCB đạt 133.8% cuối Q1/23, giảm đáng kể so với cuối năm 2022 (đạt 157.3%) và so với cùng kỳ (đạt 160.8%). Tuy rằng LLR vẫn đang đi xuống, nhưng vẫn cao hơn mức trung bình toàn ngành (90.3%).

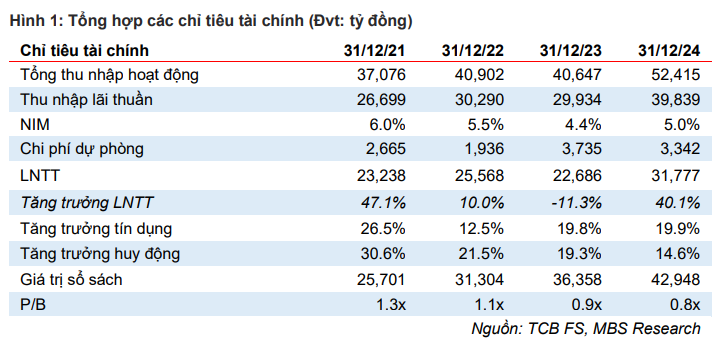

NIM cải thiện từ nửa cuối năm 2023 giúp KQKD 2024 khả quan

NIM của TCB trong Q1/2023 đã giảm xuống mức 4.2% (-177 điểm cơ bản svck và -60 điểm cơ bản so với Q4/2022). Từ đầu năm 2023 đến nay, NHNN đã có 3 lần giảm lãi suất điều hành và giảm trần lãi suất huy động, đưa các mức lãi suất này tiệm cận mức đáy Covid-19 (chỉ cao hơn 0.5%/năm). Điều này sẽ làm giảm chi phí vốn của các NHTM và cải thiện NIM. Chúng tôi dự báo NIM cả năm 2023 của TCB sẽ đạt mức 4.4% và sẽ tăng lên mức 5.0% trong năm 2024. Từ đó, chúng tôi dự báo TOI và LNTT của năm 2024 sẽ tăng trưởng lần lượt +29.0% và +40.1% svck.

Khuyến nghị NẮM GIỮ với giá mục tiêu cuối 2023 là 36,050 VND/cp

Chúng tôi khuyến nghị NẮM GIỮ đối với TCB với giá mục tiêu là 36,050 đ/cp dưa trên (1) tăng trưởng tín dụng trong Q1/2023 rất khả quan; (2) chất lượng tài sản được duy trì tốt so với trung bình ngành và (3) định giá P/B thấp hơn 15% so với trung bình các NHTMCP có cùng quy mô. Tuy nhiên, triển vọng kém khả quan về NIM của TCB trong nửa cuối năm 2023 cũng như rủi ro phát sinh nợ xấu lớn từ danh mục cho vay BĐS trong ngắn hạn vẫn sẽ là những thách thức đối với việc khuyến nghị MUA trong ngắn hạn.