Ngân hàng TMCP Kỹ Thương Việt Nam (TCB): KQKD khả quan hơn so với dự báo

Nguồn: MBS

KQKD khả quan hơn so với dự báo

- LNST Q4/2023 tăng 25.5% svck giúp LNST 2023 giảm 11.0% svck, hoàn thành kế hoạch cả năm, và cao hơn 7.1% so với dự báo của chúng tôi.

- Chúng tôi khuyến nghị MUA và nâng giá mục tiêu lên 44,800 đ/cp do điều chỉnh tăng LNST 2024 thêm 7.5% so với dự báo gần nhất và tăng hệ số P/B lên 1.1x nhờ chất lượng tài sản được cải thiện tốt hơn dự báo.

KQKD Q4/23 khả quan hơn so với dự báo

Trong Q4/2023, tổng thu nhập hoạt động (TOI) đạt 11,017 tỷ đồng (+16.9% svck), trong đó thu nhập lãi thuần và thu nhập ngoài lãi tăng lần lượt 11.4% và 31.1% svck. Thu nhập ngoài lãi của TCB tăng trưởng chủ yếu đến từ lãi hoạt động đầu tư chứng khoán và kinh doanh vàng & ngoại hối, trong khi hoạt động thu phi giảm nhẹ 1.5% svck. TCB đã mạnh tay trích lập 1,634 tỷ đồng trong Q4/2023 (+136.4% svck, +72.9% so với quý trước), nhằm đưa tỷ lệ nợ xấu từ 1.4% cuối Q3 xuống 1.2% cuối Q4. LNST Q4/2023 tăng 25.5% svck. LNST 2023 đạt 18,191 tỷ đồng (-11.0% svck), cao hơn 7.1% so với dự báo gần nhất của chúng tôi và đạt 100% kế hoạch cả năm 2023.

Chất lượng tài sản đã cải thiện so với các quý trước

Cuối năm 2023, tỷ lệ nợ xấu ở mức 1.2%, cao hơn so với mức 0.7% cuối năm 22, song khả quan hơn so với dự báo của chúng tôi trước đây. Nợ nhóm 2 giảm 49.2% và chiếm tỷ lệ 0.9%. Trong năm 2023, TCB đã sử dụng hơn 2,668 tỷ đồng để xử lý nợ xấu (+290.6% svck, chiếm 79.8% tổng dư nợ trích lập trong kỳ). Tỷ lệ bao phủ nợ xấu (LLR) đạt mức 102.1% tại cuối năm 2023, cải thiện hơn so với các quý trước song thấp hơn so với mức 157.1% tại cuối năm 2022.

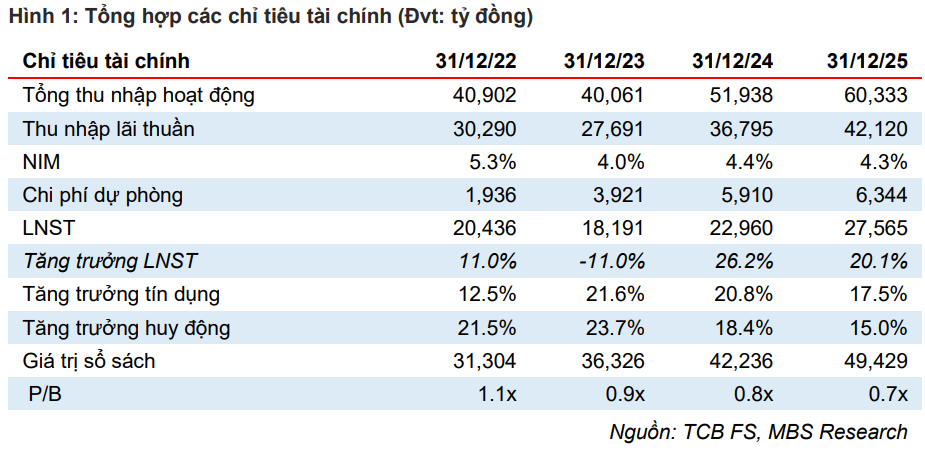

Chúng tôi dự báo LNST tăng trưởng 18.8%/năm trong giai đoạn 2024-25

Dự báo của chúng tôi dựa trên cơ sở: (1) tăng trưởng tín dụng đạt hơn 20% trong năm 2024 và giảm xuống mức 17.5% trong 2025 ; (2) NIM sẽ được duy trì quanh mức 4.3-4.4%, tương đương với mức trước dịch Covid-19. Chúng tôi cho rằng mặc dù môi trường lãi suất thấp được duy trì nhưng lãi suất cho vay cũng sẽ giảm, đặc biệt các khoản vay liên quan đến BĐS nhằm kích cầu mảng cho vay này. Chúng tôi khuyến nghị MUA đối với TCB và nâng giá mục tiêu 12 tháng lên 44,800 đ/cp, tăng 25.8% so với dự báo gần nhất với việc điều chỉnh mức P/B mục tiêu lên 1.1x (báo cáo gần nhất 1.0x).