Ngân hàng TMCP Ngoại thương Việt Nam (VCB): Định giá cao cho NH có tính phòng thủ; Tăng tỷ trọng

Nguồn: HSC

Định giá cao cho NH có tính phòng thủ; Tăng tỷ trọng

Tóm tắt

- HSC nâng khuyến nghị đối với VCB lên Tăng tỷ trọng (từ Nắm giữ) và nâng 21% giá mục tiêu lên 115.000đ, chủ yếu vì thay đổi giả định định giá.

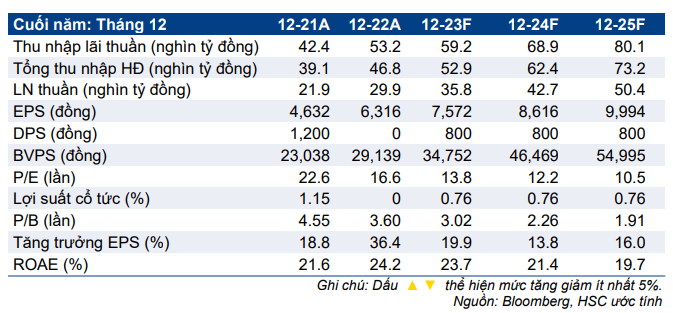

- Trong 6 tháng đầu năm, VCB có tăng trưởng tín dụng khiêm tốn, tỷ lệ NIM ổn định, và chất lượng tài sản tốt – như kỳ vọng. Theo dự báo mới của HSC – giữ nguyên cho năm 2023 và nâng nhẹ cho năm 2024-2025 – lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 19% (bình quân NHTM niêm yết là 17,6%).

- Sau khi giá cổ phiếu tăng 18% trong 3 tháng qua, hiện VCB có P/B trượt dự phóng 1 năm là 2,54 lần; cao hơn một chút bình quân quá khứ và cao hơn 145% so với bình quân các NHTM niêm yết – HSC cho rằng thặng dư định giá là hợp lý nhờ tính phòng thủ của cổ phiếu.

Sự kiện: Phân tích triển vọng năm 2023-2025

VCB đã công bố LNTT Q1/2023 đạt 11,2 nghìn tỷ đồng (tăng 12,8% so với cùng kỳ). Trong tháng trước, tại Hội nghị Emerging Vietnam 2023 do HSC tổ chức, VCB đã chia sẻ LNTT 5 tháng đầu năm 2023 tăng trưởng khoảng 20%, tương đương với mức tăng trưởng lợi nhuận dự báo của HSC cho cả năm 2023. Những chính sách mới ban hành gần đây và mặt bằng lãi suất giảm là những yếu tố hỗ trợ giúp cải thiện triển vọng ngành ngân hàng.

Tác động: Lần lượt nâng 1,6% và 3,7% dự báo lợi nhuận năm 2024-2025

HSC giữ nguyên dự báo cho năm 2023 nhưng lần lượt nâng 1,6% và 3,7% dự báo cho năm 2024-2025. Theo dự báo mới, lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 19% (so với bình quân 17,6% các NHTM niêm yết).

Định giá và khuyến nghị

Giá cổ phiếu VCB (tăng 19% trong 3 tháng qua) diễn biến tích cực hơn nhiều so với Vnindex (hơn 9%) nhờ có tính phòng thủ cao trong bối cảnh rủi ro gia tăng. Hiện VCB có P/B trượt dự phóng 1 năm là 2,54 lần; sát bình quân 5 năm và cao hơn 145% so với bình quân các NHTM niêm yết – HSC cho rằng thặng dư định giá là có cơ sở và sẽ được duy trì. Chúng tôi nâng khuyến nghị đối với VCB lên Tăng tỷ trọng và nâng 21% giá mục tiêu lên 115.000đ, chủ yếu do thay đổi giả định định giá (chuyển thời điểm định giá sang giữa năm 2024 và hạ giả định hệ số bê ta).

Mô hình kinh doanh của VCB theo hướng thận trọng với tỷ trọng tín dụng dành cho lĩnh vực BĐS thấp và tỷ trọng TPDN không đáng kể. Quản trị rủi ro thận trọng với bộ đệm dự phòng cao và những lợi thế về thanh khoản vày huy động vốn sẽ giúp VCB duy trì được sự tăng trưởng bền vững (với khả năng đem lại bất ngờ tích cực về lợi nhuận). Mặc dù ‘nhiệm vụ quốc gia’ (chẳng hạn như giảm lãi suất để hỗ trợ nền kinh tế) của VCB có thể ảnh hưởng đến tỷ lệ NIM của Ngân hàng, nhưng nhìn chung HSC cho rằng cơ hội vẫn lớn hơn rủi ro. Ngoài ra, tiến triển ở kế hoạch phát hành riêng lẻ có thể là động lực cho giá cổ phiếu trong ngắn hạn.