Ngân hàng TMCP Phát triển TP. Hồ Chí Minh (HDB): Vững vàng trước thử thách

Nguồn: VNDirect

Vững vàng trước thử thách

,

Tóm tắt

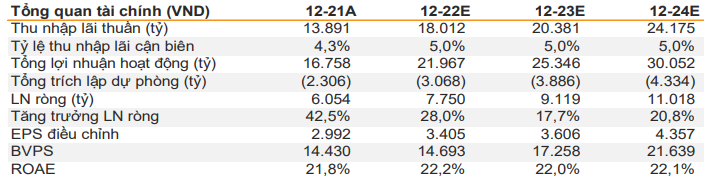

- Lợi nhuận (LN) ròng trong Q1/23 của HDB tăng 8,8% svck, đạt 2.088 tỷ đồng (hoàn thành 23% dự phóng năm 2023 của chúng tôi).

- LN ròng của HDB dự kiến tăng 18-21% trong giai đoạn 2023-24, cao hơn trung bình ngành nhờ tăng trưởng tín dụng và NIM ổn định.

- Duy trì khuyến nghị Khả quan với giá mục tiêu không đổi là 25.000đ/cp.

Tăng trưởng lợi nhuận Q1/23 khiêm tốn do áp lực chi phí dự phòng

LN ròng trong Q1/23 tăng 8,8% svck lên 2.088 tỷ đồng (hoàn thành 23% dự phóng 2023 của chúng tôi) do lãi từ chứng khoán đầu tư giảm sâu (-92,2% svck) và chi phí dự phòng tăng mạnh. Tăng trưởng thu nhập lãi của HDB đạt 19% svck nhờ tài sản sinh lãi tăng 19,7% svck và NIM tăng 18 điểm cơ bản svck. Tỷ lệ chi phí/thu nhập được kiểm soát tốt ở mức 34,6% trong Q1/23 (so với 37,6% trong Q1/22). Tuy nhiên, chi phí dự phòng tăng 42,8% svck (tỷ lệ chi phí dự phòng/LN trước dự phòng là 26% - cao hơn mức bình quân các quý trước), do rủi ro nợ xấu tăng là khó tránh khỏi với một NH có tỷ trọng cho vay tiêu dùng và cho vay cá nhân lớn trong cơ cấu cho vay như HDB.

Tăng trưởng tín dụng ổn định nhưng chất lượng tài sản cần chú ý

Tín dụng của HDB tăng 9% so với đầu năm tính đến cuối Q1/23, chủ yếu đến từ cho vay doanh nghiệp (+15,1% so với đầu năm; chiếm 50,3% tổng cho vay, bao gồm SME) do tình trạng thiếu thanh khoản trước đó tại DN đã thúc đẩy nhu cầu vay. Trong khi đó, môi trường lãi suất cao đã làm giảm chi tiêu của người tiêu dùng cũng như khả năng thực hiện nghĩa vụ trả nợ, làm giảm nhu cầu vay và khiến các NH thận trọng hơn khi giải ngân vào nhóm này để giảm thiểu rủi ro nợ xấu. Do đó, tăng trưởng cho vay cá nhân đã chậm lại (+5,9% so với đầu năm) và cho vay tiêu dùng giảm 7,8%. Chất lượng tài sản cũng có dấu hiệu suy yếu trong Q1/23 (hình 6). Chúng tôi kỳ vọng mọi thứ sẽ khả quan hơn trong nửa cuối năm 2023 nhờ (1) NHNN có sự đảo chiều trong chính sách tiền tệ với ba lần cắt giảm lãi suất điều hành; và (2) tác động của các chính sách hỗ trợ.

Một trong số ít ngân hàng có khả năng giảm thiểu rủi ro thu hẹp NIM

Cho vay doanh nghiệp và tiền gửi cá nhân tăng là xu hướng chính hiện nay, theo đó NIM toàn ngành nhìn chung sẽ thu hẹp. Tuy nhiên, các NH có (1) dư nợ cho vay bán lẻ cao và đặc biệt là (2) thanh khoản dồi dào có thể hạn chế được rủi ro này; và HDB là một trong số đó. Mặc dù tài chính tiêu dùng (TCTD) bị ảnh hưởng nặng nề trong giai đoạn khó khăn này, khiến lợi suất tài sản giảm, nhưng HDB vẫn có thể quản lý tốt chi phí vốn nhờ thanh khoản ổn định với (1) LDR không quá cao ~73% cuối Q1/23 và (2) cơ cấu huy động đa dạng (hình 6). Dự kiến NIM của HDB sẽ giảm 7 điểm cơ bản và đạt ~5% trong 2023-24.

Duy trì khuyến nghị Khả quan với giá mục tiêu không đổi là 25.000đ/cp

Chúng tôi đưa ra giá mục tiêu là 25.000đ/cp cho HDB dựa trên sự kết hợp với tỷ trọng bằng nhau của hệ số P/B (1,3 lần P/B trong năm 2023) và phương pháp thu nhập thặng dư (COE: 16,1%, LTG: 3%). Hiện tại, HDB đang giao dịch ở mức 1 lần P/B 2023 (so với mức trung bình ngành là 1,2x); ngang mức -1 độ lệch chuẩn P/B trung bình 3 năm. Rủi ro giảm giá bao gồm (1) lãi suất hạ nhiệt chậm hơn dự kiến và (2) tác động của các chính sách hỗ trợ chậm hơn dự kiến.

Về dài hạn, chúng tôi ưa thích HDB bởi (1) NH có mô hình kinh doanh độc đáo khi tiếp cận khu vực nông thôn, nơi vẫn có nhu cầu vay rất lớn; (2) Mảng banca tiềm năng giúp tăng thu nhập từ phí; (3) Chất lượng tài sản tốt hơn so với các ngân hàng có khẩu vị rủi ro cao khác; và (4) Thanh khoản dồi dào.