Ngân hàng TMCP Phát triển TP.HCM (HDB): Tăng trưởng tín dụng mạnh tiếp tục được duy trì

Nguồn: SSI

Tăng trưởng tín dụng mạnh tiếp tục được duy trì

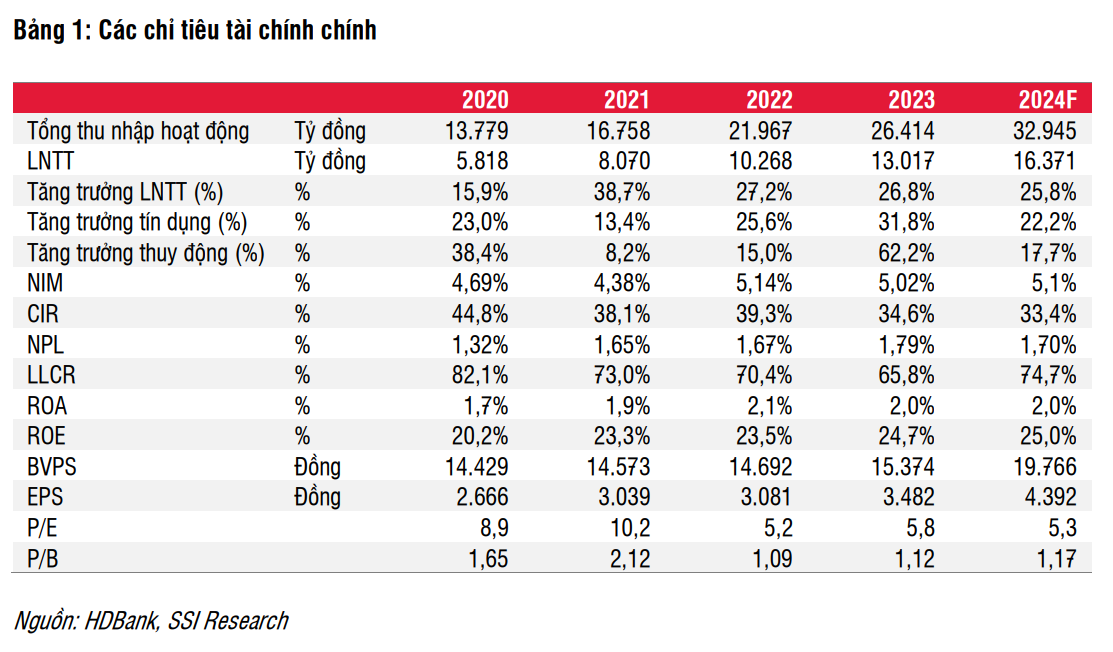

Chúng tôi nâng khuyến nghị đối với cổ phiếu HDB lên KHẢ QUAN với giá mục tiêu 1 năm là 27.700 đồng/cổ phiếu do chúng tôi điều chỉnh tăng dự báo LNTT năm 2024 thêm 5% lên 16,4 nghìn tỷ đồng (tăng 25,8% svck) và áp dụng P/B mục tiêu cao hơn là 1,4 x (từ 1,0x) để phản ánh tác động tích cực từ việc tăng trưởng tín dụng mạnh mẽ (trên 20% svck) có thể tiếp diễn trong trung hạn, giúp HDB (i) cải thiện thị phần, (ii) duy trì NIM ở mức trên 5% và (iii) duy trì tỷ lệ nợ xấu ở mức hợp lý (dưới 2%). Tuy nhiên, chúng tôi cho rằng việc đẩy nhanh tăng trưởng cho vay, đặc biệt là cho lĩnh vực bất động sản, có thể gây ra những rủi ro nhất định đối với chất lượng tài sản của ngân hàng này nếu thị trường phục hồi chậm hơn dự kiến.

Cho năm 2024, chúng tôi kỳ vọng cho vay trung và dài hạn vẫn sẽ là động lực chính thúc đẩy tăng trưởng tín dụng cho HDB, với mức tăng trưởng 22,2% so với đầu năm lên 432 nghìn tỷ đồng. Với thanh khoản dư thừa trong năm 2023, việc tối ưu hóa tài sản sinh lời sẽ là ưu tiên hàng đầu trong năm 2024 với LDR thuần dự kiến là 87% (so với 83,4% trong năm 2023). Theo đó, chúng tôi ước tính NIM sẽ cải thiện lên 5,14% (tăng 12 bps svck), đồng thời tăng trưởng tín dụng mạnh sẽ giúp tỷ lệ nợ xấu giảm nhẹ xuống mức 1,72% (so với mức 1,79% trong năm 2023). Do đó, chúng tôi dự báo lợi nhuận trước thuế năm 2024 đạt 16,4 nghìn tỷ đồng (tăng 25,8% svck) trong năm 2024.

Quan điểm ngắn hạn: Chúng tôi cho rằng tăng trưởng tín dụng dương (tăng 2% so với đầu năm tại tháng 2/2024) cũng như tăng trưởng tín dụng mạnh vào cuối Q4/2023 sẽ tạo ra thêm thu nhập lãi cho HDB trong Q1/2024. Như vậy, NIM dự kiến có thể tăng trong khi nợ quá hạn được cải thiện trong Q1/2024. Từ mức nền so sánh thấp trong Q1/2023, chúng tôi kỳ vọng tăng trưởng lợi nhuận Q1/2024 sẽ khả quan và sẽ là yếu tố hỗ trợ ngắn hạn cho cổ phiếu HDB.

Rủi ro giảm đối với khuyến nghị:

- Tăng trưởng tín dụng thấp hơn dự kiến; và

- Tỷ lệ hình thành nợ xấu cao hơn dự kiến.

Yếu tố hỗ trợ tăng đối với khuyến nghị:

- Tăng trưởng tín dụng phục hồi mạnh;

- NIM tiếp tục cải thiện;

- Chấp thuận bởi NHNN về việc nhận chuyển giao bắt buộc; và

- Kế hoạch phát hành riêng lẻ.