Ngân hàng TMCP Quân đội (MBB): LNTT đi ngang, NIM thu hẹp & nợ xấu tăng

Nguồn: HSC

LNTT đi ngang, NIM thu hẹp & nợ xấu tăng

(5)_355596913.jpg)

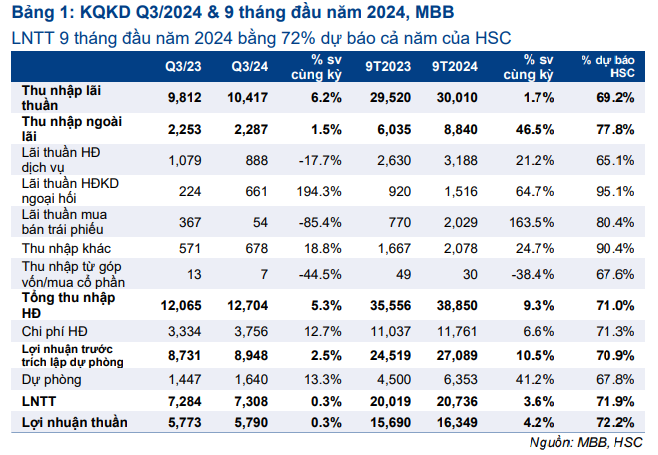

- LNTT Q3/2024 đạt 7,3 nghìn tỷ đồng, đi ngang so với cùng kỳ, LNTT 9 tháng đạt 20,7 nghìn tỷ đồng, tăng 3,6% và bằng 71,9% dự báo cả năm của chúng tôi. Kết quả này thấp hơn một chút so với dự báo của chúng tôi và kế hoạch năm 2024 của BLĐ (LNTT tăng trưởng 8%).

- Tăng trưởng tín dụng đạt 13,3%, vượt dự báo của chúng tôi, nhưng tổng thu nhập hoạt động khiêm tốn do tỷ lệ NIM giảm 34 điểm cơ bản so với quý trước & lãi thuần HĐ dịch vụ giảm 18% so với cùng kỳ.

- Chất lượng tài sản suy giảm nhiều hơn dự kiến với tỷ lệ nợ xấu tăng mạnh lên 2,2%, từ đó làm gia tăng lo ngại về chất lượng tài sản và triển vọng lợi nhuận tương lai. ▪ HSC đang xem xét lại khuyến nghị và giá mục tiêu.

Sự kiện: Công bố KQKD vào ngày 28/10/2024

LNTT Q3/2024 của MBB đạt 7,3 nghìn tỷ đồng, đi ngang so với cùng kỳ. Tính chung 9 tháng đầu năm 2024, LNTT đạt 20,7 nghìn tỷ đồng, tăng 3,6% so với cùng kỳ và bằng 71,9% dự báo cả năm của chúng tôi. Mặc dù kết quả này thấp hơn một chút so với dự báo của chúng tôi và kế hoạch năm 2024 của BLĐ (LNTT tăng trưởng khoảng 8%), tăng trưởng tín dụng đã vượt dự báo. Tuy nhiên, tổng thu nhập hoạt động và chất lượng tài sản không đạt kỳ vọng.

Tăng trưởng tín dụng đạt 13,3% kể từ đầu năm

Tăng trưởng tín dụng hợp nhất kể từ đầu năm đạt 13,3%, tăng từ 9,3% trong Q2, cao hơn đáng kể so với ngành (7,4%). Theo phân khúc khách hàng, tín dụng khách hàng cá nhân tăng 9,1% kể từ đầu năm trong khi tín dụng khách hàng doanh nghiệp tăng 16,2% kể từ đầu năm. Trong Q3/2024, phân khúc khách hàng cá nhân, cùng với ngành ngành bán buôn & bán lẻ và cho vay doanh nghiệp BĐS, là những động lực tăng trưởng chính, mỗi phân khúc đóng góp khoảng 10 nghìn tỷ đồng. Tổng tiền gửi khách hàng và giấy tờ có giá chỉ tăng 7,7% kể từ đầu năm, chậm hơn so với tăng trưởng tín dụng.

Tổng thu nhập hoạt động thấp hơn dự báo

Tỷ lệ NIM giảm 34 điểm cơ bản so với quý trước và giảm 78 điểm cơ bản so với cùng kỳ xuống 4,2%, từ đó làm thu nhập lãi thuần hồi phục chậm hơn dự báo. Trong Q3/2024, thu nhập lãi thuần chỉ tăng 6,2% so với cùng kỳ mặc dù nền tín dụng tăng gần 27% so với cùng kỳ. Tỷ lệ NIM sụt giảm so với quý trước do lợi suất gộp giảm 30 điểm cơ bản trong khi chi phí huy động tăng 4 điểm cơ bản. Điều này là do nhu cầu tín dụng thấp và cạnh tranh cao trên thị trường. Ngoài ra, lãi thuần HĐ dịch vụ không đạt dự báo của chúng tôi, giảm 17,7% so với cùng kỳ và giảm 34,4% so với quý trước do tỷ suất lợi nhuận gộp thu hẹp.

Tỷ lệ nợ xấu tăng mạnh lên 2,2%

Tỷ lệ nợ xấu hợp nhất Q3/2024 tăng mạnh lên 2,2% từ 1,6% trong Q2/2024, trong khi tỷ lệ nợ xấu Ngân hàng mẹ tăng từ 1,4% lên 2,1%, cao hơn đáng kể so với dự báo của chúng tôi ở mức 1,7%. Nợ xấu tăng ở tất cả các nhóm nợ (3-5), điều này cho thấy nợ xấu gia tăng đến từ nhiều khách hàng thay vì chỉ là một khách hàng lớn. Theo Ngân hàng, nợ liên đới CIC chiếm khoảng 15% tổng nợ xấu của Ngân hàng mẹ trong Q3/2024. Ngoài ra, bảng CĐKT của MBB vẫn sạch với lãi dự thu và tài sản khác thấp.

Mặc dù tỷ lệ nợ xấu tăng mạnh, chi phí dự phòng không tăng như chúng tôi dự báo. Trong Q3/2024, chi phí dự phòng chỉ tăng 13,3% so với cùng kỳ và chi phí dự phòng 9 tháng chỉ bằng 67,7% dự báo cả năm của chúng tôi. Từ đó, hệ số LLR giảm từ 102% trong Q2/2024 xuống 69% trong Q3, từ đó làm gia tăng rủi ro chi phí dự phòng tăng lên trong thời gian tới để xử lý nợ xấu gia tăng.

Chi phí hoạt động thắt chặt đúng như dự báo

MBB duy trì hệ số CIR dưới mức 30% trong quý, sát với dự báo của chúng tôi và thấp hơn một chút so với năm 2023 (31,5%). Tuy nhiên, tỷ lệ chi phí hoạt động (chi phí hoạt động/tổng dư nợ tín dụng) trong Q3 chỉ là 2,1%, mức thấp nhất trong 5 năm qua và thấp hơn đáng kể so với năm 2023 (2,6%), điều này cho thấy Ngân hàng đã cắt giảm chi phí đáng kể. HSC kỳ vọng MBB tiếp tục thắt chặt chi phí hoạt động trong quý tới, đặc biệt là trong giai đoạn tổng thu nhập hoạt động kém tích cực và tỷ lệ nợ xấu cao.

HSC đang xem xét lại khuyến nghị và giá mục tiêu

Mặc dù tỷ lệ NIM suy giảm và tỷ lệ nợ xấu cao trong Q3, HSC cho rằng MBB vẫn có thể hoàn thành dự báo cả năm của chúng tôi và kế hoạch LNTT năm 2024 của BLĐ thông qua việc kiểm soát chặt chẽ chi phí dự phòng và chi phí hoạt động trong Q4/2024. Tuy nhiên, những biện pháp này sẽ đánh đổi bằng tỷ lệ nợ xấu nội bảng tăng cao và có khả năng phải hi sinh lợi nhuận tương lai do việc trì hoãn trích lập dự phòng.

MBB đang giao dịch với P/B và P/E dự phóng năm 2025 lần lượt là 1 lần và 5,6 lần, so với bình quân nhóm NHTM tư nhân lần lượt ở mức 1,06 lần và 6,5 lần. HSC đang xem xét lại khuyến nghị và giá mục tiêu.