Ngân hàng TMCP Quốc tế Việt Nam (VIB): Phát huy hiệu quả từ danh mục cho vay

Nguồn: MBS

Phát huy hiệu quả từ danh mục cho vay

Chúng tôi duy trì khuyến nghị MUA đối với cổ phiếu VIB nhưng điều chỉnh giảm giá mục tiêu xuống còn 26,800 VND/cp với việc điều chỉnh giảm mức cho LNTT cả năm 2023 so với báo cáo gần nhất.

Luận điểm đầu tư

Tỷ trọng bán lẻ gần 90% danh mục cho vay giúp NIM được duy trì. Các mảng cho vay chủ lực của VIB gồm mua nhà, mua xe và cho vay kinh doanh chiếm 90% tổng dư nợ. Trong đó phần lớn các khoản vay là trung và dài hạn (chiếm 69.7% dư nợ tại cuối Q1/2023) với lãi suất thả nổi giúp NIM của ngân hàng được duy trì dù COF gia tăng mạnh. Ngoài ra các khoản vay hợp vốn nước ngoài và liên ngân hàng cũng đóng góp vào việc duy trì NIM.

Thu nhập ngoài lãi duy trì đà tăng trưởng nhờ hoạt động thu phí và banca. Hoạt động thu phí đòng vai trò chủ đạo trong việc gia tăng thu nhập ngoài lãi (NOI) của VIB trong khi các mảng như đầu tư chứng khoán hay ngoại hối đều chưa khả quan. Nguồn thu từ phí chiếm trung bình 99% tổng thu nhập ngoài lãi của VIB trong 8 quý gần nhất. Hoạt động thanh toán là hoạt động tạo ra nguồn thu ngoài lãi lớn nhất với tỷ trọng 58.2% trong Q1/2023. NOI được dự báo sẽ giảm đà tăng trong năm 2023 và phục hồi ở mức 25%/năm trong 5 năm tiếp theo.

Tỷ trọng TPDN và tài trợ dự án BĐS không đáng kể. So với các ngân hàng tương đương thì tỷ trọng TPDN/dư nợ của VIB đang nằm trong nhóm thấp nhất toàn ngành. Bên cạnh TPDN, cho vay tài trợ dự án BĐS cũng chiếm một tỷ trọng rất nhỏ trong danh mục cho vay của VIB. TPDN và tài trợ dự án BĐS chiếm 2.5% tổng dư nợ của VIB tại cuối Q1/2023. Những khó khăn hiện tại của thị trường TPDN và các dự án BĐS gần như không tác động đến chất lượng tài sản của VIB.

Rủi ro đầu tư

- Mục tiêu tăng trưởng tín dụng khá cao trong năm 2023 sẽ là một thách thức

KHKD năm 2023 của VIB đặt ra nhiều thách thức cả về tăng trưởng lẫn hiệu quả hoạt động. Tăng trưởng tín dụng và tăng trưởng huy động kế hoạch của VIB trong năm 2023 lần lượt là 20% và 15%. Chúng tôi đánh giá rằng trong bối cảnh tăng trưởng toàn ngành vẫn đang còn nhiều thách thức thì việc NHNN cấp một hạn mức tín dụng cao sẽ tạo ra một áp lực không nhỏ cho BLĐ ngân hàng này. Do đó, NIM có thể sẽ bị ảnh hưởng tiêu cực. Ngoài ra, lãi suất huy động giảm trong những tháng đầu của Q2/2023 cũng khiến cho hoạt động huy động sẽ không được như kỳ vọng.

- Nợ xấu có khả năng do đặc thù từ danh mục cho vay

Với tỷ trọng cho vay bán lẻ lớn thì việc nợ xấu gia tăng mạnh trong Q1/2023 là điều có thể hiểu được đối với VIB. Tuy nhiên, quy mô từng hợp đồng cho vay của VIB là tương đối nhỏ (giá trị trung bình mỗi HĐ cho vay <1 tỷ đồng) nên việc bung nợ xấu có thể sẽ diễn ra lâu hơn nhưng với cường độ thấp hơn so với các khoản vay KHDN lớn. Chúng tôi cho rằng nợ xấu có thể sẽ có xu hướng giảm dần trong phần còn lại của năm 2023.

Dự phóng KQKD năm 2023

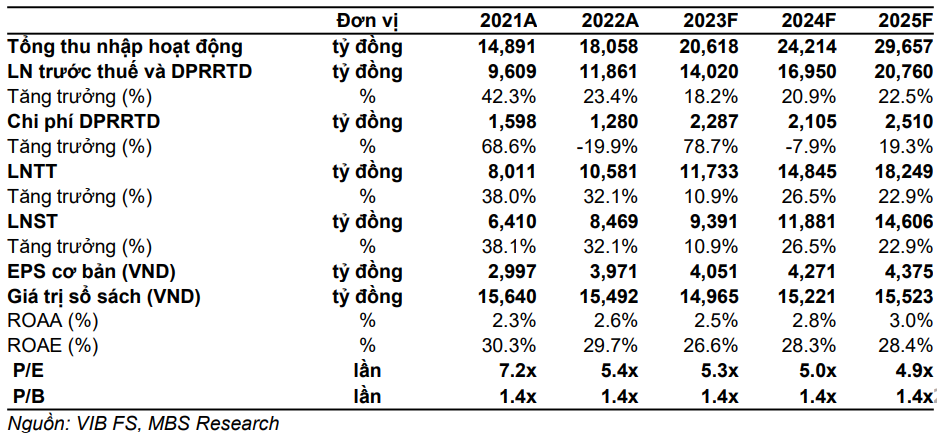

Chúng tôi dự phóng VIB sẽ đạt mức TOI và LNTT hợp nhất lần lượt là 20,617 tỷ đồng (+14.2% yoy) và 11,733 tỷ đồng (+10.9% yoy).

Tăng trưởng tín dụng và tăng trưởng huy động tiền gửi KH được dự báo ở mức lần lượt là 15.2% và 20.9%.

NIM cho cả năm 2023 được được dự báo ở mức 4.6%, giảm nhẹ 10bps so với cả năm 2022.

NPL và nợ nhóm 2 đạt lần lượt 3% và 5.5%, với tỷ lệ trích lập dự phòng/tổng dư nợ đạt 0.9%, cao hơn mức 0.6% của năm 2022. LLR dự báo đạt 51.3%.

ROE được dự báo sẽ giảm về mức 26.6%.