Ngân hàng TMCP Quốc tế Việt Nam (VIB): Triển vọng hồi phục rõ ràng; duy trì khuyến nghị Tăng tỷ trọng

Nguồn: HSC

Triển vọng hồi phục rõ ràng; duy trì khuyến nghị Tăng tỷ trọng

– PGD Thụy Khuê (2)_91538678.jpg)

- HSC duy trì khuyến nghị Tăng tỷ trọng đối với VIB và nâng 3% giá mục tiêu lên 24.200đ (tiềm năng tăng giá 19,5%), chủ yếu nhờ chuyển thời điểm định giá sang cuối năm 2024.

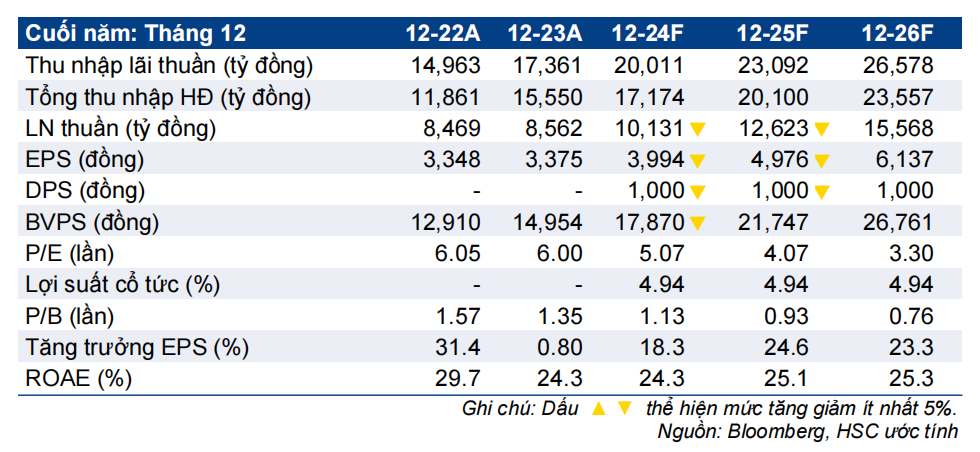

- Chúng tôi giảm bình quân 12% dự báo lợi nhuận cho năm 2024-2025 sau khi nâng giả định chi phí tín dụng mặc dù giảm giả định chi phí hoạt động. Theo dự báo mới, lợi nhuận thuần năm 2023-2026 dự báo tăng trưởng với tốc độ CAGR 22,5%.

- Sau khi giá cổ phiếu tăng 12% trong 3 tháng qua, hiện VIB có P/B trượt dự phóng 1 năm là 1,07 lần; thấp hơn 0,6 độ lệch chuẩn so với bình quân quá khứ và cao hơn 6% so với bình quân nhóm NHTM tư nhân. Tại giá mục tiêu mới, P/B dự phóng năm 2024 là 1,35 lần; cao hơn so với bình quân nhóm NHTM tư nhân ở mức 1,16 lần.

Sự kiện: Phân tích KQKD năm 2023 và triển vọng tương lai

LNTT năm 2023 đạt 10,7 nghìn tỷ đồng; tăng trưởng 1% so với cùng kỳ và bằng 99% dự báo của HSC. LNTT, thu nhập lãi thuần và thu nhập ngoài lãi nói chung sát với ước tính của chúng tôi. Tuy nhiên, chi phí tín dụng cao hơn dự báo (HSC đã dự báo thận trọng) trong khi chi phí huy động thấp hơn dự báo.

Tác động: Giảm bình quân 12% dự báo lợi nhuận năm 2024- 2025

Trong thời gian tới, HSC dự báo tăng trưởng tín dụng của VIB sẽ chậm lại và Ngân hàng sẽ tập trung vào xử lý nợ xấu nhằm giữ vững chất lượng tài sản – một động thái chúng tôi đánh giá là tích cực. Tóm lại, HSC giảm bình quân 12% dự báo lợi nhuận cho năm 2024-2025 sau khi nâng giả định chi phí tín dụng mặc dù giảm giả định chi phí hoạt động. Chúng tôi đồng thời đưa ra dự báo lần đầu cho năm 2026. Theo dự báo mới – thấp hơn một chút so với bình quân thị trường cho năm 2024-2025 nhưng cao hơn 14% cho năm 2026 – lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 22,5%.

Định giá và khuyến nghị

Giá cổ phiếu VIB đã tăng 5% so với đầu năm (tăng 12% trong 3 tháng qua) so với mức tăng bình quân 8% của nhóm NHTM tư nhân. Theo đó, hiện VIB có P/B trượt dự phóng 1 năm là 1,07 lần; thấp hơn 0,6 độ lệch chuẩn so với bình quân từ năm 2017 nhưng cao hơn 6% so với bình quân nhóm NHTM tư nhân (1,01 lần). HSC thấy rằng P/B trượt dự phóng 1 năm của VIB đã đi ngang thời gian khá dài kể từ khi thiết lập đáy vào tháng 7/2022. So với các NHTM tư nhân khác, định giá của VIB thường cao hơn khoảng 10% trong vòng 6 tháng qua.

HSC vẫn ưa thích VIB nhờ chiến lược tập trung vào khách hàng cá nhân, tỷ suất lợi nhuận cao, rủi ro cho vay tập trung thấp. Tuy nhiên, chất lượng tài sản của Ngân hàng hiện bị suy giảm (tỷ lệ nợ xấu khoảng 3%) cùng với sự suy yếu của thị trường BĐS và nhu cầu tín dụng là điều chúng tôi cảm thấy quan ngại. Tuy nhiên, cổ phiếu có thể được định giá lại ở mặt bằng cao hơn nếu tình hình vĩ mô cải thiện, gồm chính sách tiền tệ lỏng & nền kinh tế tăng trưởng trở lại, từ đó tác động tích cực đến tăng trưởng lợi nhuận của Ngân hàng. Và những điều này sẽ cần có thời gian để thể hiện tác động tích cực lên KQKD của VIB.

Trong thời gian tới, với kỳ vọng vào sự hồi phục của phân khúc khách hàng cá nhân/cho vay mua nhà, chiến lược dài hạn hướng cho vay vào lĩnh vực sản xuất và hệ số ROE cao trên 25% trong giai đoạn 2025-2026; VIB xứng đáng được định giá cao hơn so với bình quân nhóm NHTM tư nhân. Tại giá mục tiêu mới, P/B dự phóng năm 2024 là 1,35 lần; cao hơn 16% so với bình quân nhóm NHTM tư nhân (1,16 lần). HSC duy trì khuyến nghị Tăng tỷ trọng.