Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB): Tín dụng yếu, chi phí dự phòng tăng mạnh kéo giảm lợi nhuận

Nguồn: MBS

- LNST Q3/23 giảm 31.5% svck do thu nhập hoạt động giảm 16.4% svck, chi phí dự phòng và chi phí hoạt động giảm 8.7% và 9.7% svck.

- Chúng tôi điều chỉnh dự báo LNST 2023 và 2024 giảm lần lượt 22.6% và 19.8% do điều chỉnh NIM giảm lần lượt 70 và 30 đcb so với dự báo gần nhất, đồng thời nâng mức CIR lên 28.5%.

- Chúng tôi duy trì khuyến nghị NẮM GIỮ đối với VPB và hạ giá mục tiêu 12 tháng xuống còn 19,200 đ/cp sau khi điều chỉnh giảm dự báo KQKD 2023 và 2024.

Q3/2023: Tín dụng yếu, chi phí dự phòng tăng mạnh kéo giảm lợi nhuận

Thu nhập lãi thuần giảm 14.9% do biên lãi ròng (NIM) thu hẹp xuống mức 5% (Q3/2022: 7.4%, Q2/2023: 5.3%) mặc dù tín dụng tăng 27.2% svck. Thu nhập ngoài lãi cùng giảm 21.5% svck, kéo thu nhập hoạt động giảm 16.4% svck. Chi phí dự phòng giảm 8.7%, kéo LNST xuống mức 2,428 tỷ đồng (-30.9% svck).

Luỹ kế 9T2023, thu nhập hoạt động giảm 19.2% svck trong đó thu nhập ngoài lãi giảm 35.1% svck chủ yếu do năm 2022, VPB ghi nhận khoản thu bất thường hơn 5,700 tỷ đồng trong Q1/2022. Cuối tháng 9, tín dụng tăng 17.1% so với đầu năm, tăng nhẹ so với mức 26.7% cùng kỳ năm trước. Trong khi đó, chi phí trích lập dự phòng tăng 17.7% kéo LNST giảm 58.6% xuống mức 6,530 tỷ đồng, đạt 51.5% so với dự báo năm 2023 của chúng tôi cũng như 32.7% kế hoạch của ngân hàng.

Chất lượng tài sản có sự cải thiện so với các quý trước

Tại thời điểm cuối Q3/2023, tỷ lệ nợ xấu và nợ nhóm 2 của VPB ở mức lần lượt 5.7% và 8.0%, cải thiện đáng kể so với Q1/2023: 6.2% và 8.2%, Q2/2023: 7.4% và 8.2%. Trong đó, nợ xấu của FE Credit ước tính ở mức 17.7% tại cuối Q3/2023, giảm đáng kể so với cuối Q1/2023: 22.6% và Q2/2023: 28.4%. Tỷ lệ bao nợ xấu (LLR) của ngân hàng đạt mức 42.7%, tăng nhẹ so với Q2/2023: 37.7%.

Chúng tôi điều chỉnh giảm dự báo lợi nhuận 2023-2024 và hạ giá mục tiêu xuống mức 19,200 VND/cp.

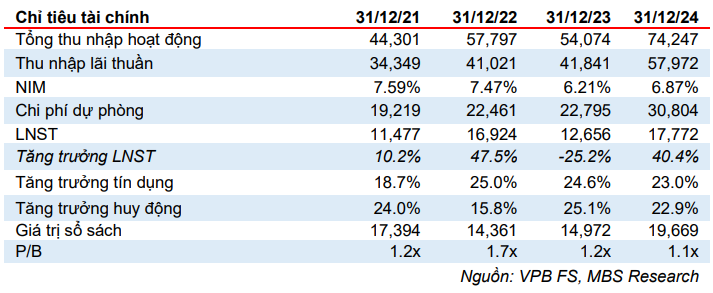

Chúng tôi điều chỉnh LNST 2023-24 của VPB giảm 22.6%-19.8% so với dự báo trước do KQKD 9T2023 chỉ đạt 66.2% so với dự báo. LNST của ngân hàng dự kiến giảm 25.2% trong năm 2023 và tăng mạnh 40.4% trong năm 2024. Chúng tôi hạ giá mục tiêu xuống mức 19,200 đồng do (i) điều chỉnh giảm lợi nhuận dự phóng 2023 - 24; (ii) điều chỉnh giảm P/B mục tiêu về mức 1.1x so với 1.2x theo báo cáo gần nhất. Chúng tôi duy trì khuyến nghị NẮM GIỮ đối với VPB.

Ngày 21/10/2023, VPB đã hoàn tất thương vụ phát hành riêng lẻ 15% vốn điều lệ cho SMBC với giá trị 35,900 tỷ đồng. Toàn bộ số cổ phiếu phát hành riêng lẻ cho đối tác chiến lược sẽ bị hạn chế chuyển nhượng trong vòng 5 năm tới. CAR của ngân hàng được nâng lên mức xấp xỉ 19% theo Moody’s, cao nhất toàn ngành.