Ngành ô tô: KQKD Q2/2024 diễn biến trái chiều

Nguồn: HSC

KQKD Q2/2024 diễn biến trái chiều

- Doanh số bán ô tô nhiều khả năng sẽ cải thiện so với quý trước (và so với cùng kỳ) trong Q2/2024, dẫn dắt bởi mức tăng trưởng gấp đôi của Toyota so với quý trước sau khi doanh số bán ô tô theo quý thấp kỷ lục trong Q1/2024. Doanh số bán xe máy, đại diện bởi Honda, vẫn chưa có sự cải thiện (cả so với quý trước và so với cùng kỳ).

- Chúng tôi kỳ vọng lợi nhuận của doanh nghiệp phân phối xe HAX sẽ chuyển biến tích cực so với cùng kỳ (được thúc đẩy bởi mảng phân phối xe MG mới mẻ với doanh số Q2/2024 tăng gấp ba lần so với cùng kỳ), nhưng dự báo lợi nhuận của VEA sẽ giảm so với cùng kỳ. Lợi nhuận của doanh nghiệp sản xuất lốp xe DRC dự kiến sẽ tăng trưởng so với cùng kỳ, nhờ vào doanh số tăng trưởng và tỷ suất lợi nhuận mở rộng.

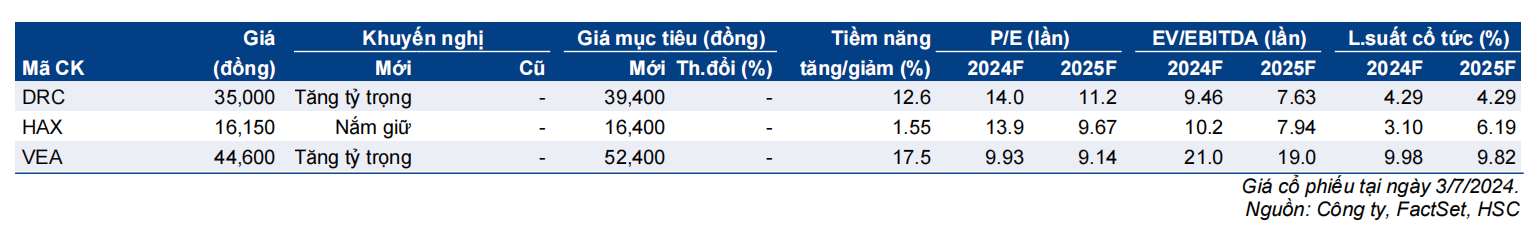

- HSC duy trì khuyến nghị Tăng tỷ trọng đối với VEA, DRC và khuyến nghị Nắm giữ đối với HAX.

Doanh số bán xe Q2/2024 cải thiện với ô tô, nhưng không cải thiện với xe máy

Sau khi doanh số bán xe Q1/2024 giảm 20% so với cùng kỳ (từ mức nền vốn dĩ đã thấp trong Q1/2023), doanh số bán ô tô trong Q2/2024 dự kiến sẽ cải thiện so với quý trước (và so với cùng kỳ), chủ yếu nhờ doanh số bán xe Toyota tăng gấp đôi so với cùng kỳ (đạt 15.267 chiếc) sau khi đạt doanh số bán hàng theo quý thấp kỷ lục trong Q1/2024.

Trong khi đó, doanh số bán xe máy, đại diện bởi Honda, vẫn chưa có sự cải thiện (cả so với quý trước và so với cùng kỳ). Doanh số bán xe máy của Honda trong Q2/2024 đã giảm 2% so với cùng kỳ và 1% so với quý trước, xuống còn 475.630 chiếc.

Theo đó, HSC dự báo doanh số bán ô tô và xe máy trong nửa đầu năm 2024 sẽ giảm 5-6% so với cùng kỳ. Nhu cầu xe cộ, một chỉ số trễ của nền kinh tế, tiếp tục đối mặt với sự suy yếu kéo dài trong giai đoạn đầu của quá trình phục hồi kinh tế.

Lợi nhuận Q2/2024: HAX phục hồi, DRC tăng, trong khi VEA giảm

HSC dự báo lợi nhuận của doanh nghiệp phân phối xe HAX sẽ tăng mạnh so với cùng kỳ (được thúc đẩy bởi mảng phân phối xe MG mới mẻ với doanh số Q2/2024 tăng gấp ba lần so với cùng kỳ), mặc dù dự kiến sẽ giảm so với quý trước do mảng phân phối xe Mercedes truyền thống vẫn chưa phục hồi. BLĐ của HAX gần đây đã chia sẻ LNTT sơ bộ Q2/2024 là 30 tỷ đồng (tăng 566% so với cùng kỳ nhưng giảm 27% so với quý trước). Con số này thấp hơn kỳ vọng của chúng tôi (40 tỷ đồng), chủ yếu do mảng phân phối xe Mercedes yếu kém kéo dài. Đối với VEA, chúng tôi nhận thấy lợi nhuận trong Q2/2024 giảm 16% so với cùng kỳ xuống 1.500 tỷ đồng do lợi nhuận đóng góp từ các công ty liên doanh thấp hơn (chủ yếu là do lợi nhuận đóng góp từ Honda thấp hơn) và thu nhập tài chính thấp hơn. Trong khi đó, HSC dự báo lợi nhuận Q2/2024 sẽ có một chút cải thiện so với quý trước nhờ hiệu suất tốt hơn của mảng phân phối xe Toyota.

Đối với DRC, chúng tôi dự báo LNTT là 100 tỷ đồng (tăng 59% so với cùng kỳ và tăng 72% so với quý trước), nhờ doanh số tăng 18% so với cùng kỳ (và 41% so với quý trước) và tỷ suất lợi nhuận mở rộng (nhờ đồng USD tăng giá).

Duy trì khuyến nghị Tăng tỷ trọng đối với VEA, DRC và khuyến nghị Nắm giữ đối với HAX

Mặc dù lợi nhuận trong Q2/2024 đã có sự phục hồi, nhưng LNTT sơ bộ của HAX thấp hơn so với dự báo của HSC, cho thấy lợi nhuận thực tế cả năm 2024 có thể thấp hơn so với dự báo của chúng tôi. Tuy nhiên, việc hỗ trợ miễn giảm 50% phí trước bạ đối với xe lắp ráp trong nước trong nửa cuối năm 2024 có thể bù trừ phần nào. Định giá ở giai đoạn này có vẻ đã sát giá trị hợp lý; do đó, HSC duy trì khuyến nghị Nắm giữ đối với HAX.

Trong khi đó, chúng tôi khuyến nghị Tăng tỷ trọng đối với VEA và DRC. VEA là một cổ phiếu chi trả cổ tức hấp dẫn, với lợi suất duy trì tốt ở mức 11-13% mỗi năm. DRC có động cơ tăng trưởng từ việc mở rộng công suất và thành tích tăng trưởng lợi nhuận vững chắc.