Ngành Sản xuất Phân bón: Triển vọng giá urê tăng nhẹ vào năm 2024

Nguồn: VCSC

Triển vọng giá urê tăng nhẹ vào năm 2024

Chúng tôi tăng dự báo giá urê Trung Đông trung bình trong năm 2023 từ 350 USD/tấn lên 360 USD/tấn (78% mức trước xung đột Nga-Ukraine và 136% mức trước COVID). Giá hợp đồng tương lai phân urê Trung Đông đã phục hồi lên ~380 USD/tấn vào giữa tháng 11 từ mức đáy ~260 USD/tấn vào cuối tháng 6. Chúng tôi dự báo giá urê Trung Đông trung bình đạt 384 USD/tấn trong quý 4 (+5% QoQ). Theo quan điểm của chúng tôi, động lực cho giá urê quốc tế quý 4/2023 cao hơn so với quý 3 có thể là do các hạn chế xuất khẩu urê của Trung Quốc được công bố vào tháng 9 và việc Nga gia hạn việc áp dụng hạn ngạch xuất khẩu phân đạm cho đến cuối năm 2024. Những tác động tích cực của việc chấm dứt Sáng kiến Ngũ cốc Biển Đen vào tháng 7/2023 đối với giá urê đã giảm dần kể từ tháng 8.

Chúng tôi nâng dự báo giá urê Trung Đông trung bình trong năm 2024 từ 350 USD/tấn lên 370 USD/tấn (+3% YoY). Chúng tôi kỳ vọng rằng các hạn chế xuất khẩu urê của Trung Quốc (để ổn định thị trường urê Trung Quốc) và sản lượng xuất khẩu urê từ châu Âu có thể sẽ thấp hơn (dựa trên dự báo của Cơ quan Năng lượng Quốc tế về giá khí ở châu Âu tăng so với cùng kỳ năm trước) sẽ hỗ trợ giá urê vào năm 2024, bù đắp cho sản lượng xuất khẩu urê từ Nga tăng nhẹ so với cùng kỳ năm trước.

Trong khi đó, chúng tôi duy trì dự báo về giá urê Trung Đông trung bình trong giai đoạn 2025/2026-2027 lần lượt đạt 350/330 USD/tấn và dự báo giá urê trung bình trong năm 2028 đạt 330 USD/tấn do chúng tôi kỳ vọng giá sẽ quay về mức bình thường sau những gián đoạn từ khi xung đột Nga-Ukraine bắt đầu.

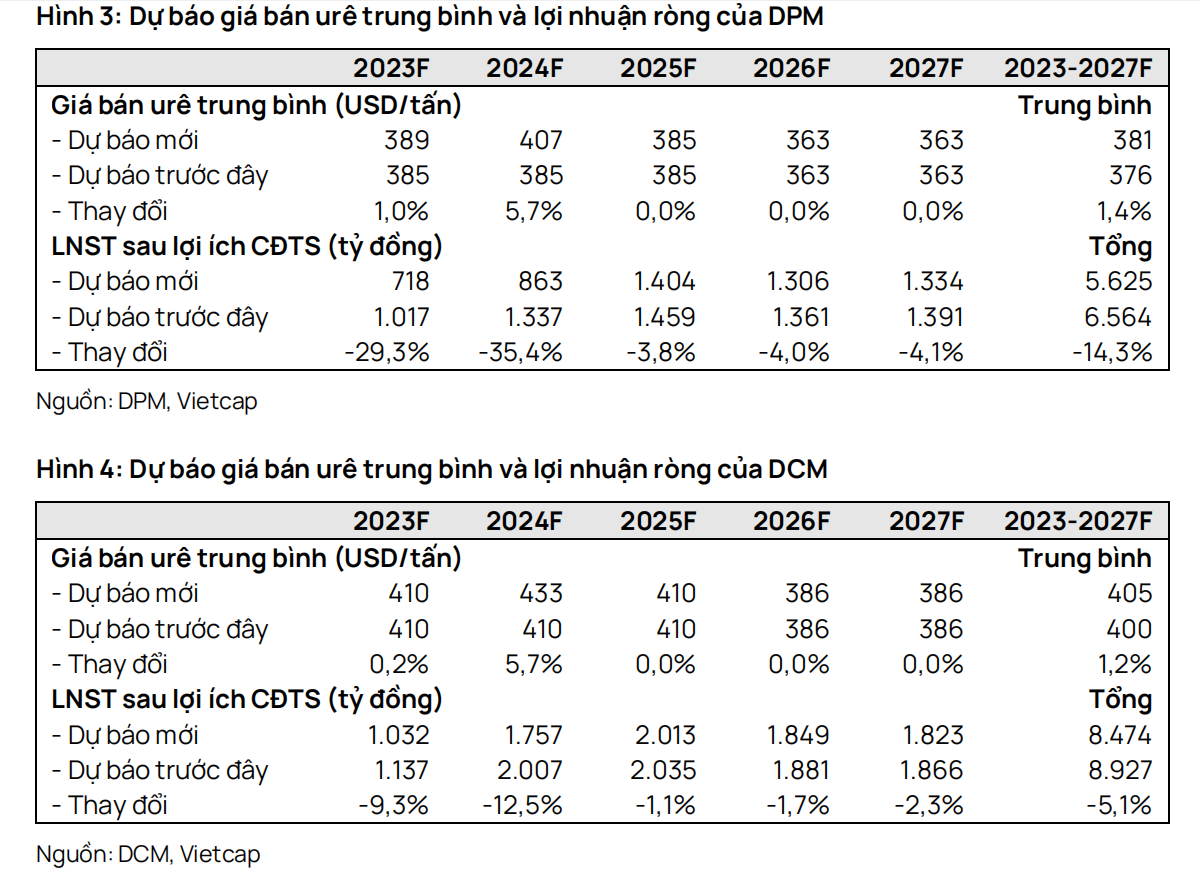

Chúng tôi nhìn chung duy trì các giả định về giá bán urê trung bình (ASP) cho DPM và DCM vào năm 2023 (lần lượt điều chỉnh tăng 1% và 0,2% cho DPM và DCM) vì giả định giá urê Trung Đông trung bình cao hơn của chúng tôi bù đắp cho giả định mức chênh lệch thấp hơn giữa giá bán urê trung bình của DPM/DCM so với giá urê Trung Đông trung bình của chúng tôi (từ 10%/17% còn 8%/14%) do giá bán urê trung bình của DPM/DCM thấp hơn kỳ vọng trong quý 3. Giả định mức chênh lệch cho giai đoạn 2024-2027 của chúng tôi vẫn ở mức 10%/17% đối với DPM/DCM. Tương ứng với điều chỉnh dự báo giá urê Trung Đông, chúng tôi tăng dự báo giá urê năm 2024 của DPM/DCM thêm 6%, trong khi vẫn giữ nguyên dự báo cho giai đoạn 2025-2027.

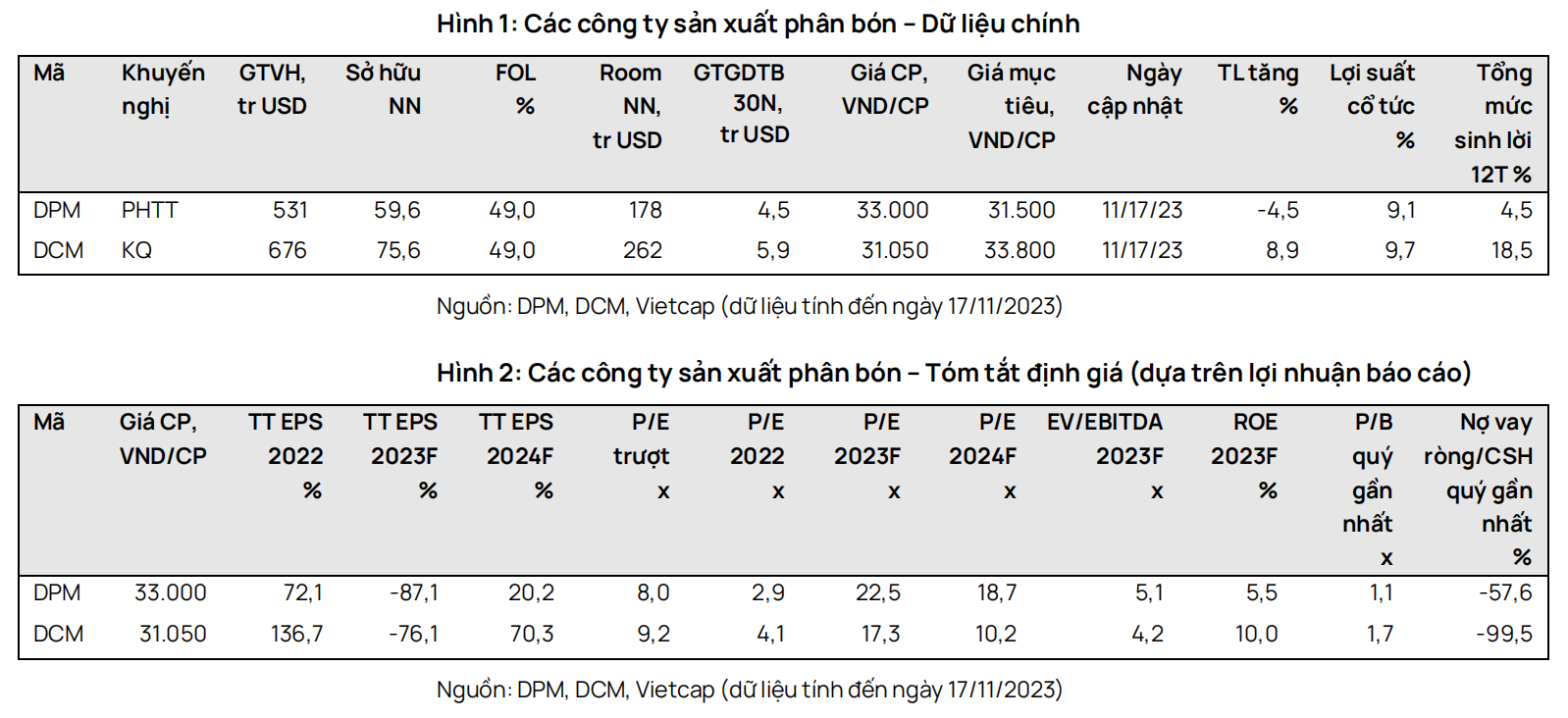

Chúng tôi giảm giá mục tiêu cho DCM thêm 4% còn 33.800 đồng/cổ phiếu và duy trì khuyến nghị KHẢ QUAN. Giá mục tiêu thấp hơn của chúng tôi đến từ việc chúng tôi giảm dự báo tổng LNST sau lợi ích CĐTS giai đoạn 2023-2027 thêm 5% (do giá khí đầu vào cao hơn lấn át dự báo giá urê cao hơn), ảnh hưởng đến tác động tích cực của việc chúng tôi cập nhật giá mục tiêu đến cuối năm 2024. Chúng tôi dự báo LNST sau lợi ích CĐTS của DCM sẽ tăng 70% YoY vào năm 2024, nhờ giá bán urê trung bình tăng 6% YoY và chi phí khấu hao giảm mạnh. Chúng tôi dự báo cổ tức tiền mặt giai đoạn 2023-2025 đạt 2.000-3.000 đồng/cổ phiếu (lợi suất 6%-10%). DCM đang giao dịch với EV/EBITDA dự phóng năm 2024 là 4,2 lần – 24% thấp hơn so với EV/EBITDA trung bình 3 năm của các công ty cùng ngành trong khu vực (5,5 lần).

Chúng tôi giảm giá mục tiêu cho DPM thêm 9% còn 31.500 đồng/cổ phiếu nhưng vẫn duy trì khuyến nghị PHÙ HỢP THỊ TRƯỜNG. Giá mục tiêu thấp hơn của chúng tôi đến từ việc chúng tôi giảm dự báo tổng LNST sau lợi ích CĐTS giai đoạn 2023-2027 của chúng tôi thêm 14% (do giá khí đầu vào cao hơn lấn át dự báo giá urê cao hơn), ảnh hưởng đến tác động tích cực của việc chúng tôi cập nhật giá mục tiêu đến cuối năm 2024. Chúng tôi dự báo LNST sau lợi ích CĐTS của DPM sẽ tăng 20% YoY vào năm 2024, chủ yếu nhờ giá bán urê trung bình cao hơn 5% YoY và kỳ vọng của chúng tôi về sự phục hồi của mảng NPK & NH3. Chúng tôi dự báo cổ tức tiền mặt của DPM đạt 2.000-3.000 đồng/cổ phiếu (lợi suất 6%-9%) trong 3 năm tới. Tuy nhiên, định giá của DPM có vẻ hợp lý với EV/EBITDA dự phóng năm 2024 là 5,1 lần so với EV/EBITDA trung bình 3 năm của cáccông ty cùng ngành trong khu vực là 5,5 lần

Với giá cổ phiếu hiện tại, chúng tôi đánh giá cao DCM hơn DPM. Ngoài giá bán urê trung bình cao hơn của DCM, nhà máy urê trẻ hơn và hiệu quả hơn, giá khí đầu vào thấp hơn, mảng NPK có lợi nhuận và chi phí SG&A thấp hơn, DCM đang giao dịch ở mức EV/EBITDA dự phóng năm 2024 thấp hơn so với DPM và có vị thế tiền mặt ròng cao hơn tính đến cuối quý 3/2023.

Yếu tố hỗ trợ: Tỷ lệ chi trả cổ tức cao hơn dự kiến; giá urê cao hơn dự kiến.

Rủi ro: Giá dầu nhiên liệu (FO) và chi phí khí đầu vào trong nước cao hơn dự kiến; tiềm năng El Niño ảnh hưởng đến sản lượng bán của DPM & DCM trong năm 2024.

Tóm tắt các thay đổi dự báo