Nhận định nhanh về Thông tư 39/2023/TT-BGTVT về khung giá dịch vụ bốc dỡ container và các dịch vụ khác tại cảng biển Việt Nam

Nguồn: SSI

Vào ngày 25/12/2023, Bộ Giao thông vận tải đã kí Thông tư 39/2023/TT-BGTVT quy định mức khung giá cước nâng hạ container và các dịch vụ tại cảng biển Việt Nam. Thông tư này đã được tất cả các doanh nghiệp trong ngành và nhà đầu tư chờ đợi từ lâu, trong đó điểm quan trọng trong thông tư là mức giá sàn cho dịch vụ nâng hạ được nâng lên 10% ở các phân khúc cảng biển (bao gồm cả cảng sông và cảng nước sâu) so với khung giá trước (quy định tại TT 54/2018/TT-BGTVT), có hiệu lực từ ngày 15/02/2024.

So với bản dự thảo trước đó (mà chúng tôi đã đưa ra báo cáo nhận định trước đây), Thông tư chính thức có điểm khác biệt quan trọng: điều khoản quy định “mức giá sàn cho cảng nước sâu tiếp nhận size tàu trọng tải trên 160,000 DWT có thể tăng thêm 10% (theo đó mức giá sàn sẽ là 120% so với giá sàn trước đó) so với các cảng nước sâu khác cùng loại” không được đề cập trong Thông tư này, theo đó, tất cả các cảng nước sâu sẽ chỉ áp mức giá sàn tăng 10% so với mức giá sàn trước đó.

Quy định mới dự kiến sẽ giúp tất cả các doanh nghiệp cảng tăng giá cước nâng hạ và giảm cạnh tranh về giá giữa các cảng nhằm nỗ lực thu hút khách hàng và sản lượng qua cảng. Cạnh tranh mạnh về giá giữa các cảng biển từ lâu đã là vấn đề được thảo luận giữa các doanh nghiệp và nhà đầu tư, bởi cảng biển trong nước còn khá phân mảnh và có quy mô nhỏ hơn so với hệ thống cảng của các nước khác. Do đó, việc Chính phủ tham gia quản lý được coi như một biện pháp đối phó với tình trạng cạnh tranh quá mức và có thể đưa giá thị trường về mức hợp lý hơn, mang lại lợi ích cho tất cả các doanh nghiệp cảng biển và cải thiện nguồn thu thuế cho Chính phủ.

Tuy nhiên, như chúng tôi đã phân tích trong báo cáo ngành trước đây về bản dự thảo của Thông tư này (tại đây), chúng tôi không thấy được bằng chứng thuyết phục cho thấy doanh thu/TEU toàn ngành tăng sau khi mức giá sàn mới có hiệu lực . Một số điểm chính từ báo cáo trước đây của chúng tôi như sau:

- Nhìn chung, chúng tôi không thấy bằng chứng cho thấy việc điều chỉnh giá sàn sẽ dẫn đến mức tăng trưởng doanh thu/TEU trung bình thực tế cao của ngành trong năm 2018 (tăng 0,2% svck). Trong cuộc trao đổi của chúng tôi với các công ty cảng vào thời điểm đó, hầu hết các công ty cũng cho rằng việc điều chỉnh giá sàn sẽ không có nhiều tác động vì thị trường sẽ tự điều chỉnh theo mức giá cung cầu hợp lý.

- Các cảng có công suất hoạt động cao hơn có thể có khả năng thương lượng cao hơn và tăng giá cước tốt hơn.

- Tốc độ tăng trưởng doanh thu/TEU đạt 0,4% trong giai đoạn 2016-2022. Điều này cho thấy nhìn chung nhu cầu mới mỗi năm đều được nguồn cung mới đáp ứng, giữ cho mối quan hệ cung/cầu tương đối ổn định ở cùng một mức giá.

- Trong năm 2021 và 2022, hầu hết các cảng đều có doanh thu/TEU tăng (tăng trưởng trung bình lần lượt 2,7% và 7,6% svck). Năm 2022 là năm duy nhất trong dữ liệu của chúng tôi cho thấy giá cước ở tất cả các cảng đều tăng. Theo như chúng tôi dự đoán thì năm 2021 và 2022 là những năm ghi nhận hoạt động tốt nhất đối với tất cả các hãng tàu trên thế giới (khách hàng của các công ty cảng), do đó, việc đàm phán điều khoản có lợi sẽ dễ dàng hơn.

Do đó, chúng tôi cho rằng nếu Thông tư được phê duyệt và áp dụng từ năm 2024, đề xuất mức giá sàn mới có thể có tác động tích cực trong ngắn hạn đối với một số cảng và không tích cực đối với một số cảng khác (tùy thuộc vào công suất hoạt động). Về dài hạn, giá cước của ngành sẽ phụ thuộc vào sự cân bằng cung cầu. Do đó, chúng tôi cũng cho rằng trong những năm tốt và xấu của các hãng tàu, giá cước sẽ tăng và giảm tương ứng. Hiện tại, giá cước đã quay về mức lỗ đối với một số hãng tàu, do đó các cảng sẽ gặp khó khăn hơn khi đàm phán giá hợp đồng với khách hàng so với năm 2021-2022.

Chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu GMD (với giá mục tiêu là 70.000 đồng/cổ phiếu): GMD là một trong những công ty được hưởng lợi chính từ quy định mới vì GMD có cả cảng sông (cảng Nam Đình Vũ, cảng Nam Hải, cảng Bình Dương) và cảng nước sâu (Gemalink). Với những thông tin thu được từ năm 2019, theo kịch bản cơ sở của chúng tôi, GMD chỉ có thể tăng giá cước ở một mức độ giới hạn trong giai đoạn 2024-2025, chủ yếu là ở cảng Gemalink do nhu cầu ở khu vực này cao hơn các khu vực khác (giá cước giả định tăng 10% mỗi năm trong 2024- 2025).

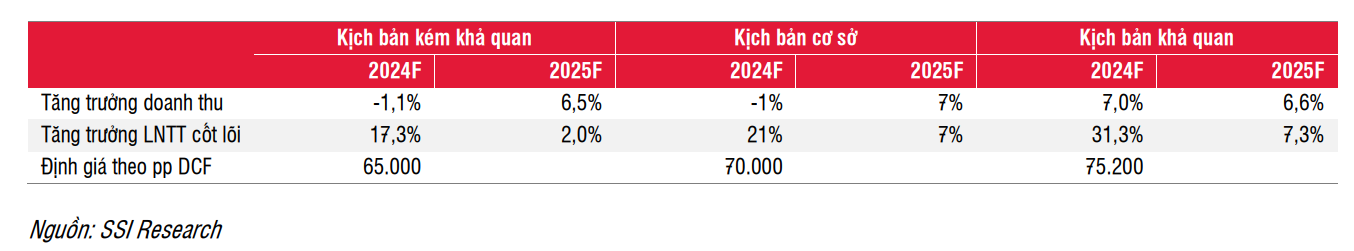

Đồng thời, chúng tôi cũng tiến hành phân tích kịch bản để đánh giá sự thay đổi của lợi nhuận và định giá trong 3 kịch bản:

- Kịch bản cơ sở: Gemalink tăng doanh thu/TEU thêm 10%/năm trong năm 2024 và 2025, trong khi vẫn giữ giá ổn định ở các cảng khác

- Kịch bản khả quan: Doanh thu/TEU tăng 7% trong năm 2024 tại tất cả các cảng feeder. Doanh thu/TEU của Gemalink tăng 10%/năm trong năm 2024-2025.

- Kịch bản kém khả quan: Doanh thu/TEU không tăng ở tất cả các cảng.

Theo đó, kết quả phân tích cụ thể như sau: