NHTMCP Công thương Việt Nam (CTG): Định giá hấp dẫn; duy trì khuyến nghị Mua vào

Nguồn: HSC

Định giá hấp dẫn; duy trì khuyến nghị Mua vào

- HSC duy trì khuyến nghị Mua vào đối với CTG nhưng nâng 10% giá mục tiêu lên 36.500đ (tiềm năng tăng giá 22%) sau khi đưa dự báo năm 2025 vào mô hình và chuyển thời điểm định giá đến giữa năm 2024.

- Kết quả 6 tháng cho thấy tín dụng tăng trưởng tích cực, tỷ lệ NIM ổn định và nợ xấu trong tầm kiểm soát. Dự báo lợi nhuận năm 2023-2025 – nói chung không thay đổi – lần lượt tăng trưởng 13,6%; 16,3% và 28,9%.

- Hiện CTG có P/B trượt dự phóng 1 năm là 1,17 lần; thấp hơn 0,2 độ lệch chuẩn so với bình quân quá khứ và chiết khấu 34% so với BID. Tại giá mục tiêu mới, P/B dự phóng năm 2023 là 1,52 lần, chiết khấu 20% so với BID.

Sự kiện: Phân tích triển vọng năm 2023-2025

CTG đã công bố LNTT Q1/2023 khiêm tốn, đạt 5.980 tỷ đồng (tăng 2,7% so với cùng kỳ) với tín dụng tăng trưởng mạnh (tăng 4,5% so với đầu năm) và tỷ lệ NIM khá ổn định nhưng chi phí tín dụng tăng mạnh. Theo KQKD sơ bộ Q2/2023, tín dụng tiếp tục tăng trưởng ổn định (tăng 6,6% so với đầu năm) và tỷ lệ nợ xấu được kiểm soát tốt (ở mức 1,1% so với 1,28% tại thời điểm cuối Q1/2023). Ngoài ra, những quy định mới ban hành gần đây cộng với mặt bằng lãi suất giảm là những yếu tố thuận lợi, giúp cải thiện triển vọng ngành ngân hàng.

Tác động: Điều chỉnh một chút dự báo lợi nhuận năm 2023- 2024

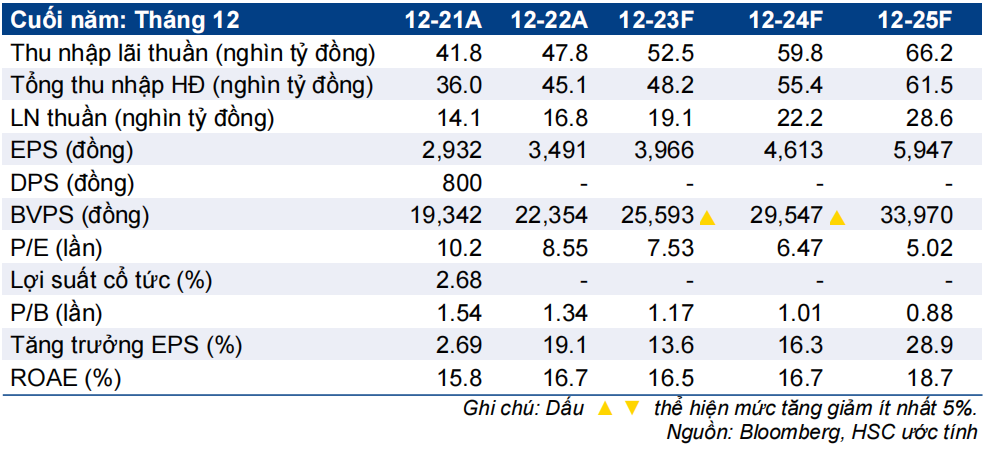

Mặc dù điều chỉnh một chút các giả định căn bản, lợi nhuận thuần dự báo cho năm 2023-2024 nói chung không thay đổi. HSC dự báo lợi nhuận thuần năm 2023 tăng trưởng 13,6% và năm 2024 tăng trưởng 16,3%. Chúng tôi cũng đưa ra dự báo lần đầu cho năm 2025 với lợi nhuận tăng trưởng mạnh 29%; theo đó lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 19,4% (cao hơn so với bình quân các NHTM chúng tôi khuyến nghị ở mức 17,9%).

Dự báo của HSC là thận trọng và CTG có thể đem lại bất ngờ tích cực về lợi nhuận. Tuy nhiên, do chất lượng tài sản có thể biến động khá nhiều, nên chúng tôi cho rằng dự báo thận trọng là hợp lý trong trường hợp này.

Định giá và khuyến nghị

Cùng với các NHTM có vốn nhà nước khác, giá cổ phiếu CTG có diễn biến khả quan hơn nhóm NHTM tư nhân trong 12 tháng qua nhờ rủi ro tín dụng dành cho lĩnh vực BĐS và TPDN thấp. Các quy định mới ban hành gần đây cộng với mặt bằng lãi suất giảm là những điều kiện thuận lợi. Tuy nhiên, so với các NHTM có vốn nhà nước, các NHTM tư nhân sẽ hưởng lợi nhiều hơn từ các diễn biến chính sách và lãi suất gần đây; và điều này giải thích cho việc giá cổ phiếu CTG diễn biến tương đối kém khả quan trong 1 tháng/3 tháng qua. Theo đó, hiện CTG có P/B trượt dự phóng 1 năm là 1,17 lần; thấp hơn 0,2 độ lệch chuẩn so với bình quân quá khứ và chiết khấu khá sâu (34%) so với NHTM tương đồng nhất là BID.

HSC nâng 10% giá mục tiêu lên 36.500đ sau khi đưa thêm dự báo cho năm 2025 vào mô hình và chuyển thời điểm định giá sang giữa năm 2024. Chúng tôi duy trì khuyến nghị Mua vào đối với CTG vì hiện định giá đang chiết khấu sâu so với NHTM tương đồng nhất là BID. Tuy nhiên chúng tôi cũng lưu ý rằng triển vọng của CTG kém hơn so với BID trong ngắn hạn.

Triển vọng tăng trưởng ngắn hạn không thực sự nổi bật nhưng định giá tương đối hấp dẫn

HSC duy trì khuyến nghị Mua vào đối với CTG chủ yếu vì định giá chiết khấu sâu so với NHTM tương đồng nhất là BID. Mặc dù điều chỉnh một chút các giả định, dự báo lợi nhuận thuần cho năm 2023-2024 nói chung không thay đổi nhiều với năm 2023 tăng trưởng 13,6% và năm 2024 tăng trưởng 16,3%. Đồng thời, chúng tôi cũng đưa ra dự báo lần đầu cho năm 2025 với lợi nhuận tăng trưởng mạnh 29%; theo đó, lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 19,4% (so với bình quân các NHTM niêm yết là 17,9%).

Điều chỉnh các giả định chủ chốt

CTG đã công bố LNTT Q1/2023 khiêm tốn, đạt 5.980 tỷ đồng (tăng 2,7% so với cùng kỳ) với tín dụng tăng trưởng mạnh (tăng 4,5% so với đầu năm) và tỷ lệ NIM khá ổn định nhưng chi phí tín dụng tăng mạnh. Theo KQKD sơ bộ Q2/2023, tín dụng tiếp tục tăng trưởng ổn định (tăng 6,6% so với đầu năm) và tỷ lệ nợ xấu được kiểm soát tốt (ở mức 1,1% so với 1,28% tại thời điểm cuối Q1/2023).

Sau khi đánh giá và cập nhật KQKD 6 tháng đầu năm 2023 & triển vọng 6 tháng cuối năm 2023 với tác đông tích cực của các quy định mới được ban hành gần đây cộng với mặt bằng lãi suất giảm, chúng tôi điều chỉnh giả định và dự báo nhưng lợi nhuận thuần dự báo cho năm 2023-2024 (nói chung không thay đổi nhiều, HSC lần lượt điều chỉnh giảm 1,7%/2,9% dự báo lợi nhuận). Chúng tôi dự báo lợi nhuận sẽ tăng trưởng mạnh trong năm 2025 nhờ chi phí tín dụng giảm.

Theo dự báo mới, lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 19,4% (so với 17,9% bình quân các NHTM HSC khuyến nghị). Những điều chỉnh chính trong giả định và dự báo của chúng tôi được trình bày tóm tắt trong Bảng 1-2.

Dưới đây là những điều chỉnh quan trọng:

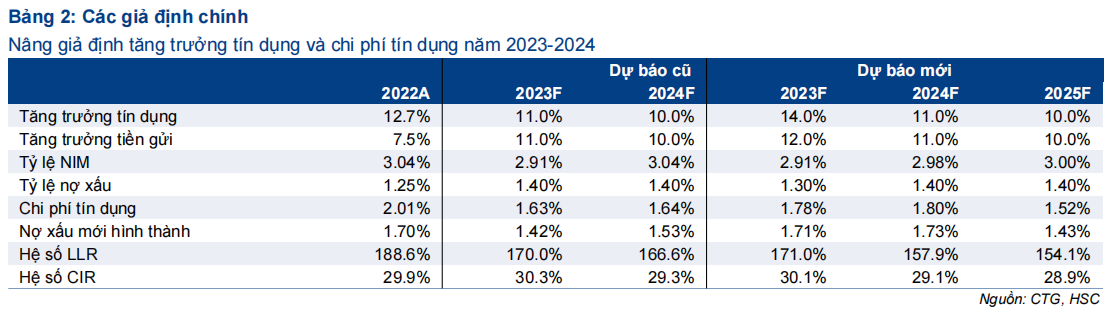

- Tăng trưởng tín dụng: Nâng giả định tăng trưởng tín dụng lên 14% (từ 11%) cho năm 2023 và lên 11% (từ 10%) cho năm 2024. Tín dụng đã tăng trưởng tướng đối mạnh trong Q1/2023 (tăng 4,5% so với đầu năm) và Q2/2023 (tăng 6,6% so với đầu năm), trong đó động lực tăng trưởng là doanh nghiệp lớn thay vì KHCN và DNNVV như trong những năm trước. Hạn mức tín dụng của CTG cho năm 2023 gần đây đã được nâng lên 14% (cao hơn mức khoảng 10-11% các năm trước). Theo đó, chúng tôi đã nâng giả định tăng trưởng tín dụng cho năm 2023. Cho năm 2024-2025, với hệ số CAR thấp (khoảng 9%), HSC dự báo tăng trưởng tín dụng chỉ đạt khoảng 10-11%.

- Tỷ lệ NIM: Giữ nguyên giả định tỷ lệ NIM cho năm 2023 nhưng giảm 6 điểm cơ bản giả định tỷ lệ NIM cho năm 2024 vì (1) cơ cấu cho vay trong 6 tháng đầu năm 2023 thay đổi theo hướng tăng khách hàng doanh nghiệp lớn và (2) CTG giảm lãi suất cho vay để hỗ trợ tăng trưởng kinh tế. Dựa trên những giả định mới này, giả định tỷ lệ NIM cho năm 2023-2025 lần lượt là 2,91%/2,98%/3,04%.

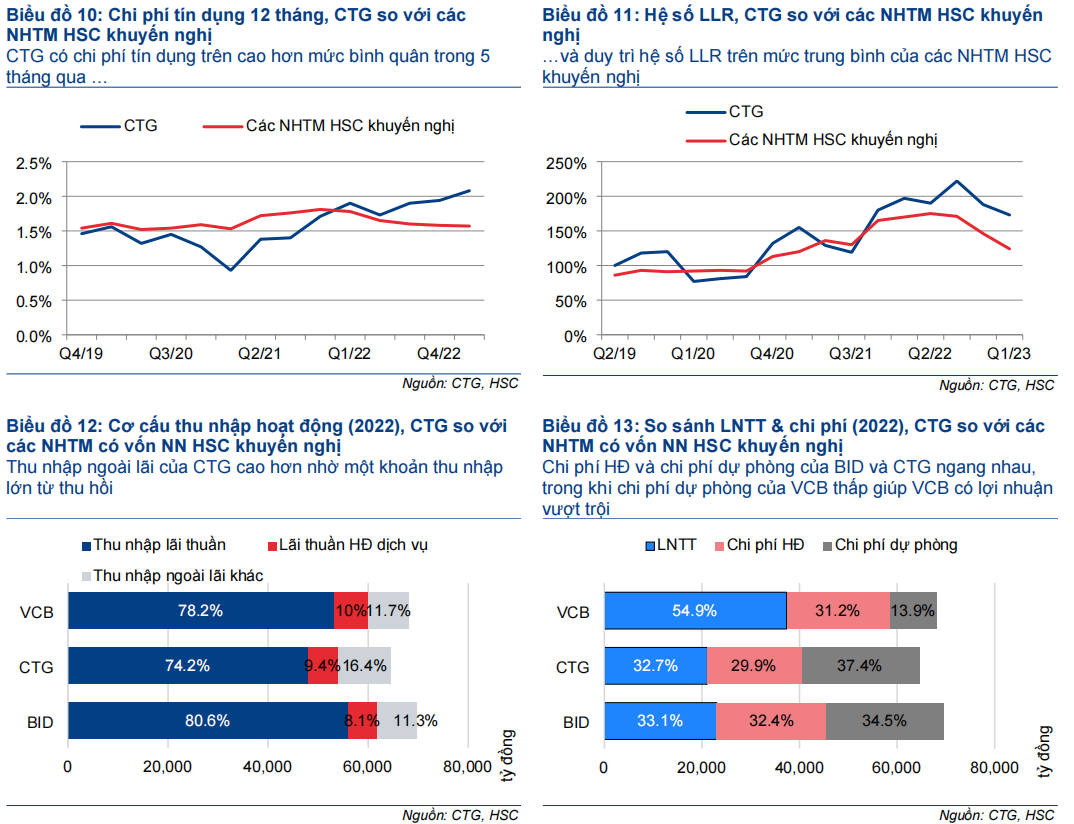

- Chi phí dự phòng: Lần lượt nâng 12%/14% giả định chi phí dự phòng năm 2023- 2024 vì chúng tôi thấy rằng CTG vẫn khá quyết liệt trong việc trích lập trong bối cảnh nợ xấu và nợ nhóm 2 mới hình thành tăng trong Q4/2022 và Q1/2023. Tính đến cuối Q2/2023, tỷ lệ nợ xấu của CTG là 1,1% (so với 1,28% tại thời điểm cuối Q1/2023) và hệ số LLR là 170% (tương đương cuối Q1/2023).

Nói chung, HSC ước tính chi phí tín dụng (chi phí dự phòng/dư nợ cho vay bình quân) giữ ở mức 1,8% trong năm 2023-2024 trước khi giảm còn 1,5% năm 2025 (tương đương bình quân giai đoạn 2018-2022).

Bảng, Biểu đồ 3-13 trình bày những số liệu và chỉ số tài chính khác về căn bản của CTG và quan điểm của HSC về cổ phiếu.

Định giá và khuyến nghị

HSC duy trì khuyến nghị Mua vào nhưng nâng 10% giá mục tiêu cho CTG lên 36.500đ, chủ yếu vì triển vọng của Ngân hàng trong năm 2025 và chuyển thời điểm định giá sang giữa năm 2024. Hiện CTG có P/B trượt dự phóng 1 năm là 1,17 lần; thấp hơn 0,2 độ lệch chuẩn so với bình quân quá khứ và chiết khấu tới 34% so với NHTM tương đồng nhất là BID. Chúng tôi cho rằng chiết khấu định giá của CTG so với BID sẽ giảm về khoảng 20%. Tại giá mục tiêu mới, tiềm năng tăng giá là 22% và P/B dự phóng năm 2023 là 1,52 lần; năm 2024 là 1,34 lần.

Nâng 10% giá mục tiêu; tiềm năng tăng giá 22%

HSC nâng 10% giá mục tiêu lên 36.500đ, tương đương tiềm năng tăng giá 22% dựa trên những điều chỉnh dự báo và giả định định giá sau:

- Lần lượt giảm 1,7% và 2,9% dự báo lợi nhuận thuần năm 2023-2024; đồng thờiđưa ra dự báo lần đầu cho năm 2025 với lợi nhuận tăng trưởng mạnh. Theo dự báo mới, lợi nhuận thuần năm 2023-2025 lần lượt tăng trưởng ở mức 13,6%; 16,3% và 28,9%.

- Chuyển thời điểm định giá sang giữa năm 2024.

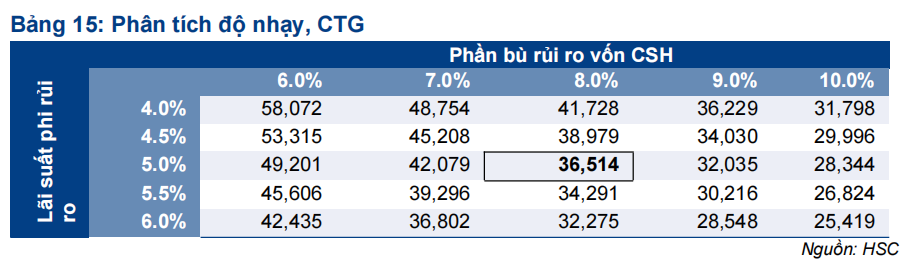

Chi tiết về định giá theo phương pháp thu nhập thặng dư của HSC được trình bày trong Bảng 14 dưới đây. Đồng thời, phân tích độ nhạy đối với các giả định về lãi suất phi rủi ro và phần bù rủi ro vốn CSH được trình bày trong Bảng 15.