NHTMCP ĐT và PT Việt Nam (BID): Giá tiến nhanh đến giá trị hợp lý; hạ khuyến nghị xuống Nắm giữ

Nguồn: HSC

Giá tiến nhanh đến giá trị hợp lý; hạ khuyến nghị xuống Nắm giữ

HSC hạ khuyến nghị đối với BID xuống Nắm giữ (từ Tăng tỷ trọng) sau khi giá cổ phiếu tăng gần đây (tăng 10% trong 1 tháng qua). Chúng tôi duy trì giá mục tiêu tại 44.800đ (tiềm năng tăng giá 4%).

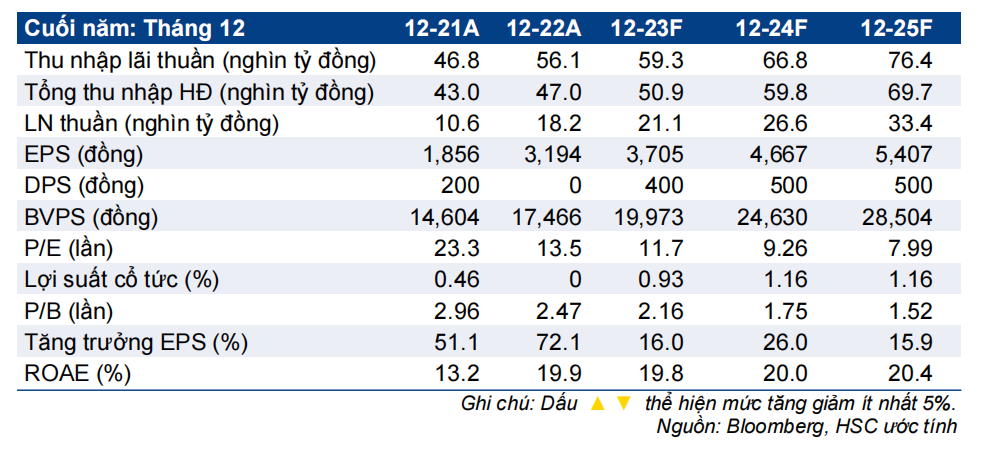

HSC giữ nguyên dự báo năm 2023-2025 với lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 22,5% nhờ tổng thu nhập hoạt động tăng trưởng tích cực và chi phí tín dụng giảm.

Hiện BID có P/B trượt dự phóng 1 năm là 1,72 lần; thấp hơn 0,3 độ lệch chuẩn so với bình quân quá khứ nhưng cao hơn 64% so với bình quân các NHTM niêm yết. Hiện định giá của BID đã trở nên bớt hấp dẫn hơn và giá cổ phiếu không có nhiều động lực trong ngắn hạn.

Sự kiện: Phân tích triển vọng & tiến triển ở kế hoạch phát hành riêng lẻ

Triển vọng lợi nhuận năm 2024-2025 vẫn khả quan nhờ tăng trưởng tín dụng tích cực, tỷ lệ NIM tăng và chất lượng tài sản cải thiện. Về kế hoạch phát hành riêng lẻ của BID, Ngân hàng và đơn vị tư vấn hiện đang tìm kiếm NĐT tiềm năng. HSC kỳ vọng BID sẽ hoàn tất kế hoạch tăng vốn vào giữa năm 2024.

Tác động: Duy trì dự báo lợi nhuận cho năm 2023-2025

HSC giữ nguyên dự báo cho năm 2023-2025 với LNTT 3 năm tăng trưởng với tốc độ CAGR 22,5% nhờ tổng thu nhập hoạt động tăng trưởng tích cực và chi phí tín dụng giảm. HSC đã đưa ảnh hưởng của kế hoạch phát hành riêng lẻ vào mô hình dự báo từ giữa năm 2024.

Dự báo của HSC thấp hơn 15% so với bình quân thị trường vì điều chỉnh EPS cho quỹ khen thưởng, phúc lợi (15% lợi nhuận thuần) trong khi dự báo của thị trường dựa trên EPS chưa điều chỉnh.

Định giá và khuyến nghị

Giá cổ phiếu BID đã tăng lần lượt 12% và 8% trong 1 tháng/3 tháng, tăng mạnh hơn so với bình quân cổ phiếu NHTM HSC khuyến nghị. Hiện BID có P/B trượt dự phóng 1 năm là 1,72 lần; thấp hơn 0,3 độ lệch chuẩn so với bình quân quá khứ và cao hơn 64% so với bình quân NHTM niêm yết. Hiện định giá của BID đã trở nên kém hấp dẫn hơn.

HSC duy trì giá mục tiêu đối với BID ở mức 44.800đ sau khi giữ nguyên dự báo lợi nhuận và giả định định giá. Với tiềm năng tăng giá hiện đã giảm còn 4%, HSC hạ khuyến nghị đối với BID xuống Nắm giữ (từ Tăng tỷ trọng). Tại giá mục tiêu, P/B dự phóng năm 2024 là 1,82 lần; cao hơn 67% so với bình quân các NHTM niêm yết.

HSC ưa thích BID vì quy mô lớn, danh mục cho vay đa dạng và rủi ro cho vay doanh nghiệp BĐS không lớn. Tuy nhiên, định giá của Ngân hàng đã tăng nhanh trước khi diễn ra kế hoạch phát hành riêng lẻ (nhiều khả năng diễn ra muộn hơn 6 tháng so với kỳ vọng trước đây của chúng tôi). Tại mặt bằng định giá hiện tại, HSC ưa thích CTG hay MBB hơn BID.