NHTMCP Ngoại thương Việt Nam (VCB): Cổ phiếu phòng thủ với định giá hợp lý

Nguồn: HSC

Cổ phiếu phòng thủ với định giá hợp lý

- HSC duy trì khuyến nghị Tăng tỷ trọng đối với VCB và nâng 4,5% giá mục tiêu lên 101.800đ sau khi chuyển thời điểm định giá sang cuối năm 2024.

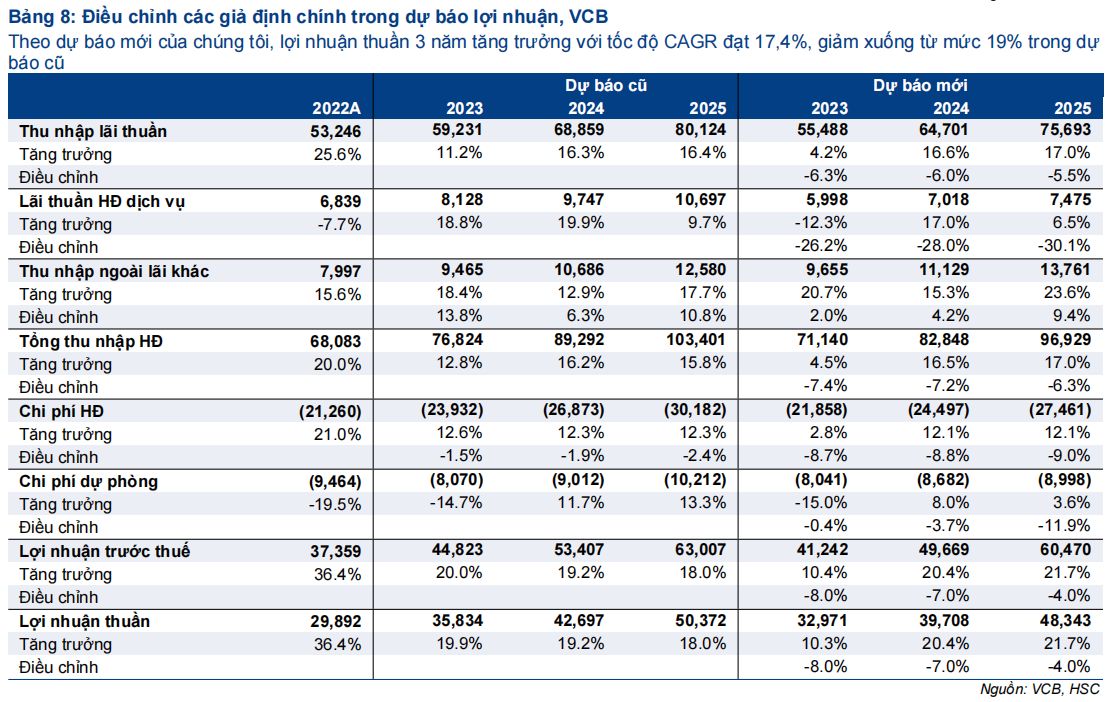

- LNTT Q3/2023 tăng 19,6% nhờ đệm dự phòng cao mặc dù nhu cầu tín dụng yếu và tỷ lệ NIM giảm. Theo dự báo mới cho năm 2023-2025 – điều chỉnh giảm bình quân 6,3% - lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 17,4%.

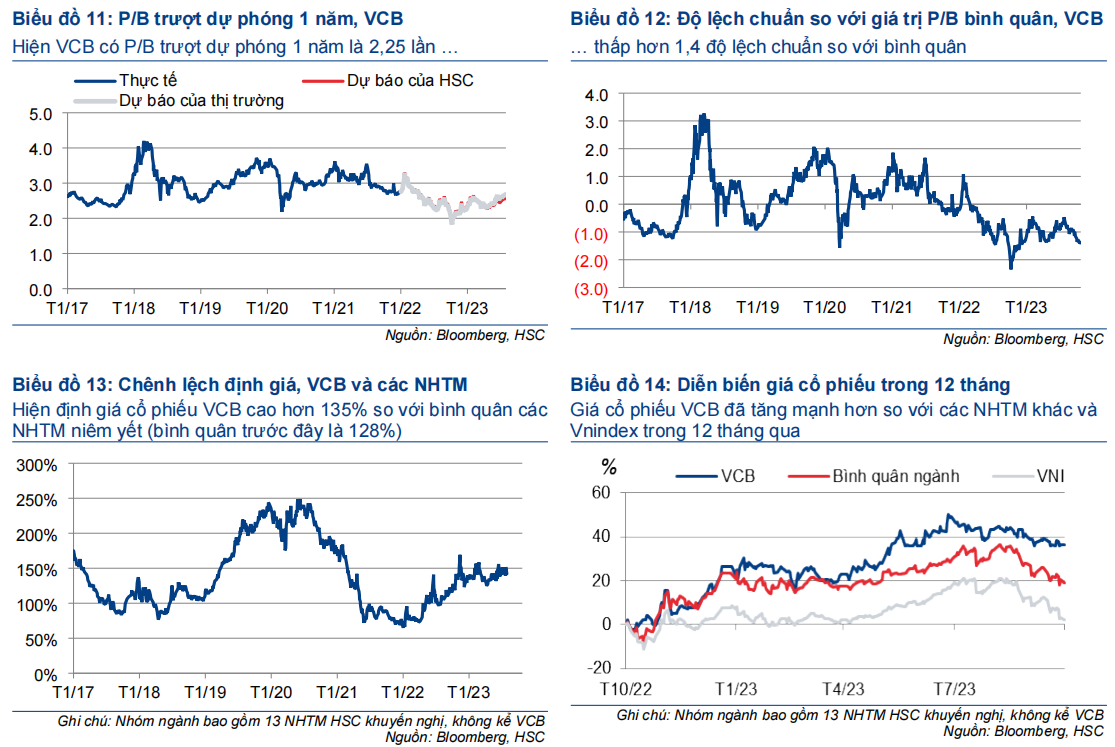

- Hiện VCB có P/B trượt dự phóng 1 năm là 2,25 lần; thấp hơn 1,4 độ lệch chuẩn so với bình quân từ năm 2017 và cao hơn 135% so với bình quân các NHTM niêm yết – HSC cho rằng thặng dư định giá là có cơ sở. Hiện là thời điểm mua vào tốt để đầu tư trung, dài hạn. Khuyến nghị mua vào khi giá giảm.

Sự kiện: Phân tích KQKD Q3/2023 và triển vọng năm 2023- 2025

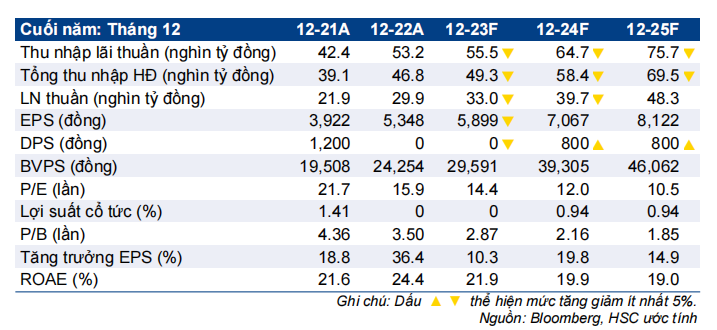

VCB đã công bố KQKD Q3/2023 tích cực với LNTT đạt 9.051 tỷ đồng (tăng 19,6% so với cùng kỳ). Chi phí hoạt động được kiểm soát tốt và chi phí dự phòng giảm đáng kể đã giúp lợi nhuận tăng trưởng mặc dù tổng thu nhập hoạt động giảm. LNTT 9 tháng đầu năm 2023 tích cực, đạt 29.550 tỷ đồng (tăng 18,5% so với cùng kỳ) nhưng chỉ bằng 66% so với dự báo trước đây của HSC cho cả năm 2023. Tăng trưởng tín dụng yếu và tỷ lệ NIM giảm là những yêu tố chính khiến KQKD không đạt kỳ vọng của chúng tôi.

Tác động: Giảm 6,3% dự báo lợi nhuận năm 2023-2025

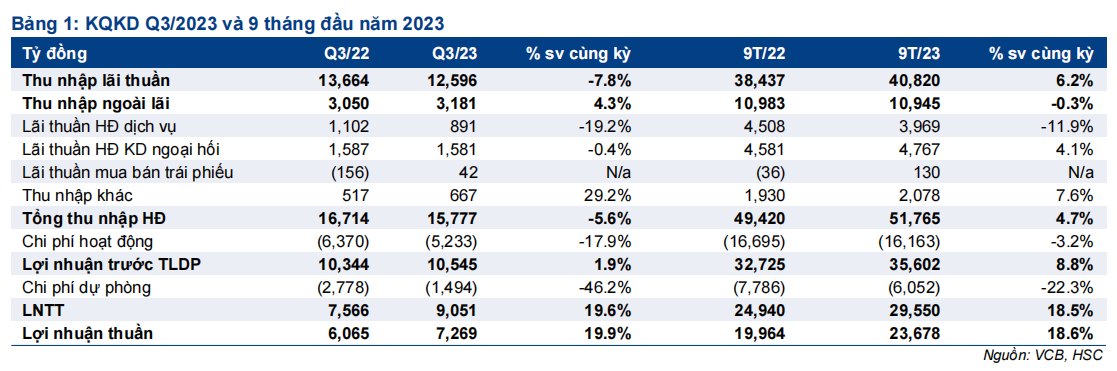

Sau khi phân tích KQKD công bố gần đây và triển vọng của Ngân hàng, HSC điều chỉnh giảm lần lượt 8%/7%/4% dự báo lợi nhuận cho năm 2023-2025. Theo dự báo mới, lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 17,4%; tương đương bình quân các NHTM HSC khuyến nghị ở mức 17%.

Định giá và khuyến nghị

HSC duy trì khuyến nghị Tăng tỷ trọng đối với VCB nhưng nâng 4,5% giá mục tiêu lên 101.800đ sau khi chuyển thời điểm định giá sang cuối năm 2024 mặc dù chúng tôi cũng điều chỉnh giảm dự báo lợi nhuận. Sau khi giảm 3,1%/8,3% trong 1 tháng/3 tháng qua, diễn biến giá cổ phiếu VCB vẫn lần lượt khả quan hơn 6%/3% so với giá cổ phiếu ngân hàng nói chung và VN Index nhờ tính phòng thủ trong bối cảnh nền kinh tế có nhiều bất ổn.

Nhu cầu tín dụng yếu và ‘nhiệm vụ quốc gia’ (chẳng hạn VCB có thể phải giảm lãi suất cho vay để hỗ trợ nền kinh tế) đã ảnh hưởng đến tỷ lệ NIM, làm giảm đà tăng trưởng trong ngắn hạn. Tuy nhiên, VCB có những yếu tố làm cơ sở cho sự tăng trưởng bền vững (và có khả năng có những bất ngờ tích cực về lợi nhuận) là: công tác quản trị rủi ro tốt, đệm dự phòng cao, lợi thế về thanh khoản và huy động. Trong trung, dài hạn, HSC cho rằng tiềm năng cao hơn rủi ro ở VCB. Ngoài ra, tiến triển ở kế hoạch phát hành riêng lẻ có thể sẽ là một động lực ngắn hạn cho giá cổ phiếu.

Hiện VCB có P/B trượt dự phóng 1 năm là 2,25 lần; thấp hơn 1,4 độ lệch chuẩn so với bình quân từ năm 2017. Chúng tôi khuyến nghị mua tích lũy cổ phiếu VCB cho mục đích đầu tư trung, dài hạn.

Cổ phiếu có tính phòng thủ mặc dù đà tăng trưởng kém đi trong ngắn hạn

VCB công bố LNTT Q3/2023 đạt 9.051 tỷ đồng (tăng 19,6% so với cùng kỳ và giảm 2,4% so với quý trước). Chi phí hoạt động được kiểm soát tốt và chi phí dự phòng giảm đáng kể đã bù đắp cho tăng trưởng kém ở tổng thu nhập hoạt động. LNTT 9 tháng đầu năm 2023 tích cực và đạt 29.550 tỷ đồng (tăng 18,5% so với cùng kỳ) nhưng chỉ mới bằng 66% dự báo trước đây của HSC cho cả năm 2023. Tăng trưởng tín dụng kém và tỷ lệ NIM chịu sức ép giảm là những yếu tố chính kéo lùi KQKD trong ngắn hạn. Tuy nhiên, VCB có những yếu tố làm cơ sở cho sự tăng trưởng bền vững (và có khả năng có những bất ngờ tích cực về lợi nhuận) trong trung, dài hạn là: công tác quản trị rủi ro tốt, đệm dự phòng mạnh, lợi thế về thanh khoản và huy động.

Tăng trưởng tín dụng Q3/2023 yếu ảnh hưởng đến lợi nhuận

VCB công bố LNTT Q3/2023 đạt 9.051 tỷ đồng (tăng 19,6% so với cùng kỳ và giảm 2,4% so với quý trước). Chi phí hoạt động được kiểm soát tốt và chi phí dự phòng giảm đáng kể đã bù đắp cho đà tăng trưởng kém ở tổng thu nhập hoạt động. Tín dụng Q3/2023 tăng trưởng khiêm tốn (chỉ tăng 1% so với quý trước và tăng 3,8% so với đầu năm) và thấp hơn kỳ vọng của HSC. Đồng thời, tỷ lệ NIM cũng giảm (giảm 31 điểm cơ bản so với quý trước và giảm 38 điểm cơ bản so với cùng kỳ) và lãi thuần HĐ dịch vụ đạt thấp là những yếu tố chính kéo lùi đà tăng trưởng.

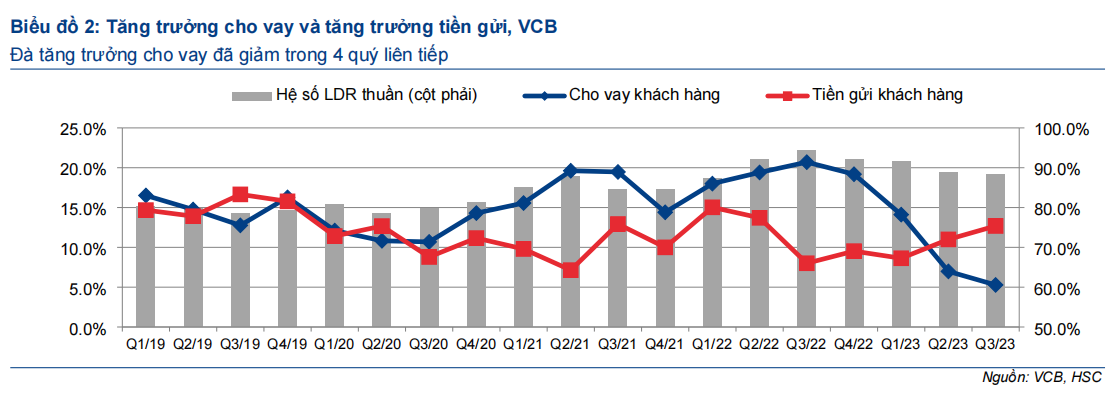

Nhu cầu tín dụng tiếp tục suy yếu

Tín dụng Q3/2023 (chỉ tăng 1% so với quý trước và tăng 3,8% so với đầu năm) tăng trưởng kém hơn toàn ngành (tăng trưởng khoảng 7%) và kém nhất trong số các NHTM HSC khuyến nghị. VCB không công bố cơ cấu cho vay theo đối tượng khách hàng và ngành nghề trên BCTC Q3/2023, chúng tôi tin rằng nhu cầu từ khách hàng cá nhân tiếp tục suy yếu và sự chậm trễ trong giải ngân cho một số dự án cơ sở hạ tầng lớn là nguyên nhân khiến tăng trưởng tín dụng Q3/2023 thấp hơn kỳ vọng. Đồng thời, có vẻ VCB vẫn đang duy trì chiến lược thận trọng và đặt ra tiêu chuẩn cao trong quản trị rủi ro khi cho vay.

HSC kỳ vọng tăng trưởng tín dụng sẽ cải thiện trong Q4/2023 nhờ 1) mặt bằng lãi suất giảm và 2) VCB tập trung giải ngân cho một số dự án cơ sở hạ tầng lớn. Tuy nhiên, chúng tôi vẫn giảm giả định tăng trưởng tín dụng cho năm 2023 xuống còn 10% từ 14% trước đây trong khi duy trì giả định cho năm 2024-2025 ở mức 16%.

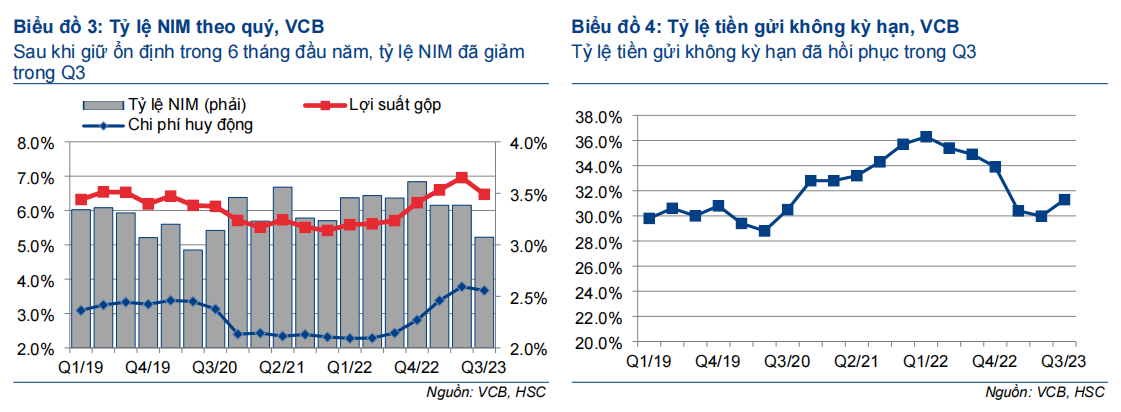

Tỷ lệ tiền gửi không kỳ hạn tăng

Về mặt huy động, vốn huy động tăng 1,6% so với quý trước (tăng 7,5% so với đầu năm) với tiền gửi khách hàng tăng 1,7% so với quý trước (tăng 8,5% so với đầu năm) và giấy tờ có giá giảm 6,4% so với quý trước (giảm 39,76% so với đầu năm).

Tiền gửi từ Kho bạc giảm về không từ 1,2 nghìn tỷ đồng vào cuối Q2/2023 và bình quân 52 nghìn tỷ đồng trong 5 quý trước sau khi thanh khoản trong hệ thống ngân hàng cải thiện và nhu cầu tín dụng yếu trong 9 tháng đầu năm 2023.

Tỷ lệ tiền gửi không kỳ hạn cải thiện với tiền gửi không kỳ hạn tăng 6,1% so với quý trước (bằng đầu năm). Tỷ lệ tiền gửi không kỳ hạn tăng lên 31,3% từ 30% tại thời điểm cuối Q2/2023 (vẫn đứng thứ 3 sau MBB và TCB).

Tỷ lệ NIM chịu áp lực giảm vì lợi suất cho vay giảm

Riêng trong Q3/2023, tỷ lệ NIM giảm 31 điểm cơ bản so với quý trước xuống còn 3,07% với cả lợi suất gộp (giảm 49 điểm cơ bản so với quý trước) và chi phí huy động (giảm 11 điểm cơ bản so với quý trước) bắt đầu giảm. VCB có lợi suất cho vay và chi phí huy động thấp nhất trong số các NHTM khuyến nghị nên có thể chuyển tác động tăng chi phí huy động sang cho khách hàng và giữ ổn định tỷ lệ NIM. Và đây là những gì đã diễn ra trong các quý trước. Tuy nhiên, do nền kinh tế đã không hồi phục nhanh như kỳ vọng, nên lợi suất cho vay của VCB Q3/2023 đã giảm 62 điểm cơ bản so với quý trước, cho thấy VCB đã có động thái hỗ trợ đáng kể đối với khách hàng và chúng tôi cho rằng điều này sẽ còn tiếp diễn trong một vài quý tới.

Thu nhập ngoài lãi tăng trưởng khiêm tốn vì lãi thuần HĐ dịch vụ giảm

Thu nhập ngoài lãi đạt 3.181 tỷ đồng (tăng 4,3% so với cùng kỳ) với kết quả các mảng diễn biến trái chiều.

- Lãi thuần HĐ dịch vụ đạt 891 tỷ đồng (giảm 19,2% so với cùng kỳ) trong Q3/2023 và 3.969 tỷ đồng (giảm 11,9% so với cùng kỳ) trong 9 tháng đầu năm 2023. Lãi thuần HĐ dịch vụ giảm vì thu nhập kém tích cực từ mảng bancassurance trong bối cảnh nền kinh tế khó khăn và hoạt động bancassurance chịu sự quản lý, giám sát chặt chẽ hơn của cơ quan quản lý.

- Lãi thuần HĐ kinh doanh ngoại hối gần như đi ngang, đạt 1.581 tỷ đồng (giảm 0,4% so với cùng kỳ) trong Q3/2023 và tăng trưởng khiêm tốn (tăng 4,1% so với cùng kỳ đạt 4.767 tỷ đồng) trong 9 tháng đầu năm 2023.

- Lãi mua bán trái phiếu cải thiện mạnh, đạt 42 tỷ đồng trong Q3/2023 và 130 tỷ đồng trong 9 tháng đầu năm 2023 so với lỗ 154 tỷ đồng trong Q3/2022 và lỗ 119 tỷ đồng trong 9 tháng đầu năm 2022. Điều này là nhờ lợi suất TPCP giảm đáng kể. Tuy nhiên, đóng góp của lãi mua bán trái phiếu trong tổng thu nhập hoạt động của VCB không lớn.

- Thu nhập khác (chủ yếu là thu nhập từ thu hồi nợ xấu đã xóa) đạt 521 tỷ đồng, tăng mạnh 33,7% so với cùng kỳ trong Q3/2023 và đạt 1.862 tỷ đồng, chỉ tăng 6,1% so với cùng kỳ trong 9 tháng đầu năm 2023.

Với kết quả thực hiện thấp hơn kỳ vọng và khó khăn trong ngắn, trung hạn vẫn còn (theo quan điểm của HSC), chúng tôi đã giảm bình quân 28% dự báo lãi thuần HĐ dịch vụ cho năm 2023-2025.

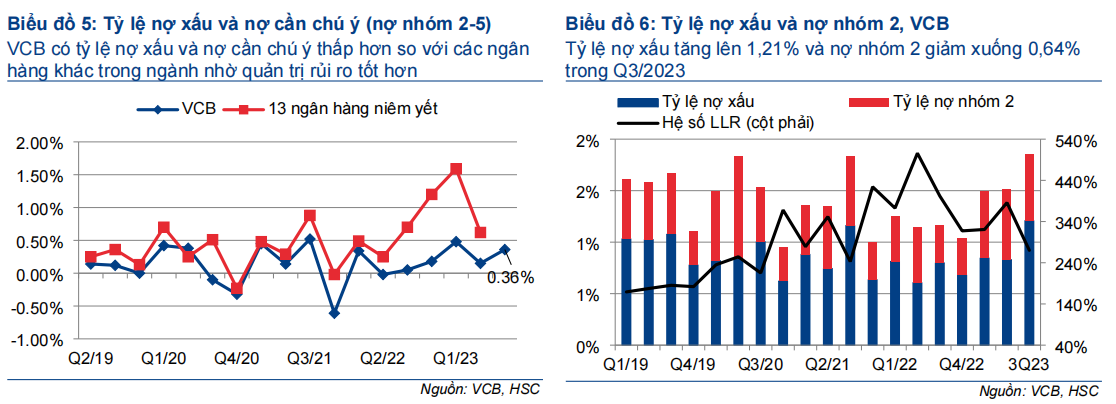

Nợ xấu tăng nhưng chất lượng tài sản nói chung vẫn tốt

Tỷ lệ nợ xấu Q3/2023 là 1,21% (tăng so với mức 0,83% tại thời điểm cuối Q2/2023 và 0,68% tại thời điểm cuối năm 2022). VCB chỉ xóa 32 tỷ đồng nợ xấu trong khi có 4.642 tỷ đồng nợ xấu mới hình thành (tương đương 0,39% dư nợ cho vay). Tỷ lệ nợ nhóm 2 giảm nhẹ còn 0,64% (từ 0,69% tại thời điểm cuối Q2/2023). Hệ số LLR giảm còn 270% (từ 386% tại thời điểm cuối Q2/2023). Nói chung, VCB có tỷ lệ nợ xấu và nợ cần chú ý (nhóm 2-5) thấp nhất và hệ số LLR cao nhất trong ngành.

Chi phí dự phòng là 1.777 tỷ đồng (giảm 46,2% so với cùng kỳ) trong Q3/2023 và 6.052 tỷ đồng (giảm 22,3% so với cùng kỳ) trong 9 tháng đầu năm 2023. Chi phí dự phòng 9 tháng đầu năm 2023 gồm 15.559 tỷ đồng trích lập cho vay khách hàng và 9.840 tỷ đồng hoàn nhập cho vay liên ngân hàng. Trước đó, VCB đã trích lập 9.840 tỷ đồng dự phòng cho vay liên ngân hàng trong Q4/2022. Ngân hàng đã hoàn nhập toàn bộ số chi phí dự phòng này trong 6 tháng đầu năm 2023. Sau khi đẩy mạnh trích lập dự phòng cho vay khách hàng trong 6 tháng đầu năm 2023 và xây dựng được đệm dự phòng cao kỷ lục (hệ số LLR đạt 386% tại thời điểm cuối Q2/2023), VCB có cơ sở để giảm trích lập dự phòng trong Q3/2023.

HSC giả định VCB sẽ xóa nợ xấu mạnh hơn trong Q4/2023 (khoảng 4-5 nghìn tỷ đồng) và đưa tỷ lệ nợ xấu về dưới 1% vào cuối năm và giả định chi phí dự phòng sẽ ở mức vừa phải là 2 nghìn tỷ đồng trong Q4/2023 & 8 nghìn tỷ đồng trong cả năm 2023.

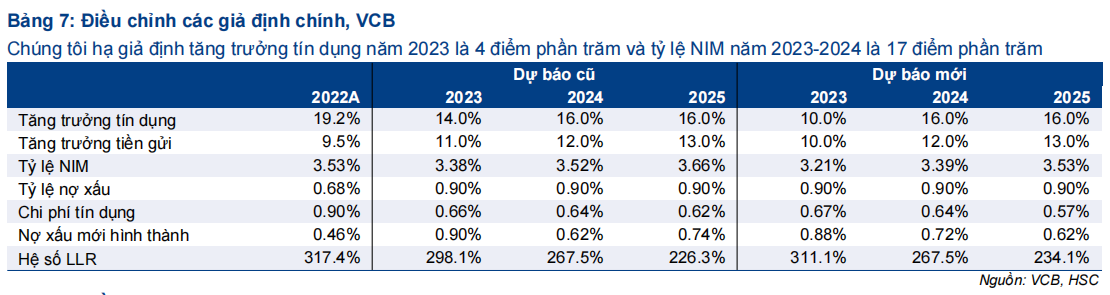

Giảm bình quân 6,3% dự báo lợi nhuận năm 2023-2025

Sau khi phân tích KQKD công bố gần đây và triển vọng của Ngân hàng, HSC điềuchỉnh giảm lần lượt 8%/7%/4% dự báo lợi nhuận cho năm 2023-2025.

Theo dự báo mới, lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 17,4%; tương đương bình quân các NHTM HSC khuyến nghị ở mức 17%. Những giả định và dự báo chủ chốt của chúng tôi được trình bày tóm tắt trong Bảng 7-8.

Định giá và khuyến nghị

HSC duy trì khuyến nghị Tăng tỷ trọng đối với VCB nhưng nâng 4,5% giá mục tiêu lên 101.800đ sau khi chuyển thời điểm định giá sang cuối năm 2024 mặc dù điều chỉnh giảm dự báo lợi nhuận. Mặc dù giảm 3,1%/8,3% trong 1 tháng/3 tháng qua, diễn biến giá cổ phiếu VCB vẫn lần lượt khả quan hơn 6%/3% so với giá cổ phiếu ngân hàng nói chung và VN Index nhờ tính phòng thủ trong bối cảnh nền kinh tế có nhiều bất ổn. Chất lượng tài sản của VCB an toàn nhất với tỷ trọng tín dụng dành cho lĩnh vực BĐS và TPDN thấp. Hiện VCB có P/B trượt dự phóng 1 năm là 2,25 lần; thấp hơn 1,4 độ lệch chuẩn so với bình quân từ năm 2017 và cao hơn 135% so với bình quân các NHTM niêm yết – HSC cho rằng thặng dư định giá là hợp lý và sẽ được duy trì. Hiện là thời điểm mua vào thích hợp. Chúng tôi khuyến nghị NĐT mua dần cổ phiếu VCB khi giá giảm.

Nâng 4,5% giá mục tiêu

HSC nâng 4,5% giá mục tiêu lên 101.800đ, tương đương tiềm năng tăng giá 19,8% dựa trên những điều chỉnh dự báo và giả định định giá sau:

- Lần lượt giảm 8%/7%/4% dự báo lợi nhuận thuần cho năm 2023-2025.

- Chuyển thời điểm định giá sang cuối năm 2024 từ giữa năm 2024.

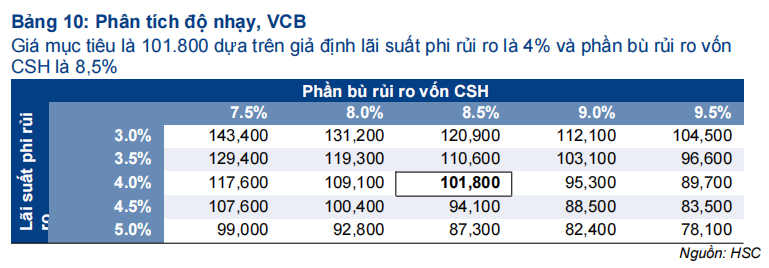

- Hạ giả định lãi suất phi rủi ro xuống 4% (từ 5%) và nâng giả định phần bù rủi ro vốn CSH lên 8,5% (từ 8%) dựa trên quan điểm chung của HSC.

- Sử dụng hệ số bê ta ở mức 0,95; dựa trên thông tin cập nhật trên Bloomberg và quan điểm của HSC là VCB sẽ tiếp tục là cổ phiếu có tính phòng thủ cao trong 2 năm tới.

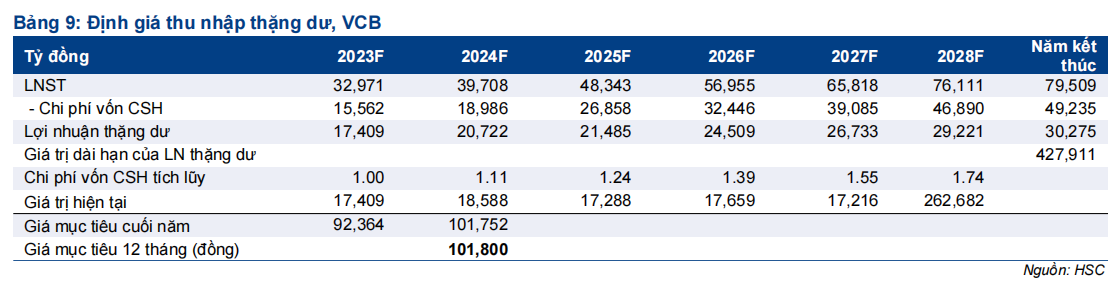

Thông tin về định giá theo phương pháp thu nhập thặng dư của HSC được trình bày trong Bảng 12 dưới đây. Trong khi đó, phân tích độ nhạy đối với các giả định định giá đầu vào chính là lãi suất phi rủi ro và phần bù rủi ro vốn CSH được trình bày trong Bảng 13.

Bối cảnh định giá

Giá cổ phiếu VCB diễn biến khả quan hơn so với các NHTM khác và Vnindex nhờ có tính chất phòng thủ. Chất lượng tài sản của VCB thuộc nhóm cao nhất với tỷ trọng tín dụng dành cho lĩnh vực BĐS và TPDN thấp. Sau khi thị trường điều chỉnh (giá cổphiếu VCB điều chỉnh ít hơn các NHTM khác và Vnindex), hiện VCB có P/B trượt dự phóng 1 năm là 2,25 lần; thấp hơn 1,4 độ lệch chuẩn so với bình quân từ năm 2017 và cao hơn 135% so với bình quân các NHTM niêm yết (bình quân trước đây là 128%) – HSC cho rằng thặng dư định giá là có cơ sở.

Động lực chính trong ngắn hạn đối với giá cổ phiếu VCB là kế hoạch phát hành riêng lẻ 6,5% cổ phần với giá trị ước tính 1 tỷ USD. Đã có tiến triển nhất định ở kế hoạch phát hành này, chẳng hạn như việc lựa chọn đơn vị tư vấn và đây cũng là động lực cho giá cổ phiếu trong giai đoạn tháng 4-tháng 6. Tuy nhiên, đã không có thông tin cập nhật thêm kể từ tháng 7, từ đó tạo ra tâm lý nghi ngại về tiến triển của kế hoạch và ảnh hưởng đến giá cổ phiếu. Chúng tôi kỳ vọng kế hoạch phát hành sẽ hoàn tất trong nửa cuối năm 2024 (thay vì nửa đầu năm 2024 trong dự báo trước đây) và những diễn biến mới ở đây có thể sẽ tích cực cho giá cổ phiếu.