NHTMCP Phát triển TP HCM (HDB): Triển vọng tích cực đã phản ánh một phần; hạ khuyến nghị xuống Tăng tỷ trọng

Nguồn: HSC

Triển vọng tích cực đã phản ánh một phần; hạ khuyến nghị xuống Tăng tỷ trọng

- HSC hạ khuyến nghị đối với HDB xuống Tăng tỷ trọng (từ Mua vào) nhưng tăng 24% giá mục tiêu lên 26.600đ (tiềm năng tăng giá 15%) chủ yếu nhờ nâng dự báo lợi nhuận.

- Lợi nhuận năm 2023 cao hơn 14% so với dự báo của HSC với tín dụng tăng trưởng mạnh và tỷ lệ NIM ổn định. HDB có vẻ đã gia tăng khẩu vị rủi ro với việc nâng tỷ trọng cho vay lĩnh vực BĐS trong năm 2023 (khoảng 25% tổng dư nợ cho vay).

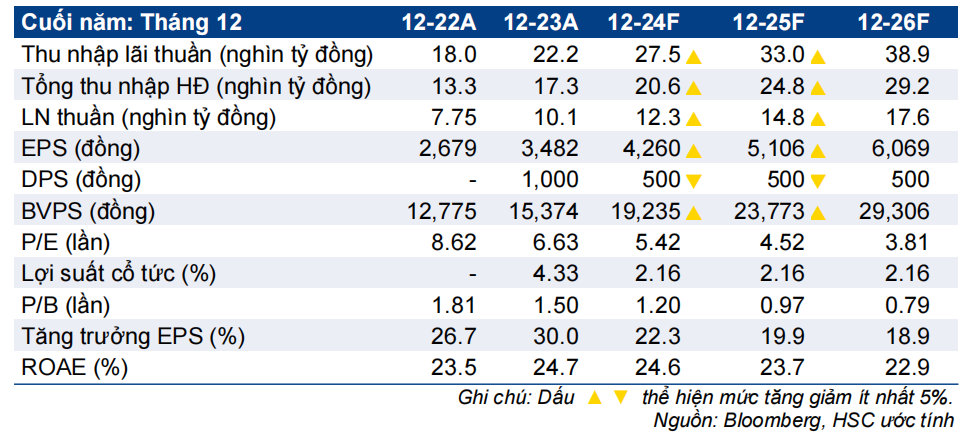

- Từ đó, chúng tôi tăng bình quân 16% dự báo lợi nhuận năm 2024-2025 và đưa ra dự báo lần đầu cho năm 2026. Theo đó, lợi nhuận thuần dự báo tăng trưởng trung bình 3 năm ở mức 20%.

- Sau khi giá cổ phiếu tăng 23% trong 3 tháng qua, HDB đang giao dịch với P/B trượt dự phóng 1 năm là 1,16 lần, thấp hơn một chút so với bình quân quá khứ nhưng cao hơn 13% so với nhóm NHTM tư nhân.

Sự kiện: Phân tích KQKD năm 2023 và triển vọng tương lai

KQKD Q4/2023 tích cực hơn so với dự báo của chúng tôi với lợi nhuận thuần đạt 3.344 tỷ đồng (tăng 93% so với cùng kỳ) với tăng trưởng tín dụng và tỷ lệ NIM cao hơn dự báo. Từ đó, lợi nhuận thuần cả năm 2023 đạt 10.071 tỷ đồng (tăng trưởng 30% và cao hơn 14% so với dự báo của chúng tôi). HSC tin rằng triển vọng ngành ngân hàng trong năm 2024 sẽ cải thiện so với năm ngoái nhờ mặt bằng lãi suất thấp, kinh tế khởi sắc hơn và các chính sách hỗ trợ tiếp tục được duy trì. Riêng với HDB, chúng tôi kỳ vọng Ngân hàng sẽ giữ được đà tăng trưởng mạnh mẽ nhưng việc gia tăng tỷ trọng cho vay các ngành nghề có mức độ rủi ro cao hơn (đặc biệt là lĩnh vực BĐS) cần được theo dõi chặt chẽ.

Tác động: Tăng bình quân 16% dự báo lợi nhuận năm 2024-2025

HSC tăng bình quân 16% dự báo lợi nhuận thuần năm 2024-2025, chủ yếu sau khi nâng giả định tỷ lệ NIM, giảm dự báo chi phí hoạt động mặc dù chúng tôi cũng nâng dự báo chi phí dự phòng. Theo đó, dự báo EPS mới của chúng tôi (đã điều chỉnh rủi ro pha loãng từ trái phiếu chuyển đổi của HDB) – thấp hơn bình quân 8% so với dự báo của thị trường – có mức tăng trưởng CAGR 3 năm là 20%.

Định giá và khuyến nghị

Giá cổ phiếu HDB đã tăng 39% kể từ khi HSC phát hành báo cáo với khuyến nghị Mua vào vào cuối tháng 6/2023 (tăng 23% trong 3 tháng qua) và trở thành một trong những cổ phiếu có mức tăng giá mạnh nhất. Theo đó, HDB đang giao dịch với P/B trượt dự phóng 1 năm là 1,16 lần, thấp hơn 0,3 độ lệch chuẩn so với bình quân kể từ khi niêm yết nhưng cũng cao hơn 13% so với bình quân nhóm NHTM tư nhân (chúng tôi cho rằng điều này là có cơ sở khi nhìn vào triển vọng tăng trưởng và hệ số ROE cao hơn mức bình quân ngành của HDB).

HSC hạ khuyến nghị đối với HDB xuống Tăng tỷ trọng (từ Mua vào) và tăng 24% giá mục tiêu (tương đương tiềm năng tăng giá là 15%) do tác động tích cực từ việc nâng dự báo lợi nhuận & chuyển thời điểm định giá sang cuối năm 2024 lớn hơn tác động tiêu cực từ việc nâng giả định phần bù rủi ro vốn CSH. Lưu ý rằng với việc Ngân hàng gia tăng tỷ trọng cho vay các ngành nghề có mức độ rủi ro cao hơn (như BĐS) và tổng tài sản dự báo tăng trưởng mạnh trong những năm tới, HDB đang lên kế hoạch huy động thêm 500 triệu USD vốn CSH. HSC chưa phản ánh kế hoạch này vào mô hình dự báo nhưng chúng tôi cho rằng tác động thuần của việc tăng vốn là tích cực cho những kế hoạch tham vọng của HDB.