NHTMCP Sài Gòn Thương Tín (STB): Rủi ro giảm xuống; nâng khuyến nghị lên Mua vào

Nguồn: HSC

Rủi ro giảm xuống; nâng khuyến nghị lên Mua vào

- HSC nâng khuyến nghị đối với STB lên Mua vào (từ Tăng tỷ trọng) và nâng 4% giá mục tiêu lên 37.800đ (tiềm năng tăng giá 30%), chủ yếu sau khi điều chỉnh giả định định giá mặc dù chúng tôi cũng giảm dự báo lợi nhuận.

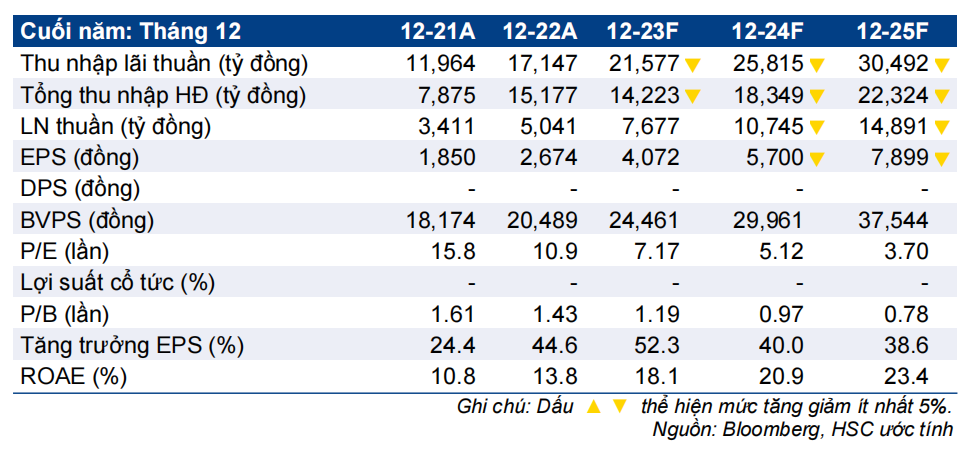

- HSC giảm bình quân 10% dự báo lợi nhuận năm 2024-2025 sau khi hạ giả định tỷ lệ NIM và lãi thuần HĐ dịch vụ, mặc dù cũng giảm giả định chi phí dự phòng. Theo dự báo mới, lợi nhuận thuần 3 năm tăng trưởng với tốc độ CAGR 43%. Rủi ro giảm xuống nhờ các động thái hỗ trợ của Chính phủ.

- STB có P/B trượt dự phóng 1 năm là 0,94 lần; chiết khấu 3% so với bình quân nhóm NHTM tư nhân (0,97 lần). Chúng tôi tin rằng STB sẽ lấy lại được thặng dư định giá sau khi hoàn tất quá trình tái cơ cấu cộng với triển vọng tăng trưởng mạnh.

Sự kiện: Phân tích KQKD sơ bộ năm 2023 và triển vọng năm 2024-2025

Trên KQKD sơ bộ năm 2023, LNTT của STB sát với ước tính của HSC nhưng tỷ lệ NIM và lãi thuần HĐ dịch vụ không được như kỳ vọng. Những điều này cho thấy tăng trưởng lợi nhuận năm 2024-2025 sẽ không được như dự báo trước đây của chúng tôi.

Tuy nhiên, HSC đã nhận thấy một số nhân tố tích cực gồm (1) tác động tiêu cực từ dư nợ cho vay đối với Bamboo Airways (BAV) đã giảm xuống nhờ sự hỗ trợ từ chính phủ; và (2) kỳ vọng ngày càng cao vào khả năng đấu giá 32,5% cổ phần STB, giúp hoàn tất quá trình tái cơ cấu trong năm nay (sớm hơn so với kế hoạch).

Tác động: Giảm 10% dự báo EPS năm 2024-2025 nhưng lợi nhuận vẫn tăng trưởng rất tích cực

HSC giảm bình quân 10% dự báo lợi nhuận cho năm 2024-2025 mặc dù cũng giảm giả định chi phí tín dụng. Mặc dù vậy, theo dự báo mới – sát với bình quân thị trường cho năm 2023-2024 nhưng cao hơn cho năm 2025 – lợi nhuận 3 năm tăng trưởng với tốc độ CAGR 43,2%. Nói chung chúng tôi vẫn rất lạc quan về triển vọng của STB sau khi tái cơ cấu.

Định giá và khuyến nghị

Giá cổ phiếu STB đã tăng 4% trong 1 tháng qua, cao hơn một chút so với mức tăng chung của nhóm NHTM tư nhân (tăng 2%). Theo đó, hiện STB có P/B trượt dự phóng 1 năm là 0,94 lần; chiết khấu 3% so với bình quân nhóm NHTM tư nhân (0,97 lần) và thấp hơn 23% so với NHTM tương đồng nhất là ACB (1,16 lần). STB đã không còn thặng dư định giá so với nhóm NHTM tư nhân trước lo ngại trên thị trường liên quan đến khoản cho vay BAV và thiếu thông tin chính thức về quá trình xử lý các tài sản tồn đọng (bao gồm KCN Phong Phú và 32,5% cổ phần STB của ông Trầm Bê). Nói chung, HSC thấy có khả năng những vấn đề này sẽ được xử lý trong năm nay. Sau khi xử lý xong các tài sản tồn đọng cùng với triển vọng tăng trưởng lợi nhuận tích cực, STB sẽ có thể lấy lại được thặng dư định giá so với nhóm NHTM tư nhân. HSC nâng khuyến nghị đối với STB lên Mua vào (từ Tăng tỷ trọng). Tại giá mục tiêu mới, P/B dự phóng năm 2024 là 1,26 lần; cao hơn 10% so với bình quân nhóm NHTM tư nhân ở mức 1,14 lần (nhưng thấp hơn 15% so với ACB ở mức 1,45 lần).