NHTMCP Việt Nam Thịnh Vượng (VPB): Triển vọng hồi phục rõ ràng hơn; nâng khuyến nghị lên Mua vào

Nguồn: HSC

Triển vọng hồi phục rõ ràng hơn; nâng khuyến nghị lên Mua vào

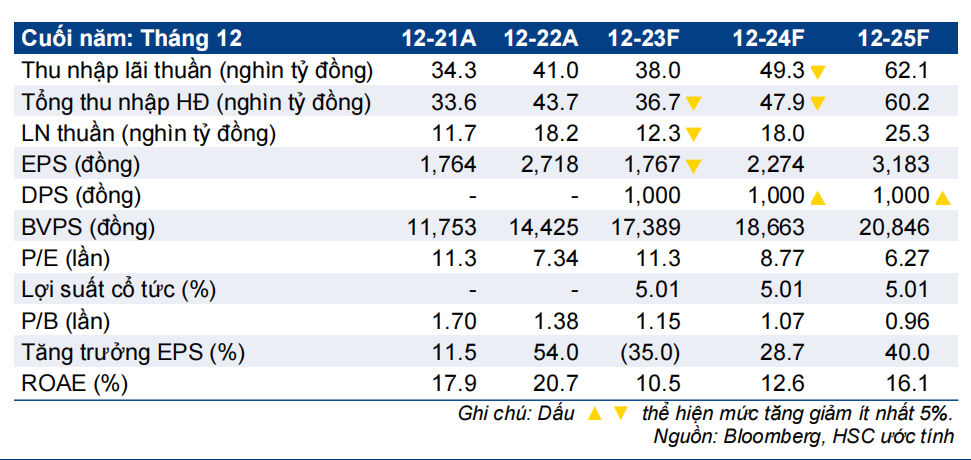

- HSC nâng khuyến nghị đối với VPB lên Mua vào và nâng nhẹ giá mục tiêu lên 24.500đ nhờ tác động tích cực từ chuyển thời điểm định giá sang cuối năm 2024 lớn hơn tác động tiêu cực từ giảm dự báo lợi nhuận năm 2023-2025 (giảm bình quân 4,5%).

- KQKD Q3/2023 trái chiều với kết quả Ngân hàng mẹ thấp hơn kỳ vọng trong khi FE Credit hồi phục nhanh hơn dự báo. Tuy nhiên, HSC tin rằng đà hồi phục nói chung vẫn đang diễn ra và dự báo lợi nhuận hồi phục mạnh trong năm 2024-2025 sau khi giảm trong năm 2023 nhờ nền vốn vững chắc sau khi phát hành riêng lẻ cho SMBC. Ngoài ra, việc chi trả cổ tức tiền mặt cũng là diễn biến tích cực.

- Hiện VPB có P/B trượt dự phóng 1 năm là 1,07 lần; cao hơn 10% so với bình quân nhóm NHTM tư nhân.

Sự kiện: Phân tích KQKD Q3/2023 và triển vọng năm 2023-2025

VPB đã công bố LNTT hợp nhất Q3/2023 đạt 3.117 tỷ đồng (giảm 31% so với cùng kỳ nhưng tăng 24% so với quý trước). Cụ thể, LNTT Ngân hàng mẹ đạt 3.076 tỷ đồng (giảm 36% so với cùng kỳ), thấp hơn dự báo trong khi việc FE Credit không còn lỗ trong Q3/2023 đã vượt ước tính của HSC.

Tín dụng Q3/2023 tăng trưởng mạnh (tăng 6,3% so với quý trước và tăng 17% so với đầu năm) và tỷ lệ NIM giảm 33 điểm cơ bản so với quý trước. Chất lượng tài sản vẫn chịu sức ép nhưng đã có dấu hiệu hồi phục ban đầu với tỷ lệ nợ xấu giảm còn 5,74% và nợ xấu mới hình thành tiếp tục xu hướng giảm.

VPB đã hoàn tất kế hoạch phát hành riêng lẻ 15% cổ phần cho SMBC vào cuối tháng 10 và đã chi trả cổ tức tiền mặt 1.000đ/cp vào tuần trước.

Tác động: Giảm bình quân 4,5% dự báo lợi nhuận năm 2023- 2025

HSC lần lượt giảm 8,2%/4,2%/1% dự báo lợi nhuận thuần hợp nhất năm 2023- 2025 với những điều chỉnh chính trong giả định như sau: nâng giả định tăng trưởng tín dụng, hạ giả định tỷ lệ NIM, hạ dự báo lãi thuần HĐ dịch vụ và giảm giả định chi phí dự phòng. Theo dự báo mới, lợi nhuận thuần năm 2023 sẽ giảm 32,3% so với năm 2022 (nếu điều chỉnh lợi nhuận không thường xuyên trong năm 2022; lợi nhuận thuần năm 2023 giảm 10,7%); sau đó lần lượt tăng trưởng 46,8%/40% trong năm 2024-2025.

Định giá và khuyến nghị

HSC nâng khuyến nghị đối với VPB lên Mua vào và nâng một chút giá mục tiêu lên 24.500đ nhờ tác động tích cực từ chuyển thời điểm định giá sang cuối năm 2024 lớn hơn tác động tiêu cực từ giảm dự báo lợi nhuận. Mặc dù triển vọng Q4/2023 dự báo cải thiện, KQKD năm 2023 vẫn sẽ kém tích cực so với các NHTM khác trước khi hồi phục trở lại vào năm 2024-2025.

Tại giá mục tiêu mới, tiềm năng tăng giá là 23% và P/B dự phóng năm 2024 là 1,31 lần; cao hơn 18% so với bình quân nhóm NHTM tư nhân dựa trên lợi nhuận dự báo hồi phục mạnh trong năm 2024-2025, nền vốn tốt và tiềm năng tăng trưởng tài sản cao hơn bình quân ngành.