Phát triển Bất động sản: Thị trường sôi động; lo ngại do giá BĐS tại Hà Nội tăng mạnh

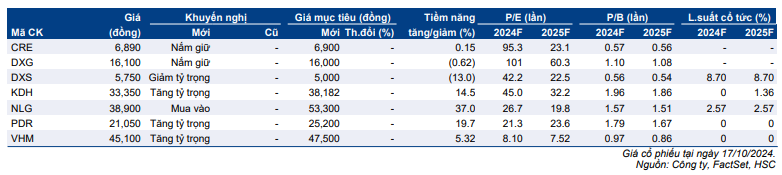

Nguồn: HSC

Đà tăng trưởng được dự báo sẽ tiếp tục mạnh mẽ so với cùng kỳ

- Trong Q3/2024, thị trường Hà Nội tiếp tục dẫn đầu về nguồn cung và số lượng căn hộ bán ra, trong khi tại TP.HCM, thị trường thứ cấp trở nên sôi động hơn do tình trạng thiếu nguồn cung vẫn tiếp diễn.

- Giá bán bình quân của thị trường sơ cấp tại Hà Nội đã tăng 19% kể từ đầu năm, chủ yếu nhờ mở bán một số dự án cao cấp, thu hút hoạt động đầu cơ. Điều này làm giấy lên lo ngại về sự phát triển lành mạnh của thị trường BĐS do giá ngày càng cao, làm xói mòn nhu cầu mua ở thực và chỉ còn lại nhu cầu đầu cơ.

- Khi tâm lý thị trường đang cho thấy những dấu hiệu phục hồi rõ nét hơn, nhiều nhà phát triển BĐS đã đẩy nhanh tiến độ mở bán dự án mới. Tất cả các công ty trong danh sách khuyến nghị của HSC vẫn đang triển khai kế hoạch mở bán dự án trong Q4/2024 và nửa đầu năm 2025, do đó sẽ hưởng lợi từ sự phục hồi về khối lượng giao dịch. KDH, NLG, và PDR là những cổ phiếu ưa thích của chúng tôi.

Nguồn cung tại Hà Nội tăng mạnh, trong khi TP.HCM vẫn khan hiếm

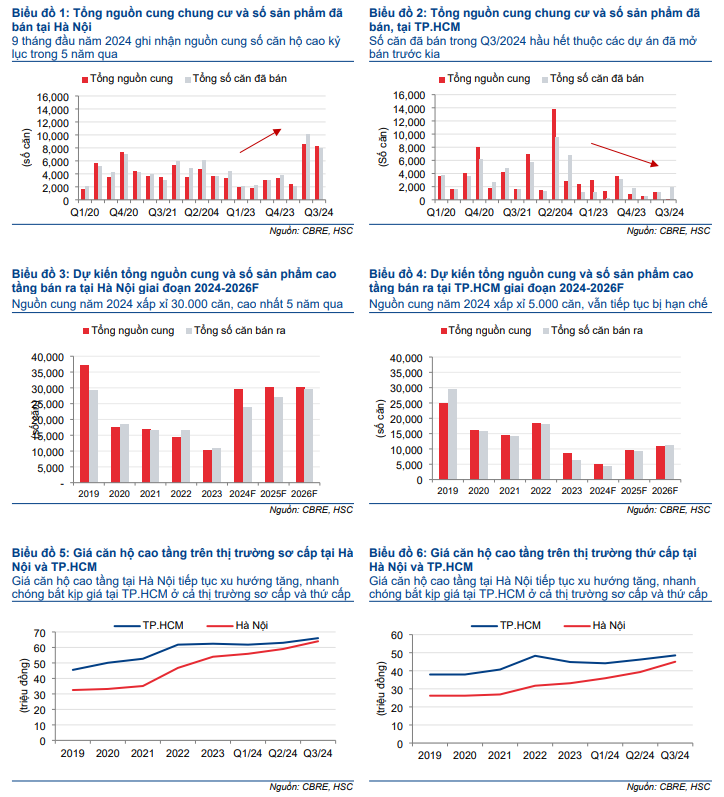

Trong 9 tháng đầu năm 2024, nguồn cung căn hộ tại thị trường Hà Nội tăng cao nhất trong vòng 5 năm qua, với 19.068 căn (tăng 180% so với cùng kỳ). Trong đó, có đến 8.227 căn hộ được mở bán trong Q3/2024 (tăng 174% so với cùng kỳ nhưng giảm 3,2% so với quý trước). Cùng với xu hướng tìm mua BĐS đang tăng mạnh, phân khúc căn hộ đã chứng kiến một quý sôi động với khối lượng giao dịch lên đến 8.009 căn (tăng đáng kể 166,5% so với cùng kỳ nhưng giảm 21,2% so với quý trước). Trong khi đó, nguồn cung mới tại TP.HCM không đáng kể, với 127 căn hộ được mở bán (giảm 97% so với cùng kỳ và 89% so với quý trước). Tổng số căn hộ được bán ra trong quý đạt 1.953 căn (tăng 72% so với quý trước nhưng vẫn giảm 32% so với cùng kỳ). Nguyên nhân dẫn đến tình trạng thiếu hụt nguồn cung là do các CĐT lùi hoạt động mở bán sang năm 2025 do kỳ vọng tâm lý thị trường sẽ tích cực hơn.

Giá bán bình quân của thị trường sơ cấp tăng mạnh tại TP.HCM và Hà Nội. Trong khi tình trạng thiếu hụt nguồn cung đẩy giá nhà ở TP.HCM tăng, nhu cầu đầu cơ khả năng cao là nguyên nhân chính khiến giá tăng cao ở Hà Nội vì 75% số căn hộ được mở bán thuộc phân khúc cao cấp. Chúng tôi lo ngại rằng giá nhà sẽ tiếp tục tăng và bỏ xa nhu cầu mua ở thực, nghĩa là thị trường sẽ bị chi phối chủ yếu bởi hoạt động đầu cơ. Giá bán bình quân của căn hộ trên thị trường sơ cấp tại Hà Nội đạt 64 triệu đồng/m2 (tăng đáng kể 19% kể từ đầu năm và 26% so với cùng kỳ), nhanh chóng bắt kịp mặt bằng giá tại TP.HCM (chỉ thấp hơn 3% so với TP.HCM).

Các nhà phát triển BĐS tích cực chuẩn bị mở bán

HSC nhận thấy nhiều nhà phát triển BĐS đã và đang đẩy nhanh hoạt động mở bán khi tín hiệu phục hồi của thị trường ngày càng mạnh hơn. Nguồn cung trong năm 2024 dự kiến đạt khoảng 30.000 căn, mức cao nhất trong vòng 5 năm qua và cao hơn dự báo ban đầu của chúng tôi ở mức khoảng 20.000 căn. Trong Q4/2024, thị trường dự kiến sẽ đón nhận hoạt động mở bán cho các dự án Larita (KDH), Muzuki (NLG), Bắc Hà Thanh (PDR), The Opus One, Fiato Uptown Lavida Plus và Eaton Park (giai đoạn 2),...

BĐS mặt đất có dấu hiệu phục hồi rõ nét

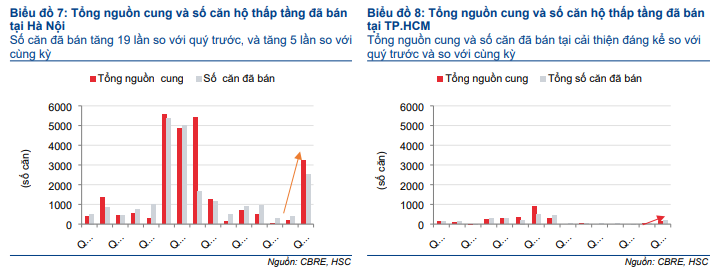

Nguồn cung căn hộ thấp tầng trong Q3/2024 tại Hà Nội tăng mạnh 19% so với quý trước và 5 lần so với cùng kỳ đạt 3.217 căn, chủ yếu đến từ dự án Vinhomes Global Gate của VHM ở Đông Anh, Hà Nội (khoảng 2.600 căn). Tổng số căn được bán ra trong quý tăng mạnh lần lượt 7 lần và 3 lần so với quý trước và so với cùng kỳ đạt 2.510 căn. Tương tự, TP.HCM chứng kiến nguồn cung phục hồi đáng kể 180,9% lên 132 căn (từ dự án Meadow – Gamuda Land). Tổng số căn hộ thấp tầng được bán ra tăng 4 lần so với quý trước và 3 lần so với năm trước lên 167 căn.

HSC lưu ý rằng tâm lý thị trường bắt đầu có dấu hiệu tích cực hơn từ Q2/2024 và trở nên rõ nét hơn trong Q3/2024 nhờ (1) Luật Kinh doanh BĐS siết chặt hơn hoạt động phân lô bán nền, (2) giá sản phẩm nhà cao tầng tăng vọt khiến các NĐT chuyển qua tìm kiếm các lô đất ở khu vực ngoại thành, và (3) sự thiếu hụt nguồn cung đất nền ở các quận trung tâm. Cho Q4/2024, HSC vẫn lạc quan về ngành BĐS, khi niềm tin của NĐT cải thiện dần sẽ giúp đảm bảo tỷ lệ hấp thụ tốt cho các dự án có tình trạng pháp lý vững chắc.

Chuẩn bị mở bán trong Q4/2024 và Q1/2025 để hưởng lợi từ tâm lý tích cực của thị trường

HSC dự báo các nhà môi giới BĐS trong danh sách khuyến nghị sẽ đón nhận những tác động tích cực từ sự sôi động của thị trường Hà Nội. Tuy nhiên, nhờ tập trung hoạt động tại thị trường miền Bắc, cũng như có thương hiệu được định hình tại đây, chúng tôi cho rằng CRE sẽ hưởng lợi nhiều hơn DXS. Chúng tôi dự báo trong Q3/2024 tổng khối lượng giao dịch của CRE sẽ tăng gấp đôi so với quý trước, từ đó thúc đẩy tăng trưởng lợi nhuận trong quý, với mức tăng 78% so với quý trước. Chúng tôi dự báo khối lượng giao dịch của DXS sẽ tăng 50% so với quý trước.

Như đã đề cập trước đó, chúng tôi dự báo VHM sẽ hưởng lợi khi khối lượng giao dịch tăng ở Hà Nội. Khối lượng giao dịch tăng cao sẽ giúp cải thiện nhu cầu mua nhà (tại thị trường sơ cấp) của VHM, cũng như hỗ trợ hoạt động bán sỉ cho các NĐT thứ cấp. Trong Q3/2024, VHM mở bán dự án Vinhomes Global Gate ở Cổ Loa. Chúng tôi hiểu rằng đối với dự án này, VHM triển khai hoạt động bán sỉ và bán lẻ, với tỷ lệ như nhau đối với căn hộ thấp tầng và bán buôn 100% cho chung cư cao tầng. Doanh số bán nhà khả quan từ các dự án này cùng với doanh số bán nhà của dự án Royal Island tại Hải Phòng sẽ hỗ trợ lợi nhuận trong năm 2025, cũng như cải thiện dòng tiền của VHM, gián tiếp giảm bớt áp lực chung của tập đoàn.

Chúng tôi nhận thấy doanh thu của các nhà phát triển BĐS khác trong danh sách khuyến nghị bao gồm KDH, NLG, PDR và DXG, ít bị ảnh hưởng vì những công ty này không mở bán bất kỳ dự án mới nào trong 9 tháng đầu năm 2024. Tuy nhiên, cả bốn công ty trên đều có kế hoạch mở bán trong Q4/2024và nửa đầu năm 2025, do đó sẽ hưởng lợi từ sự phục hồi về khối lượng giao dịch tại TP.HCM.

Nhìn chung, chúng tôi dự báo tổng doanh số bán nhà của 6 công ty trong danh sách khuyến nghị trong năm 2024 sẽ tăng mạnh từ mức nền thấp của năm 2023 lên 79 nghìn tỷ đồng (tăng trưởng 6%) và sẽ tiếp tục tăng trưởng 65,5% lên 131 nghìn tỷ đồng trong năm 2025 và sau đó tăng trưởng 40% lên 183 nghìn tỷ đồng trong năm 2026.

Trong khi đó, chúng tôi dự báo từ năm 2025, tổng lợi nhuận sẽ tăng trưởng mạnh 38,3% lên 27 nghìn tỷ đồng, và tiếp tục tăng trưởng 14,5% trong năm 2026 len 31 nghìn tỷ đồng.

Những lựa chọn hàng đầu của HSC

HSC vẫn ưa thích KDH (Tăng tỷ trọng, giá mục tiêu 38.182đ), PDR (Tăng tỷ trọng, giá mục tiêu 25.200đ) và NLG (Mua vào, giá mục tiêu 53.300đ) nhờ (1) có hoạt động mở bán sôi động trong nửa cuối năm 2024 và Q1/2025 (2) rủi ro quản trị doanh nghiệp rất thấp mang lại triển vọng lợi nhuận bền vững hơn và (3) yếu tố nền tảng vững chắc để hưởng lợi từ khung pháp lý mới chặt chẽ hơn.