PVPower (POW): LN ròng Q3/23 vẫn ở mức thấp do đại tu các nhà máy điện khí

Nguồn: MBS

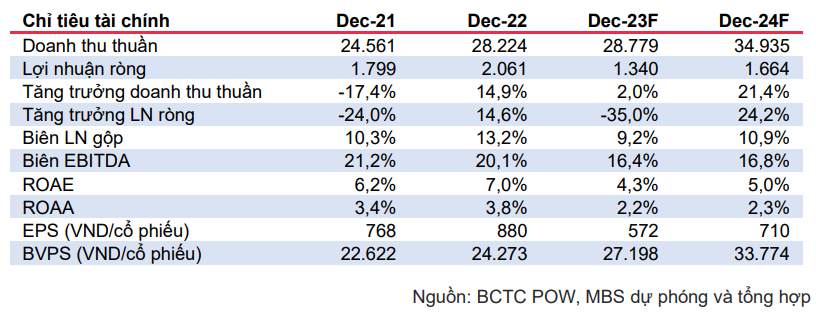

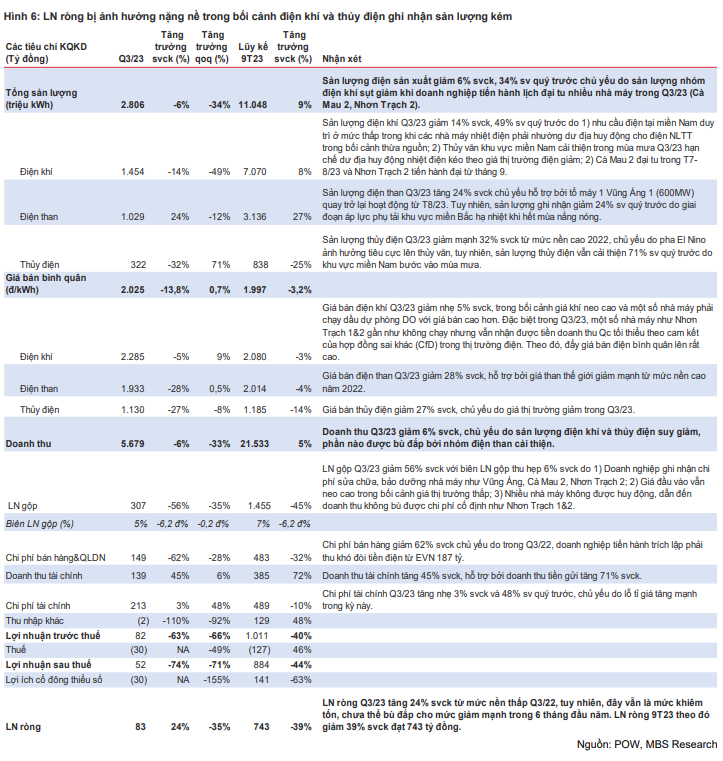

- LN ròng Q3/23 tăng 24% svck đạt 83 tỷ từ nền thấp năm ngoái, lũy kế 9T23 LN ròng đạt 743 tỷ, giảm 39% svck do sản lượng nhóm điện khí và thủy điện giảm mạnh.

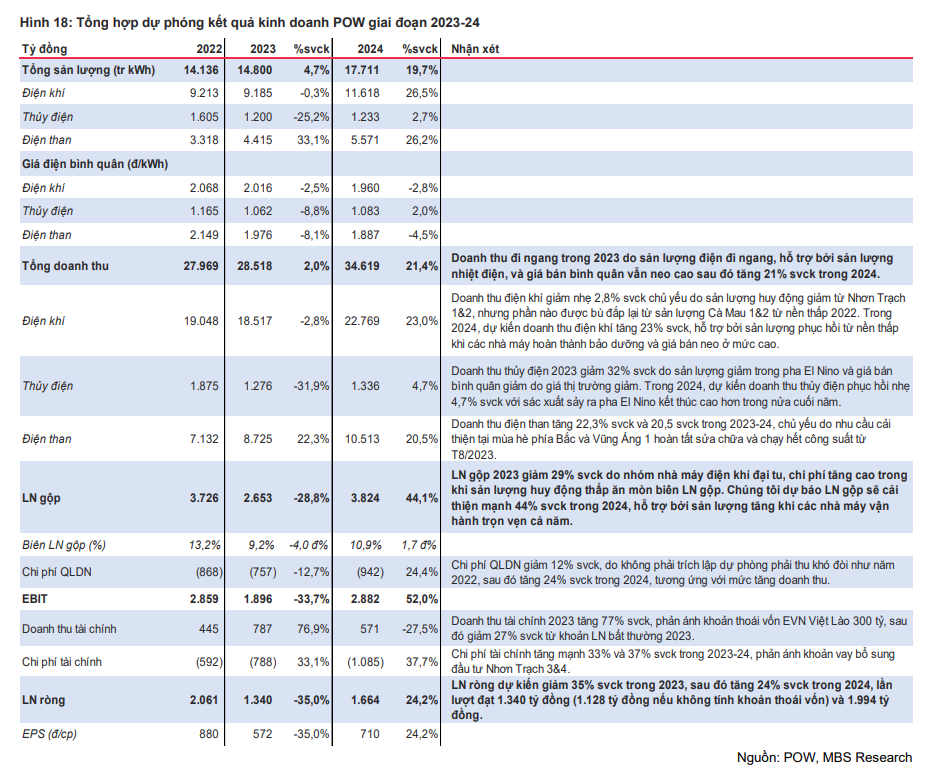

- LN ròng 2023 dự báo giảm 35% svck, dự kiến LN ròng 2024 sẽ tăng 24% svck hỗ trợ bởi các nhà máy sẽ vận hành trọn vẹn sau khi hoàn thành đại tu trong 2023.

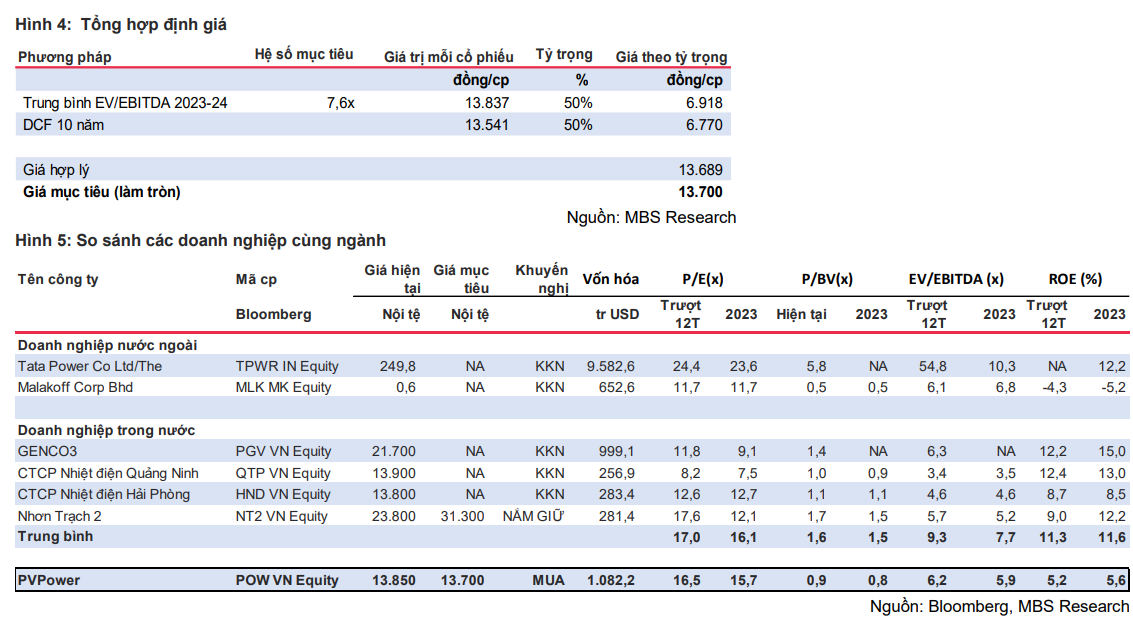

- Chúng tôi khuyến nghị MUA với giá mục tiêu 13.700 đồng/cp.

LN ròng Q3/23 vẫn ở mức thấp do đại tu các nhà máy điện khí

Doanh thu Q3/23 giảm 6% svck đạt 5.679 tỷ đồng, chủ yếu do sản lượng nhóm điện khí giảm 14% svck và thủy điện giảm 32% svck. Do có nhiều kế hoạch đại tu (Cà Mau 2, Nhơn Trạch 2) và tình trạng thừa nguồn tại khu vực, sản lượng điện giảm mạnh khiến nhiều nhà máy không bù đắp được chi phí cố định, kéo biên LN gộp của POW giảm 6,2 điểm% và LN gộp giảm 56% svck trong Q3/23. Chi phí QLDN trong Q3/23 giảm 62% svck do trong Q3/22 doanh nghiệp phải trích lập khoản phải thu khó đòi 187 tỷ đồng. Doanh thu tài chính Q3/23 tăng 45% svck do thu nhập tiền gửi tăng 71% svck. Chi phí tài chính tăng 3% svck chủ yếu do dư nợ vay tăng và lỗ tỉ giá neo cao. Tuy LN ròng Q3/23 vẫn ghi nhận tăng trưởng 24% svck đạt 83 tỷ đồng từ nền thấp Q3/22, LN ròng 9T23 giảm mạnh 39% svck đạt 743 tỷ đồng do 6T23 kém tích cực.

Khởi động sẵn sàng các tổ máy cho một năm 2024 phục hồi

Chúng tôi cho rằng khó khăn sẽ cải thiện từ Q4/23 khi Cà Mau 2 kết thúc đại tu, Vũng Áng 1 hoàn tất sửa chữa, và Nhơn Trạch 2 hoàn thành đại tu cuối T10/23. Chúng tôi dự báo doanh thu Q4/23 có thể đạt 7.246 tỷ đồng, giảm nhẹ 4% svck, và tăng 27% sv quý trước, LN ròng Q4/23 giảm 12% svck và tăng 620% sv quý trước đạt 598 tỷ đồng. Theo đó, doanh thu 2023 tăng nhẹ 2% svck, nhưng LN ròng 2023 giảm 34% svck đạt 1.339 tỷ đồng do kết quả 9T23 kém khả quan. Nhìn sang 2024, chúng tôi kỳ vọng doanh thu và LN ròng tăng 21%/24% svck, hỗ trợ bởi 1) Nhu cầu điện phục hồi từ các khu công nghiệp lớn; 2) Các nhà máy vận hành trọn vẹn cả năm sau khi đồng loạt sửa chữa lớn trong 2023; 3) Nhóm nhiệt điện dẫn dắt tăng trưởng khi pha El Nino dự kiến kéo dài đến ít nhất cuối Q2/24. Ngoài ra, POW cũng có khả năng ghi nhận thêm LN bất thường, bao gồm thoái vốn EVN Việt Lào (300 tỷ) và bồi thường từ Vũng Áng 1.

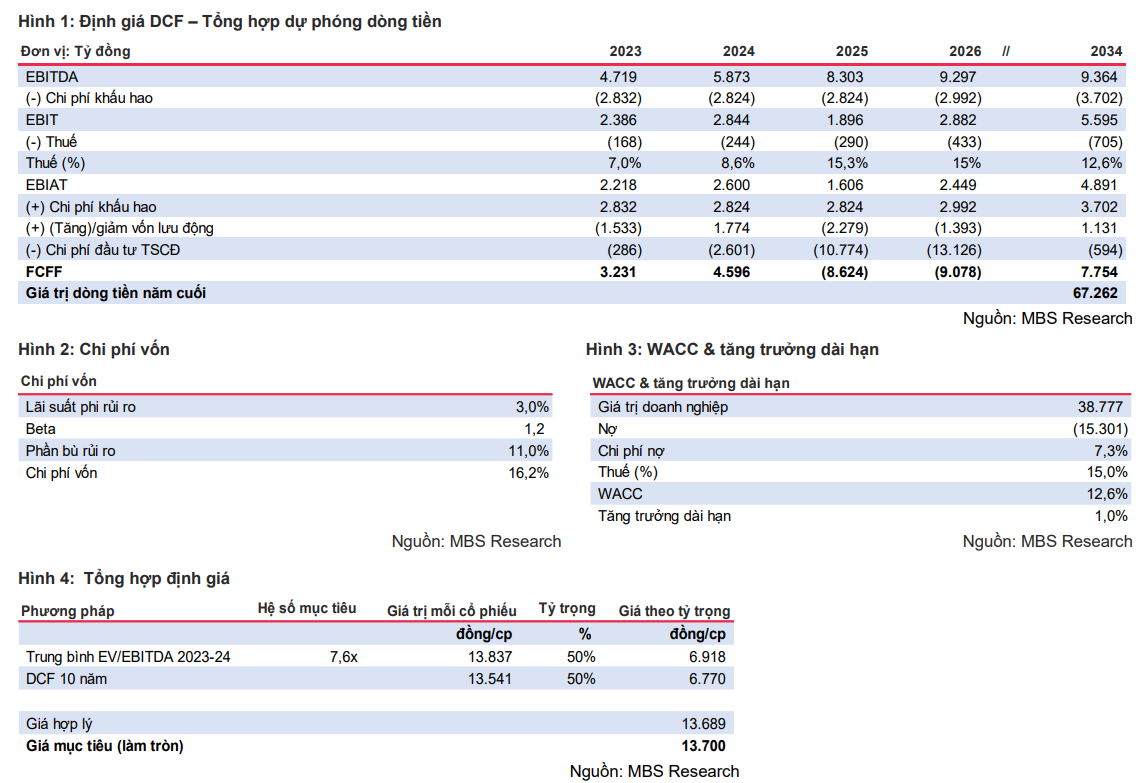

Khuyến nghị MUA với giá mục tiêu 13.700 đồng/cổ phiếu

Chúng tôi đưa ra khuyến nghị MUA đối với cổ phiếu POW, giá mục tiêu 13.700 đồng/cp, tiềm năng tăng giá 22,9%. Chúng tôi cho rằng đây là thời điểm thích hợp để tích lũy một doanh nghiệp điện khí hàng đầu, hưởng lợi từ quan điểm phát triển nguồn điện dài hạn của Chính phủ và sở hữu nhiều tiềm năng tăng giá trong dài hạn. Rủi ro giảm giá bao gồm: 1) Tình trạng thiếu than, khí trầm trọng hơn dự kiến; 2) Tình hình tài chính của EVN chưa được cải thiện, ảnh hưởng đến hiệu quả dòng tiền của doanh nghiệp.

- Định giá DCF 10 năm (WACC: 12,6% COE: 16,2%, LTG: 1,0%) phản ánh quan điểm thận trọng của chúng tôi về tăng trưởng của POW.

- Hệ số EV/EBITDA mục tiêu 7,6x phản ánh mức EV/EBITDA trung bình ngành điện 2023-24.

- Khoản bồi thường bảo hiểm sự cố Vũng Áng 1 (hiện tại Q1/23 đã ghi nhận 149 tỷ đồng), chúng tôi cho rằng tổng giá trị bồi thường sẽ cao hơn nhiều so với con số hiện tại và chúng tôi nhận thấy đây sẽ là một tiềm năng tăng trưởng đáng chú ý của POW trong thời gian tới, và sẽ đưa vào mô hình định giá khi có thêm thông tin chi tiết.

- Nhu cầu điện tăng trưởng mạnh hơn dự kiến, hỗ trợ huy động sản lượng tích cực hơn.

- Khó khăn tài chính của EVN chưa được giải quyết, gây gián đoạn dòng tiền kinh doanh của POW cũng như rủi ro trích lập dự phòng.

- Chúng tôi cho rằng vẫn có rủi ro tiềm tàng đến từ tình hình cấp khí, đặc biệt từ các mỏ Đông Nam Bộ, hiện tại khả năng cấp khí tại mỏ này đang giảm sút nghiêm trọng. Theo đó, trong trường hợp Nhơn Trạch 2 vẫn gặp tình trạng thiếu khí trong năm 2024, có thể Nhơn Trạch 1 sẽ tiếp tục không được phát điện khi nguồn khí ưu tiên nhà máy có hiệu suất cao hơn, ảnh hưởng lên sản lượng phát điện các nhà máy.

Cập nhật kết quả kinh doanh Quý 3/2023

Biên lợi nhuận thu hẹp trong bối cảnh nhiều nhà máy bảo dưỡng

Triển vọng 2023-24: Động lực tăng trưởng đến từ nhóm nhiệt điện

Điện khí: Khởi động đầy đủ các tổ máy sau một năm 2023 khó khăn

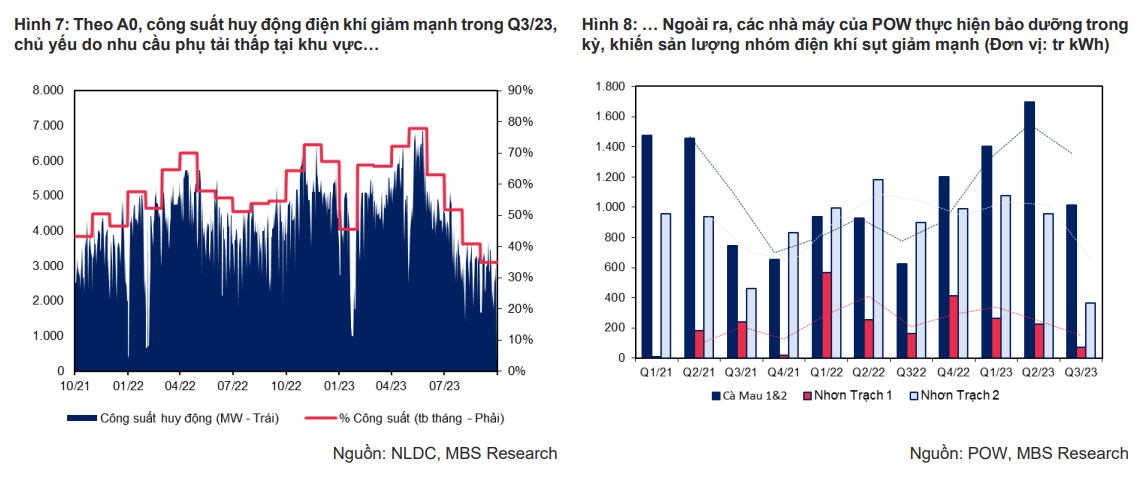

Nhìn sang Quý 4/23, chúng tôi cho rằng tình hình huy động các nhà máy điện khí sẽ có thể cải thiện nhẹ do pha El Nino đạt đỉnh và thủy điện miền Nam bước vào mùa khô từ tháng 11. Tuy nhiên, tình trạng thừa nguồn tại khu vực cũng như sản lượng tăng thêm của nhóm điện gió khi mùa gió đến sẽ phần nào cản trở việc huy động điện khí. Cho cả năm 2023, chúng tôi dự báo:

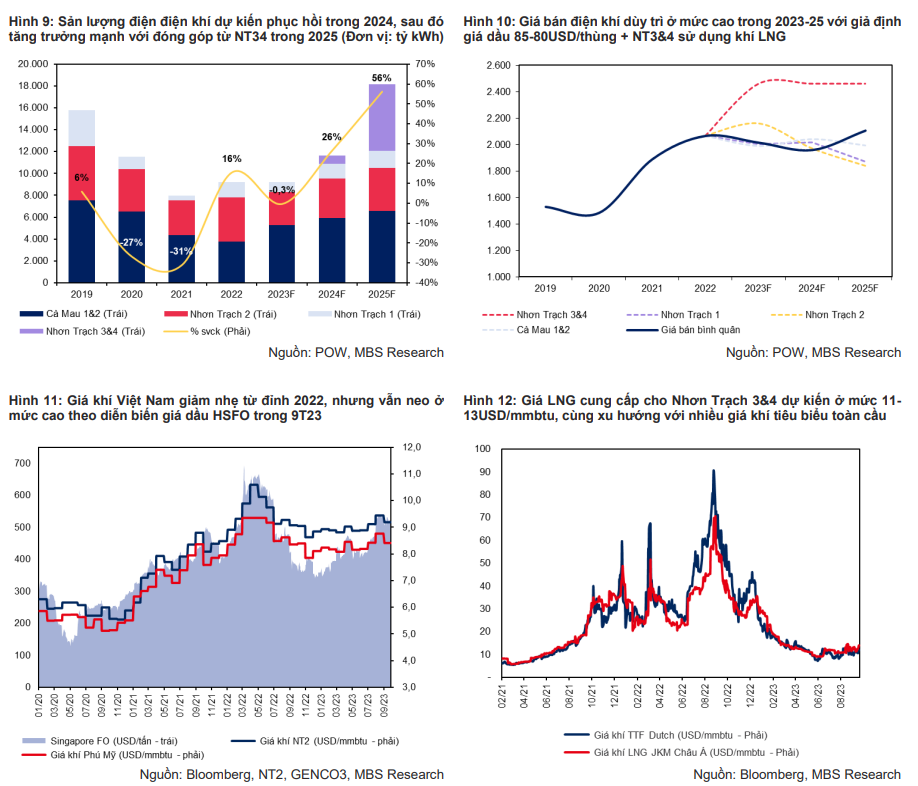

- Sản lượng điện khí sẽ đi ngang, giảm 0,3% svck đạt 9,1 tỷ kWh cho cả năm 2023, đóng góp chủ yếu từ sản lượng huy động Cà Mau 1&2, bù đắp cho Nhơn Trạch 1&2.

- Giá bán điện khí sẽ vẫn duy trì ở mức cao, chỉ giảm nhẹ 2% svck đạt 2.016đ/kWh do chúng tôi dự báo giá dầu Brent neo cao đạt 85USD/thùng, trong khi chi phí khai thác các mỏ nội địa ngày càng đắt đỏ và các mỏ khí giá rẻ đang cạn kiệt nhanh chóng.

Bước sang năm 2024, chúng tôi dự báo hoạt động của nhóm điện khí như sau:

- Chúng tôi cho rằng sản lượng nhóm điện khí sẽ ghi nhận mức tăng trưởng tích cực hơn đạt 11,6 tỷ kWh (+26% svck), hỗ trợ bởi: (1) nhu cầu điện tại toàn quốc thiện sau một năm 2023 ghi nhận mức tăng trưởng sản lượng khiêm tốn, chúng tôi dự báo tăng trưởng sản lượng điện sẽ đạt mức +4% svck trong 2023, thấp hơn mức Bộ Công Thương ban hành đầu năm là 6% svck, sau đó tăng trưởng 8,4% svck trong năm 2024, theo kịch bản thấp của QHĐ8, hỗ trợ bởi nhu cầu điện phục hồi nhóm Công nghiệp – Xây dựng; (2) các nhà máy điện khí bao gồm Cà Mau 1&2, Nhơn Trạch 2 dự kiến sẽ không có lịch sửa chữa lớn, vận hành trọn vẹn cả năm, hỗ trợ sản lượng huy động; (3) Rủi ro thiếu khí ở các mỏ vùng Đông Nam Bộ cung cấp cho Nhơn Trạch 1&2 phần nào được giảm thiểu với phương án bổ sung khí LNG từ kho cảng Thị Vải, trong khi Cà Mau 1&2 về cơ bản vẫn đang được cấp đủ khí để vận hành, (4) pha El Nino duy trì vẫn là điểm tựa hỗ trợ sản lượng huy động nhóm nhiệt điện nói chung và điện khí nói riêng trong nửa cao điểm đầu năm 2024.

- Giá bán điện khí bình quân của POW dự kiến vẫn duy trì ở mức cao, đạt 1,959đ/kWh (-3% svck), chúng tôi cho rằng giai đoạn giá điện khí rẻ sẽ khó có thể quay trở lại trong bối cảnh chi phí khai thác ngày càng đắt đỏ. Với tình trạng thiếu khí đang trầm trọng hơn dự kiến, xu hướng bổ sung nguồn khí giá cao cũng như khí LNG cho phát điện sẽ đến sớm hơn theo quan điểm của chúng tôi.

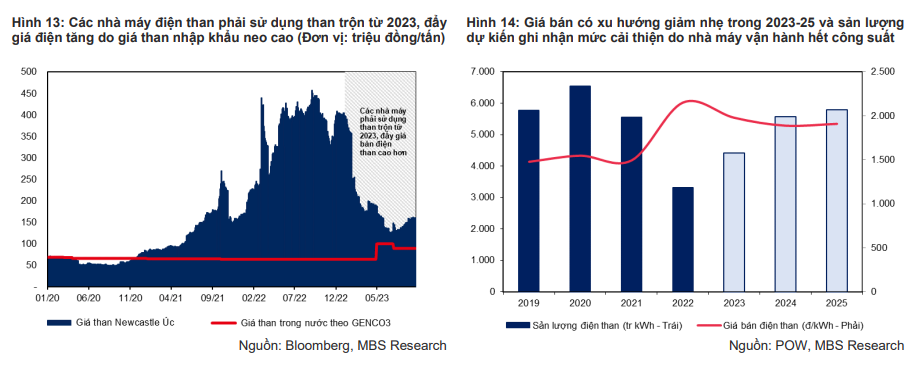

Điện than: Vũng Áng 1 dự kiến sẽ vận hành trọn vẹn năm 2024

Sau gần hai năm khắc phục sự cố, và nhà máy phải chạy với chỉ 1/2 công suất, tổ máy 1 Vũng Áng 1 (600MW) đã chính thức quay trở lại hoạt động từ tháng 8/2023, hỗ trợ sản lượng của POW trong các tháng còn lại của năm 2023 và trọn vẹn năm 2024. Chúng tôi dự báo doanh thu và sản lượng điện năm 2023 sẽ đạt lần lượt 8.725 tỷ đồng (+22% svck) và 4,4 tỷ kWh (+33% svck), hỗ trợ bởi 1) nhu cầu tăng cao trong 6T mùa nóng đầu năm cũng như Vũng Áng 1 hoạt động tối đa công suất từ tháng 8; 2) Giá bán neo cao 1,976đ/kWh (-2% svck) khi nhà máy sử dụng than trộn giá cao 5a.14 (~2,5 triệu đồng/tấn) từ 2023. Nhìn sang 2024, dự kiến sản lượng tăng 26% svck, đạt 5,5 tỷ kWh, doanh thu tăng 20% svck đạt 10.512 tỷ đồng do giá bán giảm 4,5% svck đạt 1.887đ/kWh với giả định giá than giảm, neo theo đà giảm của giá than nhập khẩu.

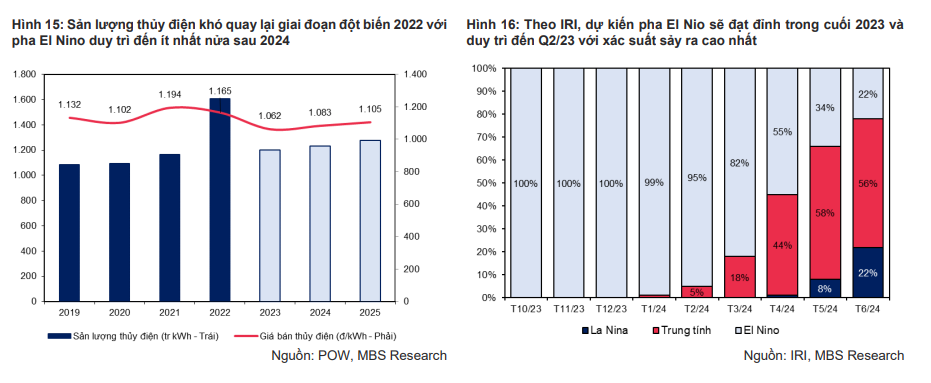

Thủy điện: Khó khăn kéo dài sang giữa năm 2024

Theo Viện Nghiên cứu Quốc tế về Khí hậu (IRI), dự kiến pha El Nino sẽ đạt đỉnh trong T12/23 và T1/24, sau đó tiếp tục duy trì đến ít nhất Q2/24, kéo theo thời tiết cực đoan, nắng nóng và các đợt khô hạn dài. Chúng tôi cho rằng đây sẽ là cản trở lớn nhất cho triển vọng của mảng thủy điện, tuy nhiên, chúng tôi vẫn kỳ vọng một sự cải thiện nhẹ trong nửa cuối 2024, khi pha thời tiết trung tính hơn và đây cũng là giai đoạn mùa mưa của đồng thời Hủa Na và Đắk Đrinh. Dự kiến sản lượng và doanh thu nhóm thủy điện giảm 25% svck và 32% svck trong 2023, sau đó cải thiện nhẹ lần lượt 2,7% svck và 4,7% svck trong 2024.

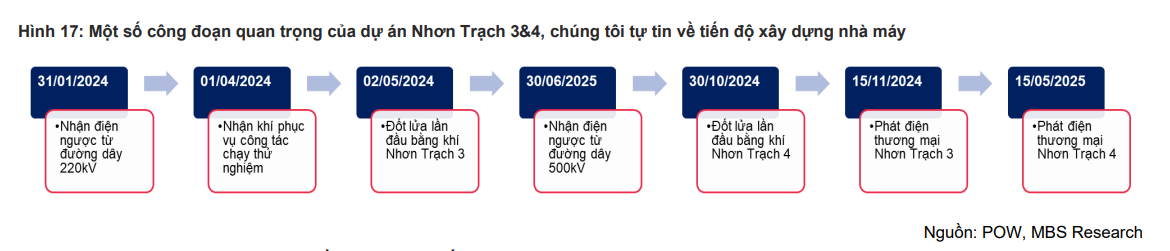

Những tín hiệu tích cực về tiến độ xây dựng Nhơn Trạch 3&4

Tính đến T10/2023, ban lãnh đạo POW chia sẻ dự án đã hoàn thành 58,8% tiến độ tổng thể EPC (chậm 7,8% sv kế hoạch ban đầu). Trong đó, ngày 16/10/2023 ghi nhận cột mốc nổi bật khi tuabin khí của Nhơn Trạch 3 đã được đưa vào bệ phóng, doanh nghiệp tự tin sẽ hoàn thành dự án đúng kế hoạch, COD NT3 trong Q4/2024 và NT4 trong Q2/2025, tương đương với dự phóng của chúng tôi.

Về công tác đàm phán PPA: Vẫn có những vướng mắc trong phương pháp tính giá điện theo khung giá khí LNG, và điều khoản cam kết bao tiên sản lượng Qc (doanh nghiệp tự tin không dưới 72%). Chúng tôi đánh giá việc song song xây dựng nhà máy và đàm phán PPA, GSA là một bước đi thể hiện sự cam đảm và tự tin của doanh nghiệp về tính khả thi của dự án, đặc biệt khi đây là dự án điện khí LNG đầu tiên tại Việt Nam, có vai trò quan trọng đảm bảo an ninh năng lượng quốc gia.

Về công tác thu xếp vốn: 1) Khoản vay nội địa VCB giá trị 4.000 tỷ đồng đã được giải ngân khoảng 700 tỷ, lãi suất năm đầu 7%, các năm sau neo theo lãi suất trung bình các ngân hàng quốc doanh +2%; 2) Khoản vay ngoại tệ từ ngân hàng Sumitomo (SMBC) giá trị 200tr USD đã được giải ngân 50tr USD trong tháng 10, lãi suất neo theo SOFR + 1,5%; 3) Khoản vay lớn nhất giá trị 500tr USD với liên danh ING và Citibank đang đi vào những vòng đàm phán cuối. Chúng tôi đánh giá đây là những khoản vay có chi phí rẻ, phần nào sẽ hỗ trợ cải thiện tỉ suất lợi nhuận của dự án này. Ngoài ra, POW có kế hoạch tăng vốn điều lệ thêm 5.000 tỷ đồng, bổ sung dòng tiền đầu tư các dự án và hiện tại đang trình lên PVN phê duyệt.

Doanh nghiệp chia sẻ dòng khí đầu tiên đưa đến LNG Thị Vải từ Shell với mức giá trung bình đang giao động khoảng 11-13USD/mmbtu, cao hơn khoảng 22- 40% so với mức giá khí nội địa đang cung cấp cho Nhơn Trạch 2 hay cụm Phú Mỹ. Mức giá này tương đương với giả định giá khí chúng tôi đang áp dụng là 11USD/mmbtu, với dự tính giá bán điện vào khoảng 2.462đ/kWh. Tuy nhiên, chúng tôi lưu ý rằng tính toán vẫn dựa trên phương pháp tính giá điện cơ sở cho các nhà máy nội địa và việc điều chỉnh giả định tính giá sau khi có chính sách giá cho LNG là điều cần thiết. Với mức giá này, áp lực huy động cho EVN trong 2 năm tới vẫn hiện hữu.

Tổng hợp dự phóng kết quả kinh doanh POW giai đoạn 2023-24