Tổng Công ty Cổ phần Bia - Rượu - Nước Giải khát Sài Gòn (SAB): Tăng trưởng khó cao trong bối cảnh nhiều thách thức

Nguồn: SSI

Dự kiến tăng trưởng nhanh nhờ tiêu dùng phục hồi và giành thêm được thị phần

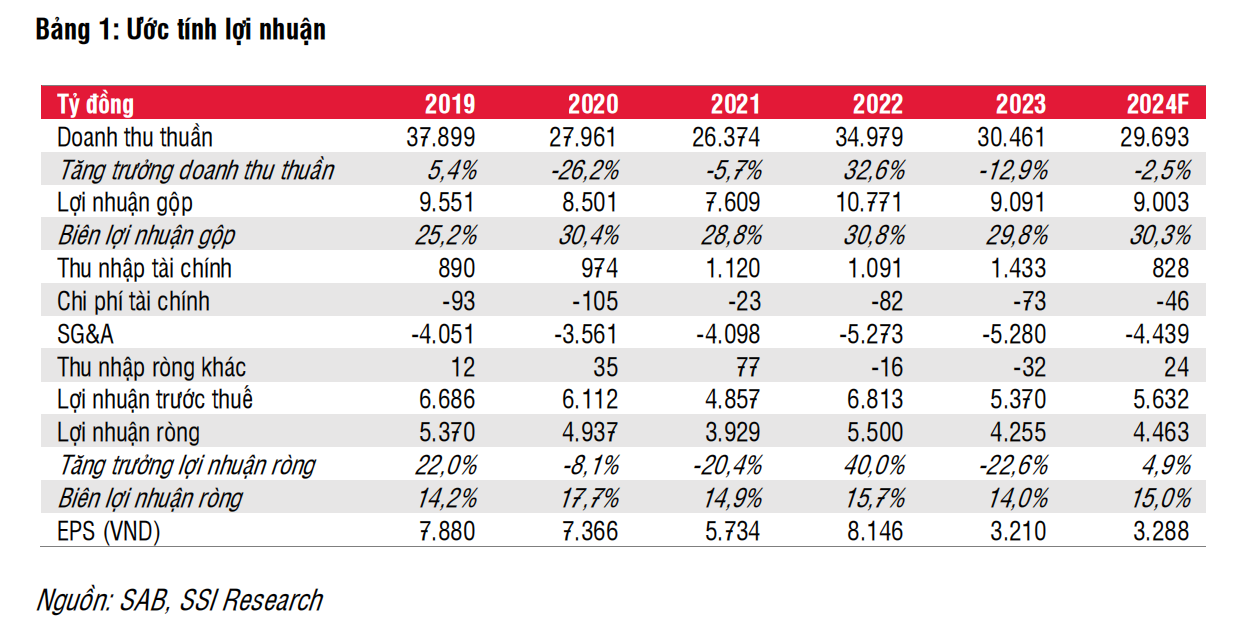

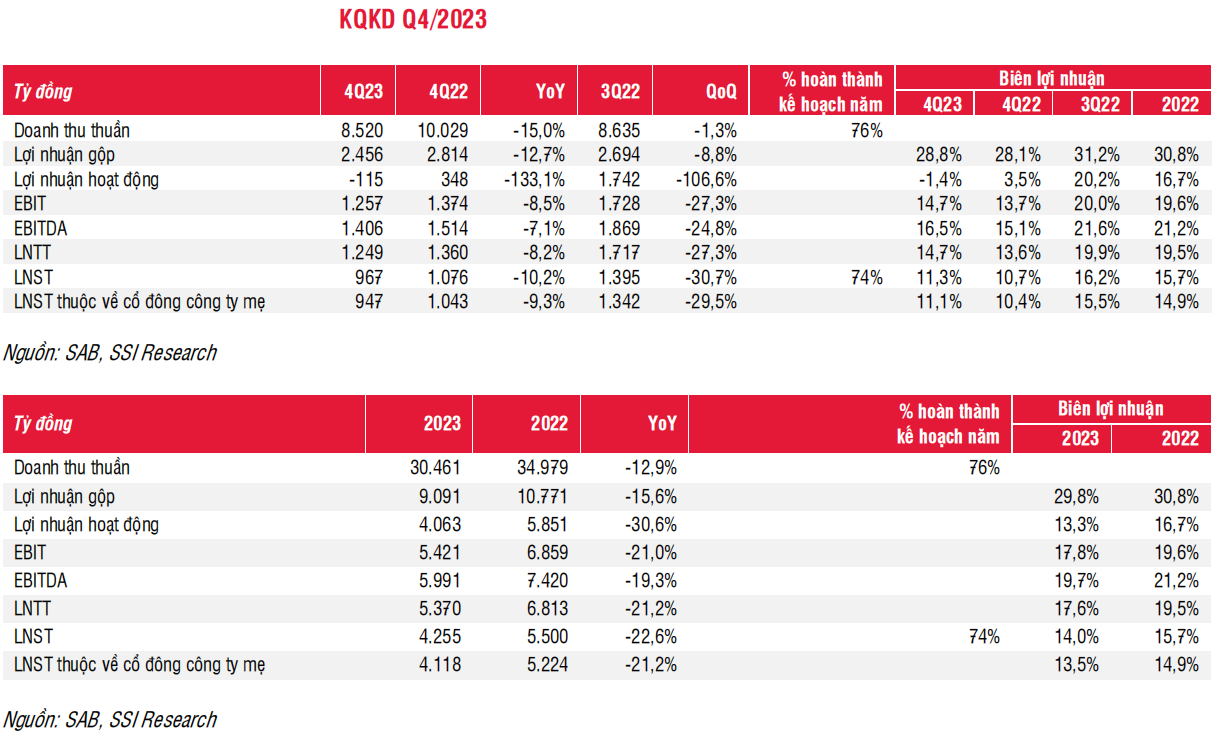

Trong năm 2023, SAB đạt doanh thu thuần 30,5 nghìn tỷ đồng (giảm 13% svck) và lợi nhuận ròng 4,3 nghìn tỷ đồng (giảm 23% svck), hoàn thành 76% và 74% kế hoạch năm 2023. Tăng trưởng lợi nhuận ròng giảm mạnh do biên lợi nhuận gộp thấp hơn trước và các chi phí lương cao hơn (được bù đắp một phần nhờ doanh thu tài chính cao hơn và chi phí bán hàng thấp hơn).

Sản lượng tiêu thụ giảm nhưng thị phần lại có sự tăng trưởng. Kinh tế suy giảm và lo ngại siết chặt quy định không uống rượu bia khi lái xe là những nguyên nhân chính khiến tiêu thụ bia giảm (chúng tôi ước tính tiêu thụ toàn ngành giảm 8-9% svck). Sản lượng năm 2023 của SAB cũng giảm, nhưng doanh thu được bù đắp một phần nhờ mức tăng giá bán trung bình (ở mức thấp một chữ số). Theo ban lãnh đạo, SAB đã tăng được thị phần ở phân khúc phổ thông và cận cao cấp.

Ban lãnh đạo lạc quan một cách thận trọng cho năm 2024. Bia vẫn là đồ uống có cồn được yêu thích và công ty đang đặt cược vào sự phục hồi kinh tế mạnh mẽ giúp mức tiêu thụ bia hồi phục. Ban lãnh đạo kỳ vọng mức tiêu thụ bình quân đầu người sẽ không giảm do người tiêu dùng sẽ tìm cách thích nghi với quy định. Theo ban lãnh đạo, việc quản lý chi phí và giá vốn tốt hơn là những động lực chính giúp tăng biên lợi nhuận gộp trong năm 2024. Giám đốc điều hành của SAB lưu ý rằng các hoạt động quảng cáo và khuyến mãi có tỷ suất sinh lời (ROI) thấp sẽ bị cắt giảm.

Chúng tôi có quan điểm thận trọng hơn về triển vọng năm 2024, với quan ngại mức tiêu thụ có thể tiếp tục bị ảnh hưởng bởi việc siết chặt vi phạm nồng độ cồn cũng như người tiêu dùng vẫn thắt chặt chi tiêu. Cho năm 2024, chúng tôi kỳ vọng doanh thu thuần và LNST sẽ lần lượt đạt 29,7 nghìn tỷ đồng (giảm 2,5% svck) và 4,5 nghìn tỷ đồng (tăng 5% svck), và lần lượt thấp hơn 9% và 11% so với ước tính trước đây của chúng tôi. Mặc dù giả định doanh thu sụt giảm nhưng chi phí hoạt động sẽ thấp hơn (nhờ cắt giảm các hoạt động quảng cáo và nguyên liệu giá vốn cao từ 2023 sẽ được sử dụng hết).

Mặt khác, chúng tôi cho rằng mức giá hiện tại đã phản ánh các tin không tốt. Bia Sài Gòn vẫn là thương hiệu thị phần cao nhất tại Việt Nam và chúng tôi kỳ vọng SAB sẽ có mức tăng trưởng tốt khi toàn ngành phục hồi. SAB đang giao dịch ở mức P/E 2024 là 18x, thấp hơn 1SD so với mức trung bình 5 năm (23x). Chúng tôi đưa ra giá mục tiêu 1 năm là 63.900 đồng/cổ phiếu (từ 76.000 đồng/cổ phiếu), dựa trên phương pháp DCF (WACC: 9,53%, tăng trưởng: 2%) và P/E mục tiêu thấp hơn là 20x (từ 23x). Với tiềm năng tăng giá là 10% so với giá hiện tại, chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu SAB.

Quan điểm ngắn hạn: Doanh thu Q1/2024 có thể có tăng trưởng (nhờ doanh thu Tết 2024 không bị chia sẻ cho tháng 12/2023), nhưng chi phí quảng cáo & khuyến mại cao hơn dành cho các chương trình khuyến mãi trong dịp Tết có thể làm giảm mức tăng trưởng lợi nhuận.

Quan điểm dài hạn: Tăng trưởng của SAB có thể sẽ giảm tốc do quy định nồng độ cồn. Chúng tôi hạ tốc độ tăng trưởng kép (CAGR) giai đoạn 2024-2027 đối với doanh thu từ 6,7% xuống 3,5% và đối với lợi nhuận ròng từ 8,8% xuống 4,6%.

Rủi ro tăng/giảm đối với khuyến nghị: Chi phí nguyên vật liệu thấp/cao hơn dự kiến; tăng trưởng sản lượng tiêu thụ cao hơn/thấp hơn dự kiến hoặc tăng/giảm thị phần.