Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC): Khuyến nghị khả quan dành cho cổ phiếu KBC

Nguồn: MBS

- Q1/24, KBC ghi nhận lỗ 86 tỷ đồng do không ghi nhận doanh thu mảng cho thuê đất KCN; \

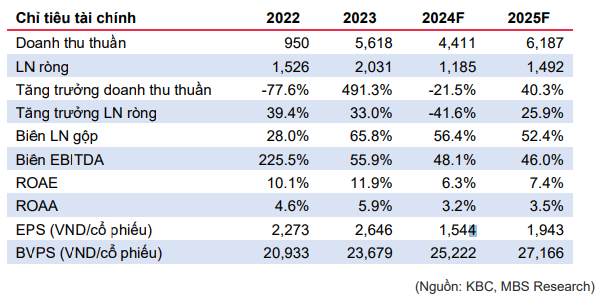

- Chúng tôi dự báo LN ròng sẽ giảm 42% svck trong năm 2024 do ghi nhận doanh thu KCN giảm, tuy nhiên LN ròng sẽ tăng 26% svck vào năm 2025 với sự đóng góp của KCN Tràng Duệ 3;

- Chúng tôi khuyến nghị KHẢ QUAN đối với KBC với giá mục tiêu 39,200 đ/CP.

Q1/24 ghi nhận lỗ ròng do không ghi nhận doanh thu cho thuê đất KCN

KQKD Q1/24 của KBC không khả quan khi doanh thu đạt 152 tỷ đồng (-93% svck) và lỗ ròng 86 tỷ đồng. Nguyên nhân do công ty không ghi nhận doanh thu cho thuê đất KCN. Công ty còn khoảng 30 ha diện tích đất ký MOU từ năm 2023, phần diện tích này sẽ được bàn giao trong năm nay. Doanh thu mảng BĐS đạt 15 tỷ đồng (-30% svck), ghi nhận từ dự án Tràng Duệ và NOXH Nếnh.

Chúng tôi dự phóng LN ròng năm 2024 giảm 42% svck, sau đó tăng trưởng 26% svck vào năm 2025 nhờ đóng góp từ KCN Tràng Duệ 3

Năm 2024-25, chúng tôi kỳ vọng mảng cho thuê đất KCN tích cực nhờ dòng vốn FDI, qua đó giúp diện tích cho thuê đất KCN đạt 80 ha/130 ha, doanh thu đạt 3,209 tỷ đồng (-39% svck)/4,807 tỷ đồng (+50% svck). Mảng BĐS sẽ có sự tăng trưởng tốt nhờ dự án NOXH Tràng Duệ và Nếnh đang dần hoàn thiện, dự kiến đưa vào kinh doanh trong năm nay. Chúng tôi ước doanh thu mảng BĐS năm 2024-25 đạt 637 tỷ đồng (+508% svck)/778 tỷ đồng (+22% svck). Tổng hợp lại, chúng tôi dự báo doanh thu KBC có thể đạt 4,411 tỷ đồng (-21% svck)/6,187 tỷ đồng (+40% svck), lợi nhuận ròng ước đạt 1,185 tỷ đồng (-42% svck)/1,492 tỷ đồng (+26% svck) trong năm 2024-25. Dự phóng KQKD 2024 của chúng tôi dựa trên cơ sở thận trọng khi xem xét đến khả năng dự án Tràng Duệ 3 chậm tiến độ, không ghi nhận doanh thu trong năm nay mà phải đợi sang năm 2025.

Khuyến nghị KHẢ QUAN với giá mục tiêu là 39,200 đồng/CP

Chúng tôi khuyến nghị KHẢ QUAN cho cổ phiếu KBC với định giá là 39,200 đồng/CP dựa trên phương pháp SOTP. Luận điểm đầu tư: (1) Triển vọng ngành BĐS KCN khởi sắc khi thu hút FDI sẽ tích cực hơn sau khi Việt Nam tăng cường hợp tác với Mỹ, Nhật Bản và Hàn Quốc (2) Quỹ đất thương phẩm còn lại lớn đảm bảo phát triển dài hạn (3) Dự án Tràng Duệ 3 và Tràng Cát đang được đẩy nhanh tiến độ để sớm đưa vào kinh doanh (4) Tình hình tài chính lành mạnh hơn sau khi thanh toán hết trái phiếu trước hạn.