Tổng CTCP Bảo hiểm Quân đội (MIG): Q3 kém tích cực nhưng Q4 nhiều khả năng sẽ khởi sắc

Nguồn: HSC

Q3 kém tích cực nhưng Q4 nhiều khả năng sẽ khởi sắc

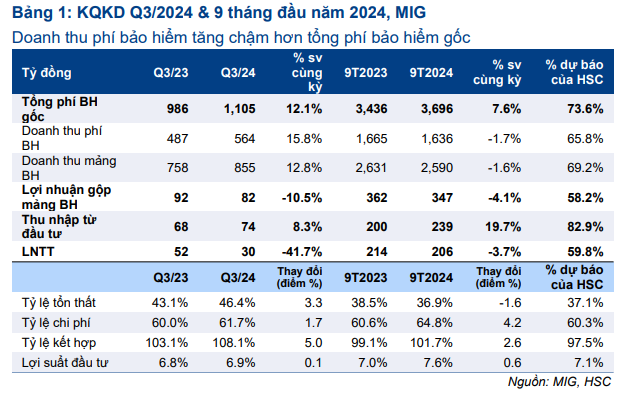

- LNTT Q3/2024 giảm 41,7% xuống 30 tỷ đồng, từ đó LNTT 9 tháng đầu năm 2024 giảm 3,7% xuống 206 tỷ đồng, bằng 59,8% dự báo năm 2024. Trong Q3, Công ty chưa ghi nhận doanh thu như kỳ vọng (nhiều khả năng ghi nhận vào Q4), từ đó làm kết quả Q3 thấp hơn dự báo của chúng tôi.

- Ảnh hưởng của cơn bão Yagi trong quý không nghiêm trọng như dự báo của HSC trong khi thu nhập đầu tư cao hơn một chút so với dự báo nhờ nền tài sản và lợi nhuận từ trái phiếu và quỹ đầu tư. Điều này giúp củng cố triển vọng Q4/2024 và dự báo cả năm của chúng tôi.

- Sau khi giá cổ phiếu giảm 22% trong 3 tháng qua, MIG đang giao dịch với P/B trượt dự phóng 1 năm là 1,3 lần, sát bình quân quá khứ. Chúng tôi đánh giá mức định giá này tương đối hấp dẫn nhờ triển vọng tích cực. HSC duy trì khuyến nghị Tăng tỷ trọng và giá mục tiêu là 17.900đ.

Sự kiện: Công bố KQKD Q3/2024 vào ngày 18/10/2024

LNTT Q3/2024 đạt 30 tỷ đồng, giảm 41,7% so với cùng kỳ. Tính chung 9 tháng đầu năm 2024, LNTT đạt 206 tỷ đồng, giảm 3,7% so với cùng kỳ và chỉ bằng 59,8% dự báo cả năm của chúng tôi. Mặc dù kết quả tổng thể kém tích cực, HSC tin rằng nguồn nhân chủ yếu là do việc trì hoãn ghi nhận doanh thu trong Q3. Chúng tôi kỳ vọng khoản doanh thu này sẽ ghi nhận vào Q4. Trong khi đó, tác động của bão Yagi không nghiêm trọng như dự báo của chúng tôi và lãi đầu tư vượt kỳ vọng của chúng tôi.

Tổng phí gốc tăng nhưng doanh thu chưa tăng tương xứng

Trong Q3/2024, tổng phí bảo hiểm gốc tăng 12,1% so với cùng kỳ đạt 1.105 tỷ đồng, cao hơn đáng kể so với tăng trưởng Q1 và Q2 (khoảng 5-6%) và cao hơn một chút so với dự báo của chúng tôi ở mức 7%. Tính chung 9 tháng đầu năm 2024, tổng phí bảo hiểm gốc đạt 3.696 tỷ đồng, tăng 7,6% so với cùng kỳ, trong đó các sản phẩm sức khỏe là động lực tăng trưởng chính. Sản phẩm bảo hiểm xe cơ giới cũng hồi phục, tăng 16,4% so với cùng kỳ sau khi giảm 11,2% trong 6 tháng đầu năm 2024, sớm hơn so với kỳ vọng của chúng tôi.

Mặc dù tổng phí bảo hiểm gốc tăng lên, doanh thu phí bảo hiểm 9 tháng đầu năm 2024 giảm 1,7% so với cùng kỳ. Chúng tôi tin rằng điều này là do thời điểm hạch toán doanh thu, bởi doanh thu phí bảo hiểm tăng đã chậm hơn so với phí bảo hiểm giữ lại trong 3 quý liên tiếp, điều này làm tăng hệ số chi phí của MIG do mẫu số giảm xuống (mẫu số là doanh thu phí bảo hiểm). Do thời gian có hiệu lực của sản phẩm bảo hiểm phi nhân thọ thường kéo dài 1 năm, chúng tôi cho rằng MIG sẽ ghi nhận đáng kể doanh thu mảng bảo hiểm vào Q4/2024.

Tác động của bão Yagi không nghiêm trọng như dự báo

Trong khi tổn thất gộp Q3/2024 (tổng chi phí dự phòng và chi phí bồi thường trước khi thu hồi nhượng tái bảo hiểm) cao hơn dự báo của chúng tôi (836 tỷ đồng so với 614 tỷ đồng), tổn thất thuần lại (sau khi bao gồm thu hồi nhượng tái bảo hiểm) thấp hơn so với dự báo của chúng tôi (261 tỷ đồng so với 304 tỷ đồng) do tỷ lệ thu hồi nhượng tái bảo hiểm cao hơn dự báo. Điều này cho thấy tác động của bão Yagi lên chi phí của MIG thấp hơn so với dự báo của chúng tôi. Tỷ lệ chi trả bồi thường thấp hơn so với dự báo nhiều khả năng do các yêu cầu bồi thường liên quan đến bão Yagi chưa được hoàn tất xử lý. Từ đó, tài sản đầu tư cao hơn 5% so với dự báo của chúng tôi.

Lưu ý rằng ước tính thiệt hại và quy trình yêu cầu bồi thường sẽ mất một vài quý để hoàn thành. Do đó, rủi ro liên quan đến bão Yagi vẫn hiện hữu và chi phí bồi thường liên quan đến cơn bão này được dự báo sẽ bắt đầu tăng lên từ Q4/2024, từ đó làm giảm nguồn vốn khả dụng cho hoạt động đầu tư.

Thu nhập đầu tư cao hơn một chút so với dự báo

Nhờ tài sản đầu tư cao hơn dự báo như đã phân tích ở trên, cùng với lợi suất đầu tư cao hơn một chút so với kỳ vọng của chúng tôi, thu nhập đầu tư Q3/2024 đạt 74 tỷ đồng, tăng 8,3% so với cùng kỳ và cao hơn 34% so với dự báo của chúng tôi. Lợi suất bình quân đạt 6,9%, giảm 94 điểm cơ bản so với quý trước.

Lãi mua bán trái phiếu 9 tỷ đồng là một khoản đáng chú ý trong thu nhập đầu tư Q3/2024. Chúng tôi cho rằng khoản thu nhập này đến từ lãi bán trái phiếu của NVL (Giảm tỷ trọng, giá mục tiêu 8.700đ). Lãi từ khoản ủy thác đầu tư nhiều khả năng vượt dự báo của chúng tôi trong khi lợi suất tiền gửi giảm xuống đúng như dự báo.

Duy trì khuyến nghị Tăng tỷ trọng và giá mục tiêu là 17.900đ

Mặc dù kết quả Q3/2024 kém tích cực, chúng tôi vẫn duy trì khuyến nghị, giá mục tiêu và dự báo cả năm do chúng tôi dự đoán Công ty sẽ ghi nhận đáng kể doanh thu phí bảo hiểm vào Q4/2024. Các yếu tố khác bao gồm tác động của bão Yagi và thu nhập đầu tư, đều vượt dự báo của chúng tôi, bù đắp cho rủi ro trong việc ghi nhận doanh thu trong Q4. MIG đang giao dịch với P/B trượt dự phóng 1 năm là 1,3 lần, sát bình quân quá khứ - chúng tôi cho rằng đây là mức định giá hấp dẫn.