Tổng CTCP Bia - Rượu - Nước giải khát Việt Nam (SAB): Lợi nhuận thuần giảm 30% trong Q2, thấp hơn một chút so với dự báo

Nguồn: HSC

Lợi nhuận thuần giảm 30% trong Q2, thấp hơn một chút so với dự báo

Tóm tắt

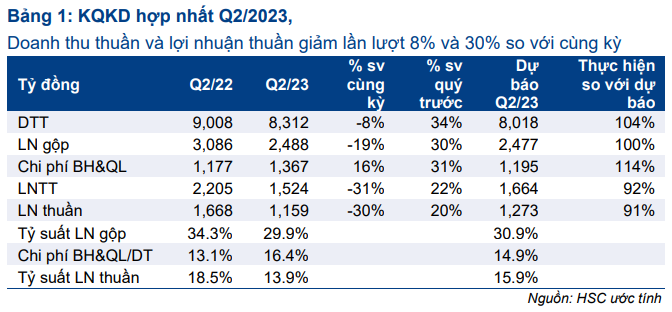

- KQKD Q2/2023 của SAB kém tích cực với doanh thu thuần giảm 8% xuống 8.312 tỷ đồng, sát với dự báo của chúng tôi là 8.018 tỷ đồng. Trong khi đó, lợi nhuận thuần giảm 30% xuống 1.159 tỷ đồng, thấp hơn 9% so với dự báo của chúng tôi là 1.273 tỷ đồng.

- Sản lượng tiêu thụ giảm đúng như dự báo do niềm tin tiêu dùng yếu, việc triển khai chặt chẽ hơn Nghị định 100 về uống rượu bia khi lái xe và mức nền cao cùng kỳ năm ngoái. Trong khi đó, tỷ suất lợi nhuận giảm do chi phí đầu vào tăng và việc đẩy mạnh chi tiêu quảng cáo và khuyến mãi.

- HSC duy trì khuyến nghị Tăng tỷ trọng với giá mục tiêu theo phương pháp DCF là 175.900đ.

Sự kiện: Công bố KQKD Q2/2023

KQKD Q2/2023 của SAB kém tích cực và thấp hơn một chút so với dự báo của chúng tôi. Doanh thu thuần giảm 8% so với cùng kỳ xuống 8.312 tỷ đồng, sát với dự báo của chúng tôi là 8.018 tỷ đồng. Trong khi đó, lợi nhuận thuần giảm 30% so với cùng kỳ xuống 1.159 tỷ đồng, thấp hơn 9% so với dự báo của chúng tôi.

Trong 6 tháng đầu năm 2023, doanh thu thuần giảm 11% so với cùng kỳ xuống 14.526 tỷ đồng, đạt 46% dự báo cả năm 2023 của chúng tôi trong khi lợi nhuận thuần giảm 25% so với cùng kỳ xuống 2.217 tỷ đồng, đạt 44% dự báo cả năm của chúng tôi.

Sản lượng tiêu thụ yếu như dự báo

Trong Q2/2023, doanh thu thuần là 8.312 tỷ đồng, giảm 8% so với cùng kỳ. Trong đó, doanh thu mảng bia giảm 9% so với cùng kỳ xuống 7.346 tỷ đồng, đóng góp 88% doanh thu thuần. Chúng tôi ước tính sản lượng tiêu thụ giảm 11% trong quý do (1) nhu cầu tiêu dùng yếu, (2) việc triển khai chặt chẽ hơn Nghị định 100 về uống rượu bia khi lái xe và (3) mức nền cao cùng kỳ năm ngoái. Lưu ý, sản lượng tiêu thụ Q2/2022 tăng mạnh 19% nhờ sự hồi phục của kênh bán hàng tại chỗ sau khi mở cửa trở lại.

Sản lượng tiêu thụ của SAB sụt giảm tương tự như diễn biến của ngành. Trong Q2/2023, sản lượng sản xuất bia của Việt Nam giảm 5% so với cùng kỳ xuống 1.177 triệu lít do 3 nguyên nhân trên.

Tỷ suất lợi nhuận giảm do chi phí đầu vào và chi phí quảng cáo & khuyến mãi cao

Tỷ suất lợi nhuận gộp giảm xuống 29,9% trong Q2/2023 (so với 34,3% trong Q2/2022) do chi phí đầu vào tăng. Trong khi đó, SAB chưa hoàn thành thương vụ sát nhập công ty liên kết Sabibeco. Nói cách khác, SAB chưa thể hợp nhất Sabibeco vào BCTC, thương vụ sẽ giúp cải thiện tỷ suất lợi nhuận gộp của Công ty.

Đối với chi phí đầu vào, chúng tôi ước tính giá malt của SAB sẽ tăng 77% so với cùng kỳ và giá hoa bia sẽ tăng 10% so với cùng kỳ trong năm 2023, tương đương giá vốn tăng 7,1% so với cùng kỳ. Chúng tôi cũng kỳ vọng việc hợp nhất và mua nhiều thành phẩm hơn từ các công ty con sẽ giảm 7,3% giá vốn trên mỗi lít bia. Từ đó, chúng tôi dự báo tỷ suất lợi nhuận gộp Q2/2023 sẽ là 30,9%, trong khi tỷ suất lợi nhuận gộp thực tế là 29,9%, thấp hơn so với dự báo của chúng tôi.

Mặc dù doanh thu sụt giảm, chi phí bán hàng và khuyến mãi tăng 6% so với cùng kỳ lên 742 tỷ đồng trong Q2/2023. Do tỷ suất lợi nhuận gộp giảm và tỷ lệ chi phí bán hàng & quản lý/doanh thu tăng, tỷ suất lợi nhuận thuần giảm xuống 13,9% (so với 18,5% trong Q2/2022).

HSC duy trì khuyến nghị Tăng tỷ trọng, giá mục tiêu và dự báo

Do niềm tin tiêu dùng thấp, triển khai chặt chẽ quy định về uống rượu bia khi lái xe và mức nền cao cùng kỳ năm ngoái, chúng tôi dự báo lợi nhuận thuần của SAB sẽ giảm 8% trong năm 2023. Tuy nhiên, chúng tôi kỳ vọng lợi nhuận thuần sẽ phục hồi trong năm 2024-2025 nhờ sản lượng tiêu thụ bia cải thiện, sự hồi phục chung của nền kinh tế và tỷ suất lợi nhuận cải thiện. HSC duy trì khuyến nghị Tăng tỷ trọng với giá mục tiêu là 175.900đ, tiềm năng tăng giá là 11%.