Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS): Ban lãnh đạo nhận thấy tiềm năng lớn cho điện gió ngoài khơi

Nguồn: VCSC

Ban lãnh đạo nhận thấy tiềm năng lớn cho điện gió ngoài khơi

- Chúng tôi giữ nguyên giá mục tiêu cho Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) ở mức 33.000 đồng/cổ phiếu và duy trì khuyến nghị MUA.

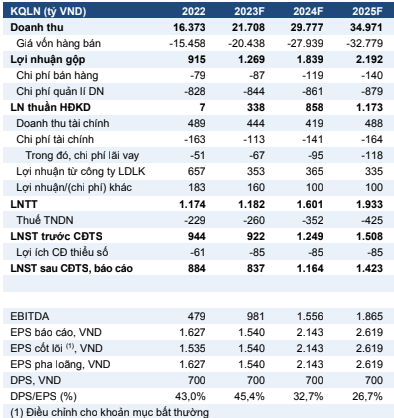

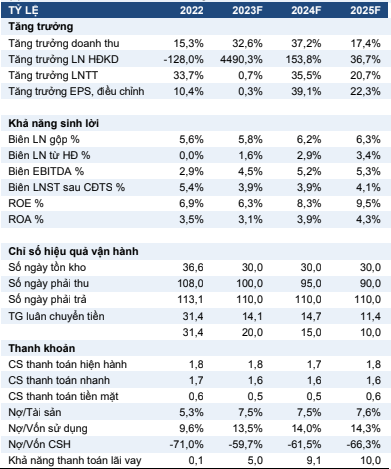

- PVS công bố LNST sau lợi ích CĐTS cốt lõi quý 1/2023 tăng 27% YoY đạt 214 tỷ đồng, chủ yếu nhờ biên lợi nhuận gộp của mảng cơ khí & xây dựng (M&C) cải thiện đạt 3,3% và lợi nhuận ổn định từ các liên doanh kho nổi (liên doanh FSO/FPSO). Doanh thu và LNST sau lợi ích CĐTS báo cáo quý 1/2023 lần lượt đạt 17% và 26% dự báo cả năm và phù hợp với kỳ vọng của chúng tôi.

- Chúng tôi lưu ý rằng 157 tỷ đồng lợi nhuận từ các liên doanh FSO/FPSO trong quý 1/2023 đã hoàn thành 45% dự báo cả năm của chúng tôi. Vì quá trình đàm phán hợp đồng cho FPSO Ruby II đang diễn ra, chúng tôi nhận thấy rủi ro điều chỉnh hồi tố nếu giá thuê ngày ký kết thấp hơn giá thuê ngày hiện tại là 92.500 USD. Chúng tôi thận trọng dự báo giá thuê ngày của FPSO Ruby II ở mức 40.000 USD vào năm 2023.

- Chúng tôi duy trì dự phóng LNST trong suốt giai đoạn dự báo. Chúng tôi dự báo LNST sau lợi ích CĐTS cốt lõi sẽ tương đối ổn định vào năm 2023 do chúng tôi kỳ vọng lợi nhuận gộp từ mảng M&C sẽ tăng gấp đôi và bù đắp cho lợi nhuận giảm ~50% YoY từ các liên doanh FSO/FPSO.

- Chúng tôi dự báo tốc độ tăng trưởng kép (CAGR) EPS cốt lõi đạt 19% trong giai đoạn 2022- 2025, được hỗ trợ bởi dự báo backlog M&C giai đoạn 2023-2030 đạt ~5,5 tỷ USD và lợi nhuận ổn định từ các liên doanh FSO/FPSO.

- Định giá của PVS có vẻ hấp dẫn với P/E năm 2023 là 16,8 lần và PEG 3 năm là 0,8.

- Yếu tố hỗ trợ: Hoàn tất hợp đồng FPSO Ruby II; tiến độ của dự án Lô B nhanh hơn dự kiến; hợp đồng M&C điện gió ngoài khơi khác ngoài Đài Loan và Việt Nam; đầu tư trang trại điện gió ngoài khơi của PVS.

- Rủi ro: Tiến độ/công bố dự án M&C chậm hơn dự kiến.

Ban lãnh đạo nhận thấy tiềm năng lớn về cơ hội việc làm trong lĩnh vực năng lượng tái tạo ngoài khơi. Theo Tập đoàn Năng lượng Toàn cầu Westwood, có 179 GW công suất của các dự án điện gió ngoài khơi sẽ được phê duyệt đầu tư trên toàn cầu trong giai đoạn 2022-2026. Tổng vốn đầu tư ước tính là 420 tỷ USD, chủ yếu ở Trung Quốc (28%), Châu Âu (không bao gồm Vương quốc Anh) (24%) và Châu Á (không bao gồm Trung Quốc) (15%). Dựa trên dữ liệu này, chúng tôi ước tính các hợp đồng M&C điện gió ngoài khơi tại Châu Á (không bao gồm Trung Quốc) trị giá khoảng 25 tỷ USD, trong đó Đài Loan và Việt Nam chiếm 11 tỷ USD.

PVS có tiềm năng giành được hợp đồng M&C điện gió ngoài khơi trị giá khoảng 4,5 tỷ USD trong giai đoạn 2023-2030 — chúng tôi đưa khoảng 60% giá trị của hợp đồng tiềm năng này vào trong dự báo. Như đã đề cập, chúng tôi dự báo quy mô thị trường của các hợp đồng M&C điện gió ngoài khơi tại Đài Loan và Việt Nam là 11 tỷ USD. Chúng tôi cho rằng PVS có tiềm năng giành được khoảng 30%/50% thị phần lần lượt tại Đài Loan và Việt Nam. Điều này tương ứng tổng giá trị hợp đồng là 4,5 tỷ USD trong giai đoạn 2023-2030. Chúng tôi thận trọng đưa khoảng 60% giá trị của hợp đồng tiềm năng này vào dự báo, bao gồm 1,7 tỷ USD cho giai đoạn 2023-2027 và 1,0 tỷ USD cho giai đoạn 2028-2030.