Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS): Tiến trình chuyển đổi sang năng lượng tái tạo

Nguồn: VCSC

Tiến trình chuyển đổi sang năng lượng tái tạo

Công ty đã tổ chức cuộc họp với chuyên viên phân tích để cập nhật kết quả kinh doanh Q1/2023 cũng như các chiến lược chính của công ty trong thời gian tới. Chúng tôi tóm lược một số điểm chính cùng với một số bình luận như sau:

Điểm chính tại cuộc họp

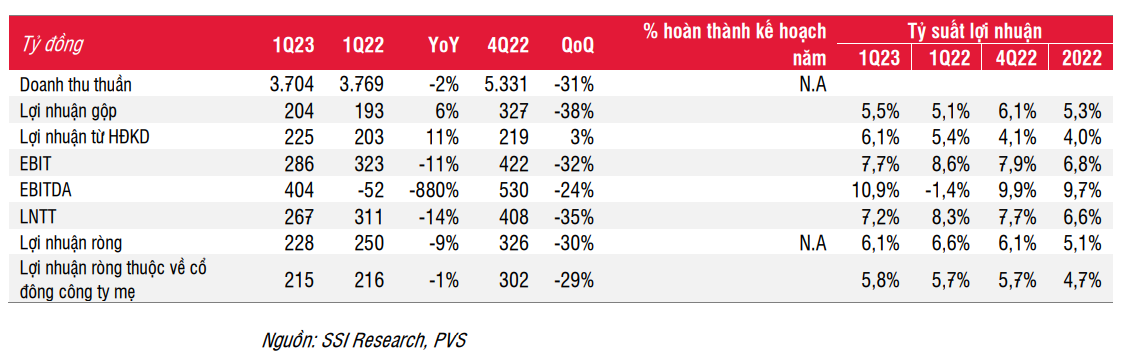

- Về kết quả kinh doanh Q1/2023, công ty đạt 3,8 nghìn tỷ đồng doanh thu hợp nhất (đi ngang svck) và 266 tỷ đồng lợi nhuận trước thuế hợp nhất (-14% svck). Nếu loại trừ khoản lãi bất thường từ việc thanh lý tài sản trong Q1/2022, tăng trưởng lợi nhuận cốt lõi đạt 5% svck trong Q1/2023. Các mảng hoạt động cải thiện chính bao gồm M&C, FPSO và tàu chuyên dụng, trong khi các cảng và cơ sở cung ứng ghi nhận kết quả đi lùi so với Q1/2022.

Nhận định: LNTT Q1/2023 đạt 266 tỷ đồng phù hợp với ước tính của chúng tôi cho LNTT năm 2023 là 1,04 nghìn tỷ đồng (-4% svck) như chúng tôi đã đề cập trong báo cáo trước (link) . M&C cải thiện nhờ tỷ suất lợi nhuận gộp cao hơn (3,3% so với 1,7% trong Q1/2022), đây là một dấu hiệu tích cực. Mặt khác, dòng doanh thu từ mảng cảng yếu đi, điều này có thể là do cảng container của công ty tại Hải Phòng bị sụt giảm sản lượng do nhu cầu bên ngoài và hoạt động xuất nhập khẩu yếu hơn.

- Về Block B: Công ty đã đấu thầu xong các hạng mục chính của dự án và đang chờ chủ đầu tư xét thầu cũng như chờ Chính phủ phê duyệt quyết định đầu tư cuối cùng của dự án. Ban lãnh đạo cũng cho biết Block B là dự án có quy mô hàng tỷ USD nên đây sẽ là một trong những dự án trọng điểm cho mảng M&C của công ty trong thời gian tới. Ban lãnh đạo cũng nhận định, khí tự nhiên vẫn là nguồn điện chủ lực của Việt Nam trong thời gian tới do tính chất thiếu ổn định của các nguồn năng lượng tái tạo cũng như giá nguồn LNG cao, trong khi các nguồn điện than đang giảm dần theo cam kết về bảo vệ môi trường.

Nhận định: Chúng tôi đồng ý về quan điểm điện khí tự nhiên sẽ trở thành một trong những nguồn điện cơ bản quan trọng cùng với thủy điện và điện LNG trong dài hạn, như đã nêu trong Quy hoạch Phát triển Điện VIII vừa được phê duyệt vào tuần trước. Hơn nữa, PDP VIII cũng nhấn mạnh tầm quan trọng của việc phát triển các nguồn năng lượng trong nước để đảm bảo an ninh năng lượng quốc gia. Điều này sẽ tạo thêm động lực cho Chính phủ để kịp thời hạn khai thác dòng khí đầu tiên vào năm 2026. Theo đó, chúng tôi duy trì giả định hiện tại rằng quyết định đầu tư cuối cùng của Block B có thể được phê duyệt vào năm 2023 và có thể khởi công xây dựng vào năm 2024. Chúng tôi giả định PVS có thể giành được 900 triệu USD giá trị EPC trong giai đoạn 2024-2027 của dự án này.

- Điện gió ngoài khơi như một hướng kinh doanh mới: Ban lãnh đạo cho biết điện gió ngoài khơi sẽ là một hướng phát triển chiến lược mới của công ty bên cạnh các hoạt động dầu khí truyền thống, điều này cũng đã được nêu trong các nhận xét trước đây của chúng tôi về công ty. Mới đây, công ty đã ký hợp đồng xây dựng 33 chân đế điện gió ngoài khơi cho Orsted, công ty hàng đầu của Đan Mạch về năng lượng tái tạo cho dự án tại Đài Loan, với tổng khối lượng EPC là 70 nghìn tấn thép (chúng tôi dự kiến giá trị hợp đồng là 300 triệu USD). Hợp đồng EPC dự kiến sẽ hoàn thành và bàn giao vào cuối năm 2025.

Công ty kỳ vọng thị trường Việt Nam và khu vực sẽ giảm lượng khí thải carbon, điều này sẽ dẫn đến nhu cầu cao hơn đối với việc xây dựng các trang trại gió ngoài khơi, gần như hoàn toàn phù hợp với chuyên môn hiện tại của PVS. Do đó, công ty sẽ đầu tư để mở rộng năng lực trong lĩnh vực kinh doanh này trong thời gian tới (tổng vốn đầu tư 1,8 nghìn tỷ đồng vào năm 2023 cho cả điện gió và dầu khí). Ngoài ra, PVS mong muốn hợp tác với các công ty khác để xây dựng hệ thống chuỗi cung ứng trong lĩnh vực kinh doanh trang trại điện gió ngoài khơi tại Việt Nam, nhằm phục vụ cho các dự án lớn hơn trong thời gian tới. Trong dài hạn, PVS có thể tham gia kinh doanh, trực tiếp với tư cách là nhà đầu tư.

- Về tỷ suất lợi nhuận, ban lãnh đạo kỳ vọng dự án trang trại điện gió sẽ nhận được tỷ suất lợi nhuận thấp hơn so với dầu khí truyền thống, nhưng do quy mô lớn nên lợi nhuận tính theo số tuyệt đối vẫn ở mức tích cực.

Nhận định: Chúng tôi đồng ý với quan điểm của ban lãnh đạo về các cơ hội trong hoạt động kinh doanh điện gió ngoài khơi của PVS, như giả định của chúng tôi về giá trị EPC của trang trại điện gió ngoài khơi trong ước tính hiện tại cho giai đoạn 2023-2026 (backlog mỗi năm là 100-200 triệu USD tại trang trại điện gió). Khả năng sinh lời có thể thấp, nhưng có thể được cải thiện theo thời gian ở quy mô lớn hơn và chuyên môn tốt hơn. Chúng tôi tin rằng cam kết giảm khí thải của Việt Nam và các nước trên thế giới sẽ tiếp tục chuyển dịch đầu tư từ dầu khí truyền thống sang các nguồn năng lượng xanh và tái tạo, do đó mang đến những cơ hội mới cho PVS. Tuy nhiên, chúng tôi vẫn cho rằng dự án dầu khí truyền thống sẽ tiếp tục là nguồn thu nhập chính cho PVS trong thời gian tới, đặc biệt nếu các đại dự án như Block B có thể được khởi động. Vì vậy, chúng tôi sẽ tiếp tục theo dõi sát sao tiến trình của cả hai mảng hoạt động này.

Luận điểm đầu tư

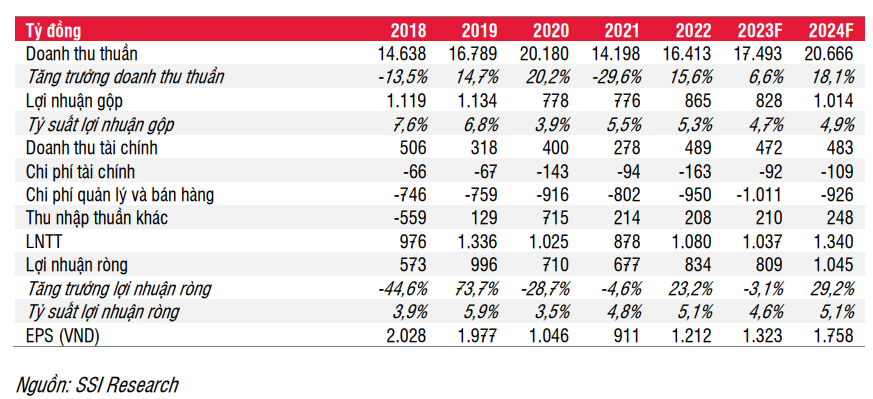

Chúng tôi giữ nguyên các ước tính và giả định hiện tại cho PVS trong giai đoạn 2023-2024 như đã đề cập trong báo cáo trước. Cụ thể:

- Tổng backlog giả định trong giai đoạn 2023-2025 là 1,41 tỷ USD, tăng hơn 21% so với giai đoạn 2020-2022.

- Doanh thu tăng 7% so với cùng kỳ trong năm 2023, trước khi tăng 18% so với cùng kỳ trong năm 2024 nhờ đóng góp từ doanh thu EPC và FPSO cao hơn.

- Tăng trưởng LNST có thể đi ngang trong năm 2023, trước khi tăng 29% so với cùng kỳ trong năm 2024 do biên lợi nhuận EPC cao hơn, giá cho thuê đối với hai FPSO cao hơn và backlog từ dự án Block B tăng cao hơn.

Chúng tôi sẽ tiếp tục theo dõi tiến độ ký kết các hợp đồng mới trong thời gian tới của PVS. Chúng tôi chuyển cơ sở định giá đến cuối năm 2024 và đưa ra giá mục tiêu 1 năm là 33.000 đồng/cổ phiếu (từ 30.000 đồng/cp) và duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu.

Trong ngắn hạn, yếu tố hỗ trợ tăng giá có thể đến từ bất kỳ diễn biến mới nào liên quan đến Block B có thể tạo đà cho Chính phủ phê duyệt và từ tin tức về việc ký kết hợp đồng EPC tiếp theo đối với các dự án điện gió ngoài khơi.

Rủi ro giảm đối với khuyến nghị có thể đến từ việc dự án trọng điểm như Block B diễn ra không đúng tiến độ và hoạt động E&P trong nước tiếp tục diễn ra ở mức thấp.