Triển vọng ngành Cảng & Vận tải biển 2024: Từng bước phục hồi

Nguồn: ORS

Từng bước phục hồi

1. Thị trường toàn cầu: Sản lượng hàng container chuyển biến tích cực, giá cước vận tải biển sẽ khó giảm sâu trong năm tới

1.1. Sản lượng hàng container có chuyển biến tích cực

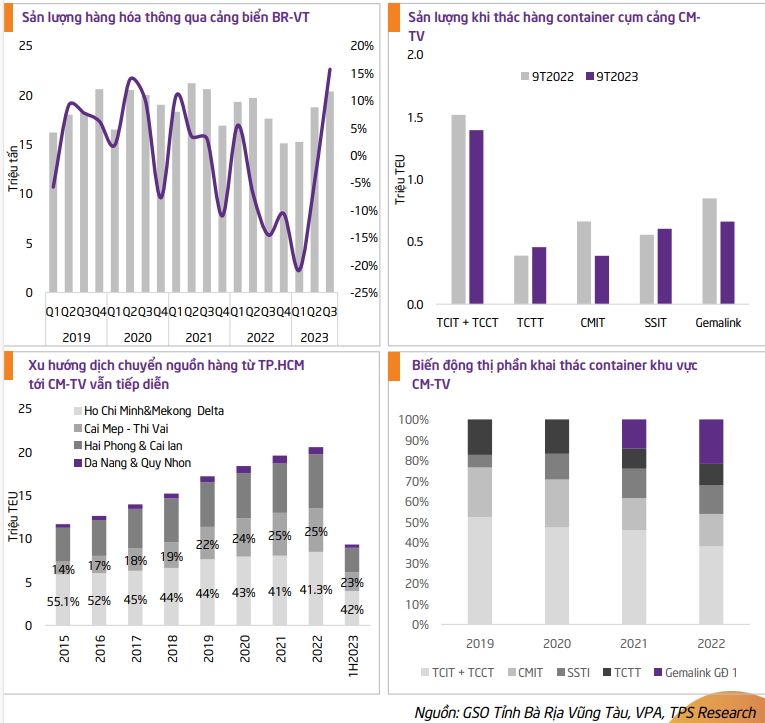

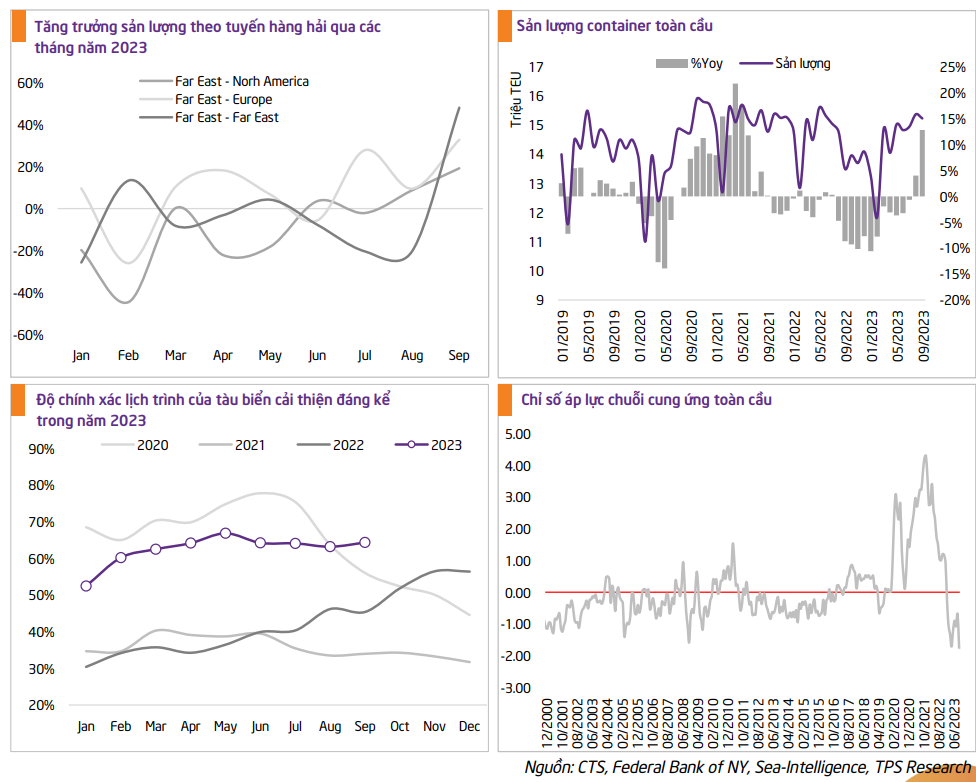

Ngành cảng và vận tải biển trải qua một năm với nhiều biến cố, những tác động tiêu cực đến tăng trưởng của ngành như (1) lạm phát cao, (2) xu hướng tăng lãi suất của các NHTW, (3) xung đột địa chính trị tiếp tục kéo dài sang năm 2023, những điều này đã khiến nhu cầu tiêu thụ toàn cầu sụt giảm mạnh mẽ. Sản lượng hàng container qua cảng toàn cầu liên tục tăng trưởng âm trong nửa đầu năm 2023 dù giá cước và áp lực đến chuỗi cung ứng đã giảm đáng kể so với mức đỉnh. Tuy nhiên, hoạt động khai thác cảng đã ghi nhận những tín hiệu đảo chiều từ Q3/2023 sau khi tốc độ tăng trưởng tạo đáy từ đầu năm:

- Theo Container Statistics, tổng sản lượng hàng hoá container qua các cảng toàn cầu trong Q3/2023 ước đạt 45.5 triệu TEU, tăng 5.13% YoY.

- Trade volume trên các tuyến chính cũng ghi nhận tăng trưởng trở lại. Trên tuyến Far East - North America sản lượng tăng 19.2% YoY trong tháng 9/2023, Far East - Europe tăng 32.8% YoY, trong khi tuyến Viễn Đông (Far East - Far East) tăng mạnh 48% YoY. Đây được coi là tín hiệu tích cực cho kỳ vọng mùa cao điểm cuối năm sẽ khả quan hơn.

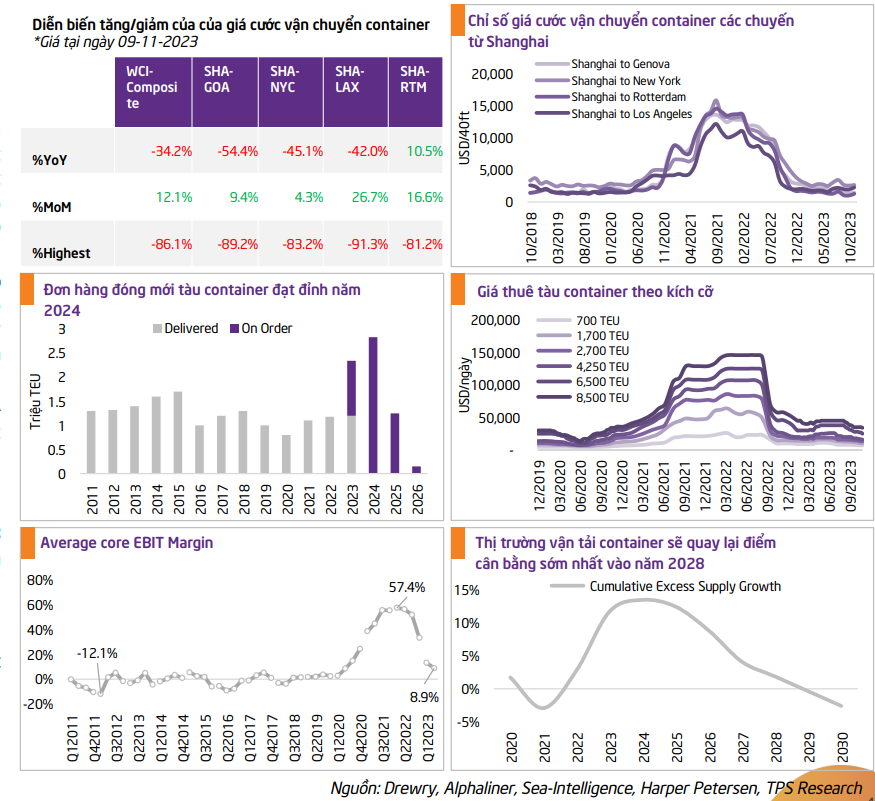

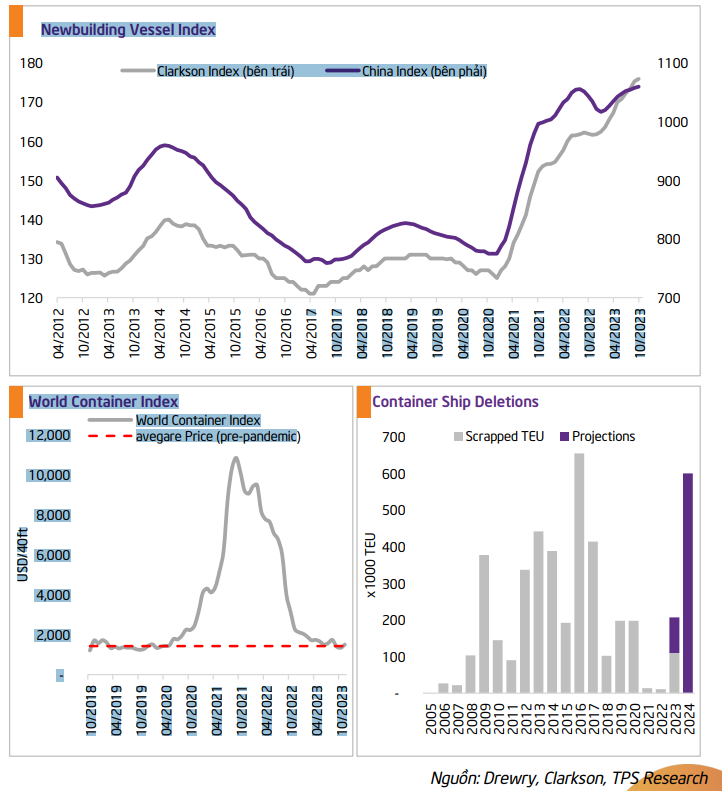

- Tính đến tháng 09/2023, ngành vận tải biển đã bổ sung thêm 1.75 triệu TEU sức tải, dự kiến đến cuối năm thị trường sẽ tăng thêm hơn 1 triệu TEU. Năm 2024, nguồn cung dự kiến sẽ đạt đỉnh với hơn 2.8 triệu TEU. Theo Sea-Intelligence, sớm nhất năm 2028 thị trường vận tải container mới có thể hấp thụ được hết lượng cung này và trở lại điểm cân bằng.

- Tính đến tháng 08/2023, đã có khoảng 57 tàu container (tương đương capacity 110,000 TEU) được phá dỡ, tăng đáng kể so với mức 2,750 TEU cùng kỳ 2022. Đến cuối năm 2023, ước tính sẽ có khoảng 105 tàu container được phá dỡ, tương đương 207,000 TEU.

- Cơ quan Quản lý Kênh đào Suez, một trong những kênh đào nhộn nhịp nhất trên thế giới, thông báo sẽ nâng phí vận chuyển thêm từ 5-15% từ tháng 01/2024, trong đó phí vận chuyển tàu container qua kênh đào sẽ là 15%.

Chi phí đóng tàu mới đang neo ở mức cao nhất 10 năm

- Theo Drewry, chi phí để sản xuất tàu mới vẫn đang trong xu hướng tăng chủ yếu do các yếu tố (1) những tàu mới đều được yêu cầu có thiết kế đặc biệt, bao gồm cả những tàu eco-ships (tàu sử dụng nhiên liệu sạch), (2) giá sắt thép tăng và (3) các chủ tàu lớn đang trong quá trình cơ cấu lại đội tàu theo hướng xanh hoá để đáp ứng các quy định của IMO.

- Clarksons Newbuilding Price Index tăng 9% so với thời điểm đầu năm 2023, từ mức 162 lên mức 176 trong tháng 10/2023, chỉ số China Newbuilding cũng có cùng xu hướng khi đang neo ở mức cao nhất 10 năm.

- Vào năm 2024, hoạt động hàng hải sẽ được bổ sung vào thị trường carbon của EU (EU Emission Trading System – ETS), Chương trình này yêu cầu các ngành công nghiệp gây ô nhiễm bao gồm các nhà máy sản xuất công nghiệp và nhà máy điện phải mua giấy phép để phát thải khí carbon, tạo ra động lực tài chính để các doanh nghiệp vận tải biển tìm cách giảm phát thải khí nhà kính.

- Theo đó kể từ năm 2024, các chuyến tàu vận tải biển có điểm đến và đi trong lãnh thổ EU sẽ đều phải mua giấy phép phát thải carbon của EU cho 40% lượng khí thải phát ra, và mức này sẽ tăng lên 70% và 100% vào các năm 2025 và 2026. Metan (CH4) và nitơ dioxide (NO2) cũng sẽ bị tính phí phát thải kể từ năm 2026.

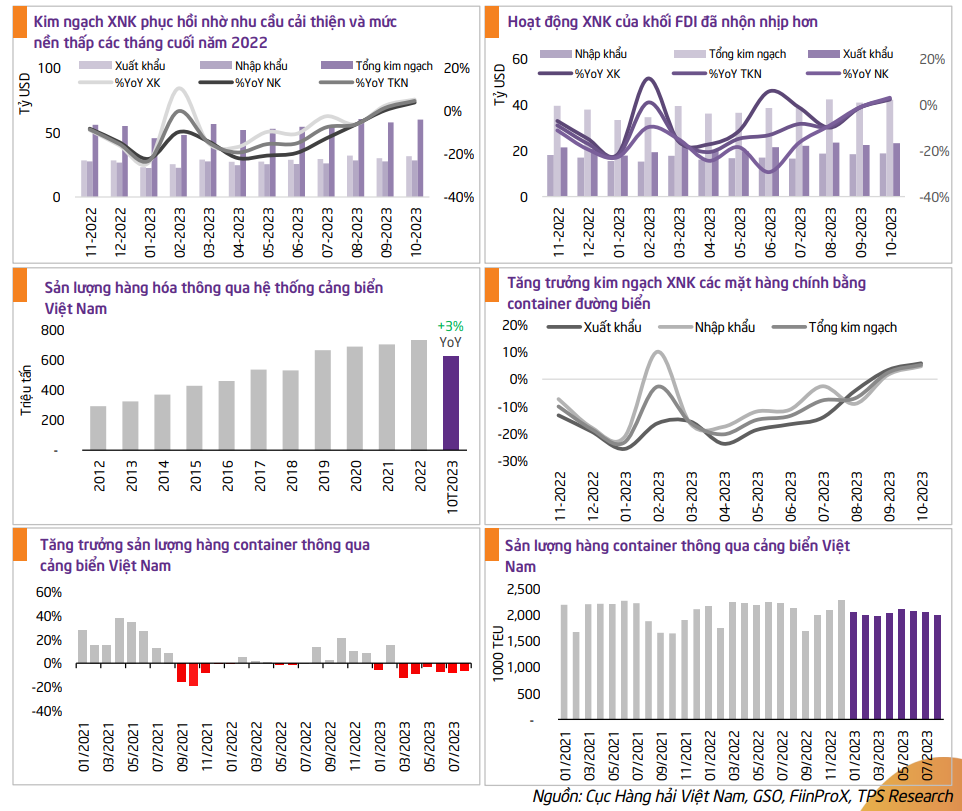

- Trong tháng 10, kim ngạch XNK ước đạt 60.1 tỷ USD, tăng 3.9% MoM và tăng 4.8% YoY. Trong đó, hàng hoá XK đạt 32 tỷ USD (+4.8% MoM,+5.4% YoY), hàng hoá NK ước đạt hơn 28 tỷ USD (+2.8% MoM, +4% YoY).

- Sau 10T2023, tổng kim ngạch hàng hóa XNK ước đạt 544 tỷ USD, giảm -9.9% so với cùng kỳ 2022, mức suy giảm đã thu hẹp đáng kể so với thời điểm nửa đầu năm 2023 (giảm -15% YoY). Trong đó, khu vực FDI (kể cả dầu thô) đạt 384 tỷ USD, giảm -10.5% YoY, thấp hơn so với mức -14.7% YoY của 6T2023.

- Theo Cục Hàng hải Việt Nam, khối lượng hàng hóa thông qua cảng biển 10 tháng đầu năm 2023 ước đạt 624.6 triệu tấn, tăng 3% YoY. Lượng hàng xuất khẩu giảm nhẹ khoảng 1%, nhưng hàng nhập khẩu đã tăng trưởng mạnh hơn, khoảng 5%.

- Đối với hàng hóa container, khối lượng thông qua cảng biển 10T2023 cũng thu hẹp mức giảm còn khoảng -3%, ước đạt 20.3 triệu TEU.

- Áp lực lạm phát trên toàn cầu hạ nhiệt. Tại Mỹ, theo số liệu từ Bộ Lao động Mỹ chỉ số giá tiêu dung (CPI) của nước này trong tháng 10/2023 chỉ tăng 3.2% so với cùng kỳ, thấp hơn dự báo trước đó. Trong khi tại EU, lạm phát trong tháng 10 xuống mức thấp nhất trong hai năm. Lạm phát tại Trung Quốc duy trì quanh mức 0%.

- Doanh số bán lẻ Trung Quốc duy trì đà tăng trưởng tích cực.

- Nhu cầu tiêu dùng có xu hướng sôi động hơn vào giai đoạn cuối năm khi đây cũng là giai đoạn các nhà nhập khẩu chuẩn bị nguồn cung hàng hóa cho dịp Lễ Tết.

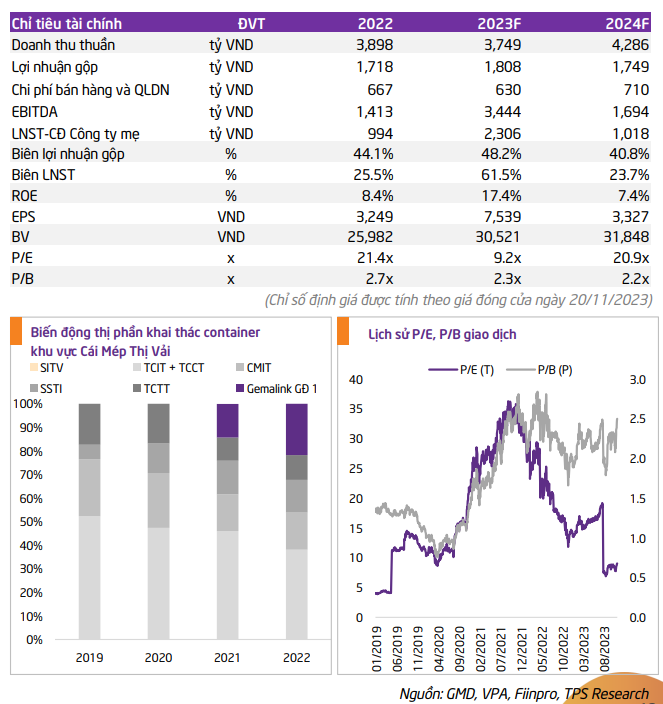

- Dự thảo sửa đổi thông tư 54/2018, đề xuất tăng giá sàn đối với một số dịch vụ trọng điểm tại cảng biển, trong đó nhóm cảng nước sâu được đề xuất tăng 20% giá sàn dịch vụ nâng hạ container.

- Cảng Nam Hải Đình Vũ hoạt động từ năm 2014, công suất thiết kế 500,000 TEU/năm, chiều dài cầu tàu 450m, tiếp nhận cỡ tàu 30,000 DWT giảm tải.

- Sau khi thương vụ hoàn tất, tổng công suất thiết kế của VSC tăng lên mức 1.7 triệu TEU, xếp thứ 2 (sau PHP) với 34% công suất khai thác tại khu vực Hải Phòng. Ngược lại, GMD cũng ghi nhận lãi hơn 1,844 tỷ đồng từ thương vụ này.

- Bến container số 3 và 4 tại Lạch Huyện hiện đang được CTCP Cảng Hải Phòng (PHP) gấp rút triển khai để kịp đưa vào khai thác từ Q4/2024. Tính đến tháng 10/2023, các hạng mục thi công của dự án cơ bản đều đang thực hiện kịp và vượt tiến độ đề ra, trong đó gói thầu EC – gói thầu chính của dự án đã đạt trên 50% tổng giá trị gói thầu (3,100 tỷ đồng). Bến container số 3 và 4 tại Lạch Huyện có vốn đầu tư 7,000 tỷ đồng, tiếp nhận các tàu có sức tải 100,000 DWT (tương đương 8,000 TEU). Cảng dự kiến sẽ đi vào hoạt động vào Q4/2024 với khả năng thông qua hơn 1.1 triệu TEU/năm.

- Bến cảng số 5, số 6 khu bến cảng Lạch Huyện: Khởi công từ Q3/2022, được phát triển bởi CTCP Hateno với tổng mức đầu tư hơn 8,900 tỷ đồng trên quy mô 58.4ha, hai bến cảng có khả năng tiếp nhập tàu trọng tải từ 18,000 TEU. Dự án đang triển khai thi công đê tạm và san lấp tạo bãi; cọc đất gia cố xi măng, dự kiến hoàn thành vào tháng 12/2023. Dự kiến đi vào hoạt động vào 2024.

- Nam Đình Vũ giai đoạn 2 đã được được GMD hoàn thiện và đưa vào hoạt động từ tháng 05/2023. Nâng công suất cảng Nam Đình Vũ thêm 700 nghìn TEU. Giai đoạn 3 dự kiến sẽ được GMD triển khai trong Q4/2023 và đưa vào khai thác từ cuối năm 2025. Sau khi giai đoạn 3 được hoàn thành, toàn cụm cảng sẽ có quy mô 65 ha, tổng công suất thiết kế cả là 2 triệu TEU/năm với khả năng tiếp nhận cỡ tàu container lên tới 48,000 DWT.

- TP. Hải Phòng trong những năm gần đây liên tục thu hút nguồn vốn đầu tư trực tiếp từ nước ngoài, dẫn đầu cả nước về lượng FDI lớn đổ vào.

- Hệ thống khu công nghiệp lớn và tầm cỡ, tạo dư địa khai thác ổn định cho các doanh nghiệp cảng khai thác.

- Hệ thống hạ tầng logistics có khả năng kết nối cao

- Cảng biển Cái Mép Thị Vải vốn được quy hoạch với chức năng cảng cửa ngõ, trung chuyển quốc tế nhằm phục vụ phát triển kinh tế - xã hội liên vùng. Các khu bến có khả năng tiếp nhận tàu trọng tải lớn từ 80,000 – 250,000 DWT.

- Trong khi khu vực TP.HCM, các khu bến chỉ có thể tiếp nhận tàu có trọng tải thấp từ 40,000 DWT (giảm tải) trở xuống. Bên cạnh đó, cảng Cát Lái liên tục trong tình trạng quá tải gây ảnh hưởng đến thời gian giao nhận hàng và làm tăng chi phí. Do đó trong thời gian gần đây, các chủ hàng đang có xu hướng dịch chuyển hàng đến khu CM-TV.

- Theo Cục Hàng hải Việt Nam, từ năm 2015, tỷ trọng hàng hoá qua cảng biển TP.HCM giảm từ 61.8% xuống còn 55.1% năm 2022, riêng hàng container giảm từ 55.1% (năm 2015) xuống 41.3% (năm 2022).