Triển vọng ngành Công nghệ & Viễn thông 2024: Xu hướng chuyển đổi số mạnh mẽ thúc đẩy tăng trưởng của ngành

Nguồn: ORS

Xu hướng chuyển đổi số mạnh mẽ thúc đẩy tăng trưởng của ngành

_655727007.jpg)

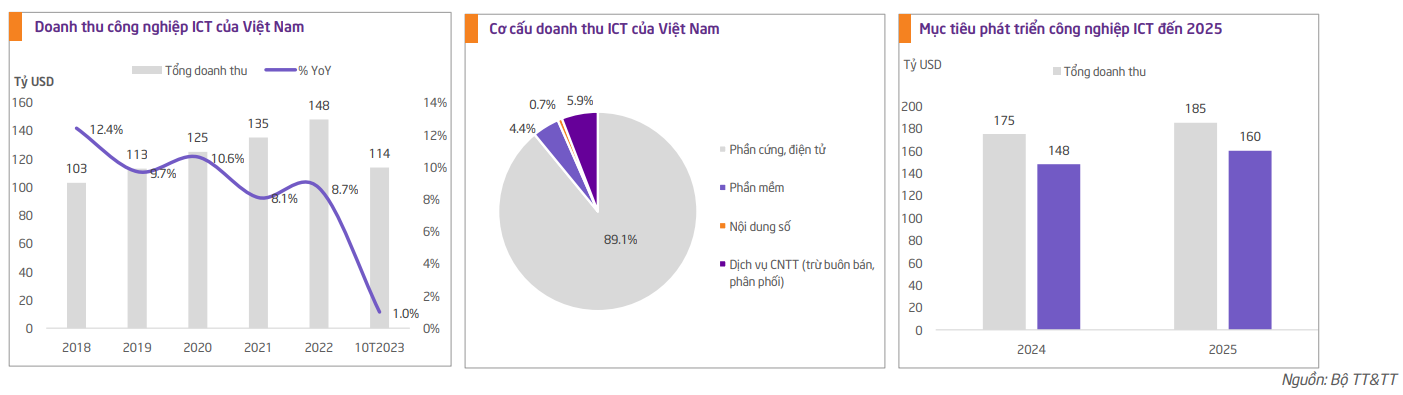

Doanh thu tăng trưởng nhẹ trong bối cảnh xuất khẩu gặp khó khăn

- Theo số liệu từ Bộ Thông tin và Truyền thông (TT&TT), tổng doanh thu công nghiệp công nghệ thông tin (ICT) trong 10 tháng đầu năm 2023 ước đạt khoảng 113.8 tỷ USD, +1% YoY. Trong đó, doanh thu công nghiệp phần cứng & điện tử đạt khoảng 106 tỷ USD, +0.6% YoY.

- Giá trị xuất khẩu sản phẩm phần cứng, điện tử ước đạt ~96.8 tỷ USD, giảm 4% YoY do ảnh hưởng của suy thoái kinh tế và cuộc xung đột giữa Nga-Ukraine làm đứt gãy chuỗi cung ứng. Sự sụt giảm thị trường thiết bị điện tử phần cứng trên toàn cầu đã ảnh hưởng đến doanh thu xuất khẩu điện tử của Việt Nam khi tỉ trọng doanh thu xuất khẩu chiếm ~90% doanh thu công nghiệp ICT.

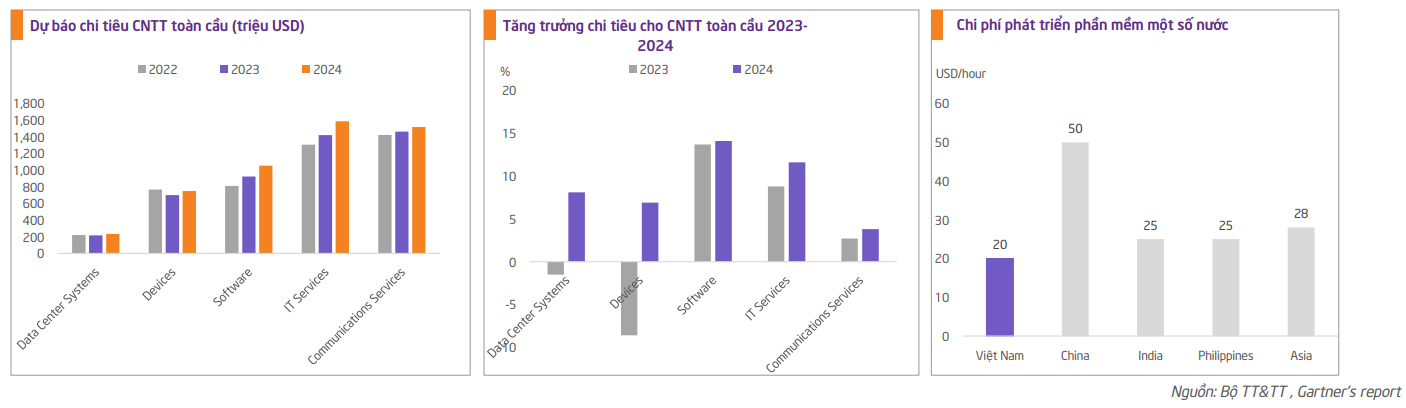

- Điểm sáng của thị trường CNTT Việt Nam năm 2023 là mảng xuất khẩu phần mềm vẫn duy trì tăng trưởng hai chữ số tại thị trường Nhật Bản và khu vực Châu Á - Thái Bình Dương (APAC). Theo dự báo của Gartner (công ty tư vấn và nghiên cứu công nghệ của Mỹ) chi tiêu cho lĩnh vực phần mềm toàn cầu trong năm 2023 và 2024 tăng trưởng lần lượt 12.3% và 13.1%. Điều này tạo ra cơ hội tăng trưởng cho ngành xuất khẩu phần mềm của Việt Nam trong tương lai và hướng tới mục tiêu doanh thu 2 tỷ USD.

- Theo định hướng phát triển ngành TT&TT, tổng doanh thu công nghiệp công nghệ thông tin, điện tử - viễn thông năm 2024 và 2025 sẽ tăng lên 175 tỷ USD và 185 tỷ USD. Xuất khẩu công nghiệp công nghệ thông tin sẽ đạt 148 tỷ USD năm 2024 và đạt mức 160 tỷ USD vào năm 2025.

Xuất khẩu phần mềm tích cực nhờ chi tiêu dịch vụ cntt & phần mềm toàn cầu ổn định

- Mặc dù kinh tế toàn cầu tăng trưởng chậm lại nhưng chi tiêu cho CNTT toàn cầu vẫn ổn định do các doanh nghiệp đang hoàn thành giai đoạn đầu tiên của quá trình chuyển đổi số, tập trung ứng dụng công nghệ vào các yếu tố thúc đẩy kinh doanh (như gia tăng nhu cầu và trải nghiệm khách hàng) và tiếp tục giai đoạn thứ hai, tập trung vào yếu tố nâng cao chất lượng quản lý (như hệ thống ERP, nâng cao hiệu quả hoạt động của nhân viên & cải thiện năng suất lao động). Gartner dự báo chi tiêu cho dịch vụ & phần mềm CNTT toàn cầu dự báo tăng trưởng 10.7% trong năm 2023. Tổng chi tiêu cho dịch vụ & phần mềm CNTT toàn cầu sẽ đạt 2.34 nghìn tỷ USD trong năm 2023, so với 2.11 nghìn tỷ USD trong năm 2022. Ngoài ra, xu hướng trên sẽ tiếp diễn với mức tăng trưởng dự báo đạt 12,6% trong năm 2024, nâng tổng chi tiêu cho dịch vụ & phần mềm CNTT toàn cầu lên 2.64 nghìn tỷ đồng trong năm tới.

- Xu hướng tích hợp trí tuệ nhân tạo tạo sinh (AI) vào hoạt động kinh doanh hàng ngày của doanh nghiệp dưới hình thức nâng cấp các công cụ đã có trong ngân sách đầu tư cho CNTT của doanh nghiệp sẽ thúc đẩy chi tiêu cho dịch vụ & phần mềm CNTT toàn cầu tiếp tục tăng lên trong những năm tới. Chi tiêu cho Data center để duy trì các Data center tại chỗ (on-premise) và chi tiêu mới tiếp tục chuyển sang các đám mây (cloud) sẽ tiếp tục tăng trưởng.

- Triển vọng tăng trưởng của các doanh nghiệp Việt Nam trong lĩnh vực dịch vụ CNTT và xuất khẩu phần mềm vẫn tích cực nhờ lợi thế cạnh tranh: (1) nguồn nhân lực trẻ có khả năng thích nghi nhanh với những công nghệ mới và (2) chi phí phát triển phần mềm của lập trình viên của Việt Nam thấp hơn nhiều so với các quốc gia khác.

Việt Nam có nhiều yếu tố thuận lợi và hấp dẫn nhà đầu tư chất bán dẫn

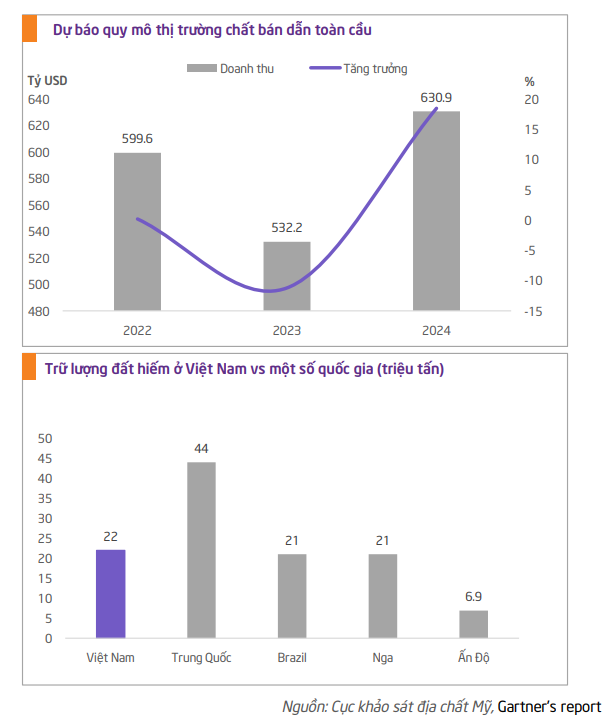

- Gartner dự báo doanh thu bán dẫn toàn cầu dự kiến sẽ giảm 11,2% vào năm 2023 nhưng sẽ tăng 18.5% vào năm 2024. Theo đó, thị trường bán dẫn toàn cầu sẽ đạt quy mô khoảng 1,400 tỷ USD vào năm 2029.

- Chuyến thăm cấp nhà nước của Tổng thống Mỹ Joe Biden tới Việt Nam trong tháng 9/2023 đã mở ra cơ hội hợp tác sâu rộng trong lĩnh vực khoa học - công nghệ. Ngành bán dẫn của Việt Nam được kỳ vọng sẽ thu hút dòng vốn lớn từ Mỹ, trong bối cảnh hai nước vừa xác lập quan hệ Đối tác chiến lược toàn diện vì hòa bình, hợp tác và phát triển bền vững.

- Việt Nam hiện có nhiều tiềm năng và điều kiện thuận lợi để phát triển ngành công nghiệp bán dẫn: (i) Hệ thống chính trị ổn định; (ii) Vị trí địa lý thuận lợi; (iii) Nguồn lao động dồi dào với chi phí lao động cạnh tranh; (iv) Chính phủ rất quan tâm việc đẩy mạnh hợp tác đầu tư, phát triển ngành bán dẫn ở Việt Nam. Ngoài ra, một điểm đáng lưu ý Việt Nam sở hữu một loại khoáng sản đặc biệt là đất hiếm - nguyên liệu chiến lược để sản xuất chất bán dẫn. Theo ước tính của Cục Khảo sát địa chất Mỹ, trữ lượng đất hiếm ở Việt Nam đạt khoảng 22 triệu tấn, đứng thứ hai thế giới.

- Nhiều dự án trong lĩnh vực chất bán dẫn của các Tập đoàn toàn cầu đã đầu tư vào Việt Nam như: Tập đoàn Intel mở rộng giai đoạn 2 nhà máy kiểm định chip tại TP Hồ Chí Minh với tổng vốn đầu tư 4 tỷ USD; Công ty bán dẫn Amkor xây dựng nhà máy tại Bắc Ninh với tổng mức đầu tư khoảng 1,6 tỷ USD. Công ty bán dẫn Hana Micron (Hàn Quốc) đã khánh thành nhà máy sản xuất chất bán dẫn tại Khu công nghiệp Vân Trung (Bắc Giang) và có kế hoạch tăng tổng mức đầu tư lên hơn 1 tỷ USD vào năm 2025…

- Hưởng lợi từ tiềm năng tăng trưởng lớn của ngành bán dẫn toàn cầu, Việt Nam đang củng cố nội lực để trở thành trung tâm sản xuất chip của thế giới. Điều này sẽ mở ra cơ hội tăng trưởng tích cực cho các doanh nghiệp công nghệ ở Việt Nam trong vai trò là nhà sản xuất, gia công, lắp ráp & thử nghiệm

Triển vọng dịch vụ CNTT trong nước khả quan nhờ nhu cầu chuyển đổi số mạnh mẽ

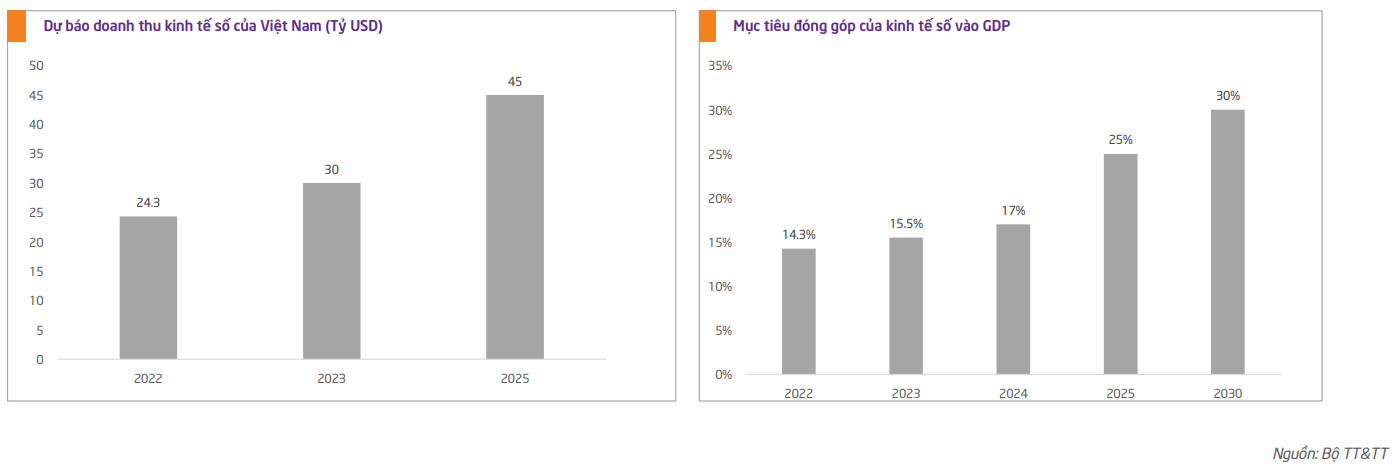

- Chiến lược "Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030" do Thủ tướng phê duyệt đặt mục tiêu kinh tế số chiếm 20% GDP vào năm 2025 và chiếm 30% GDP vào năm 2030. Đóng góp của kinh tế số trong GDP ngày càng tăng, tăng từ 11,91% năm 2021 lên 14,26% trong năm 2022. Trong 6 tháng đầu năm 2023, tỷ lệ đóng góp của kinh tế số đã đạt gần 15% GDP, khá sát với mục tiêu 15,5% mà Bộ TT&TT đặt ra trong năm 2023. '

- Các ngành trọng điểm có nhu cầu chuyển đổi số cao bao gồm: Dịch vụ Chuyên sâu và Bán lẻ; Cơ sở Hạ tầng; Dịch vụ Hành chính. Trong khi đó, Chứng khoán và Đầu tư sẽ có tốc độ tăng trưởng chi tiêu chuyển đổi số nhanh nhất với CAGR 5 năm là 20,6%, theo sát là Ngân hàng và Chăm sóc Sức khỏe với CAGR lần lượt là 19,4% và 19,3%. Các lĩnh vực quan trọng khác tiếp tục phát triển và góp phần thúc đẩy nền kinh tế số của Việt Nam bao gồm ngành: Vận tải; Thực phẩm (dịch vụ giao đồ ăn); Truyền thông trực tuyến. Lĩnh vực này đã tăng trưởng 10% từ 2022 đến 2023, dự kiến CAGR tăng 16% trong giai đoạn từ năm 2023 đến năm 2025 và dự báo đạt 4 tỷ USD vào năm 2025.

- Doanh nghiệp cung cấp dịch vụ CNTT trong nước kỳ vọng được hưởng lợi nhờ nhu cầu chuyển đổi số mạnh mẽ

Đẩy mạnh phát triển 5g tạo động lực tăng trưởng cho hoạt động viễn thông

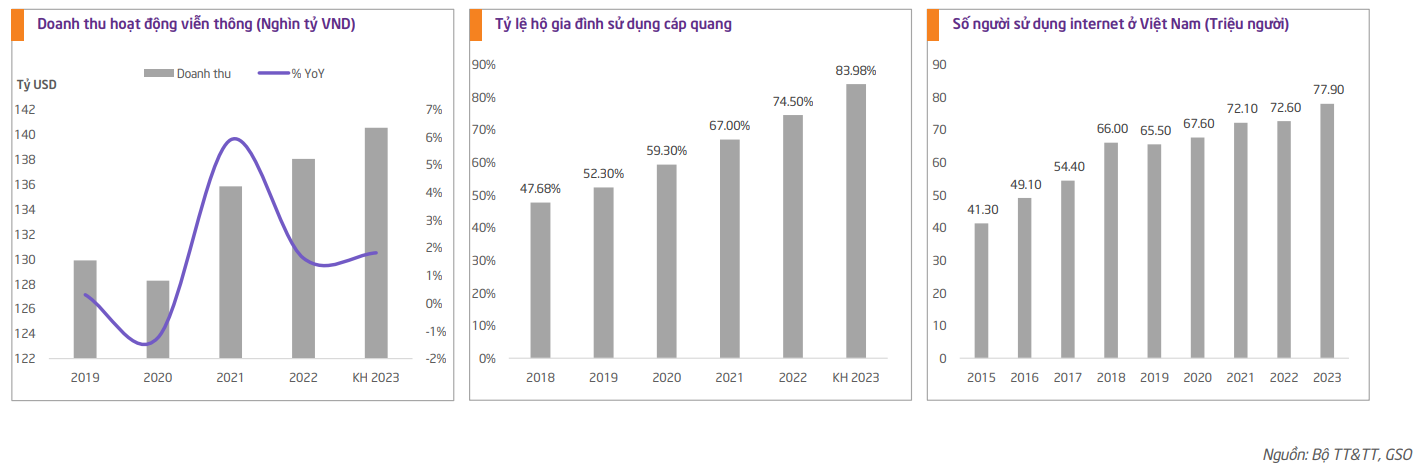

- Mặc dù doanh thu toàn ngành Thông tin & Truyền thông giảm 8.66% YoY trong 6 tháng đầu năm 2023 nhưng tính riêng lĩnh vực truyền thông vẫn tăng trưởng so với cùng kỳ 2022. Cụ thể, doanh thu dịch vụ viễn thông ước đạt 74,473 tỷ đồng, tăng 7.9% so với cùng kỳ, đạt 53% kế hoạch năm.

- Theo Viện Chiến lược Thông tin và Truyền thông (NIICS) thuộc Bộ TT-TT, 5G được kỳ vọng sẽ có tác động lớn đến nền kinh tế toàn cầu, dự báo tạo ra khoảng 13,100 tỉ USD và 2 triệu việc làm mới vào năm 2035. Tỉ lệ đóng góp của 5G vào tăng trưởng GDP của Việt Nam được dự báo sẽ đạt 7.34% vào năm 2025.

- Các chuyên gia kỳ vọng năm 2024-2025 sẽ bắt đầu thời kỳ 5G phát triển đại trà ở Việt Nam. Trong đó 55 tỉnh thành phố đã triển khai thí điểm, giai đoạn đầu thí điểm cho các khu công nghiệp, trường học, cơ quan nhà nước, đặt mục tiêu năm 2030 tỷ lệ 100% dân số có kết nối 5G. Trong thời gian tới, sẽ đấu giá tần số, khuyến khích các bên tham gia vào thúc đẩy 5G. Việc triển khai 5G sẽ có tác động lớn đến ngành viễn thông. Tốc độ cao hơn và độ trễ thấp hơn của 5G sẽ cho phép các dịch vụ và ứng dụng mới không thể thực hiện được trước đây. Điều này sẽ dẫn đến một sự thay đổi lớn trong cách thức kinh doanh của các nhà khai thác viễn thông và có thể giúp các nhà mạng di động tăng doanh thu thêm 300 triệu USD mỗi năm

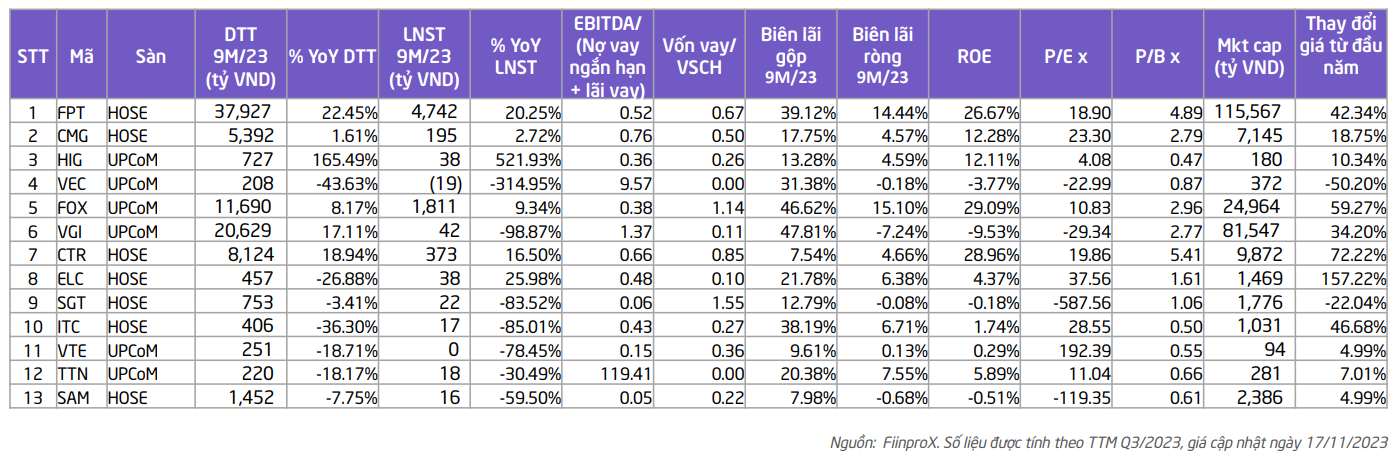

Tóm tắt tình hình kinh doanh và tài chính của DNYY trong ngành

- FPT giữ vững vị trí dẫn đầu về quy mô doanh thu và LNST nhờ tốc độ tăng trưởng vượt trội hơn hẳn so với các doanh nghiệp niêm yết trong ngành.

- Tăng trưởng doanh thu và LNST giữa các công ty trong ngành có sự phân hóa rõ rệt giữa các các công ty

- FPT, VEC, VGI, ELC, ITC, VTE, SAM là nhóm có biên lãi gộp cải thiện tích cực so với cùng kỳ. Ngược lại nhóm các doanh nghiệp CMG, HIG, FOX, CTR, SGT, TTN ghi nhận biên lợi nhuận gộp sụt giảm so với 9M/2022.

- Đa số các doanh nghiệp trong ngành có tỷ lệ D/E khá thấp và chủ yếu sử dụng vốn vay ngắn hạn để tài trợ cho hoạt động kinh doanh.

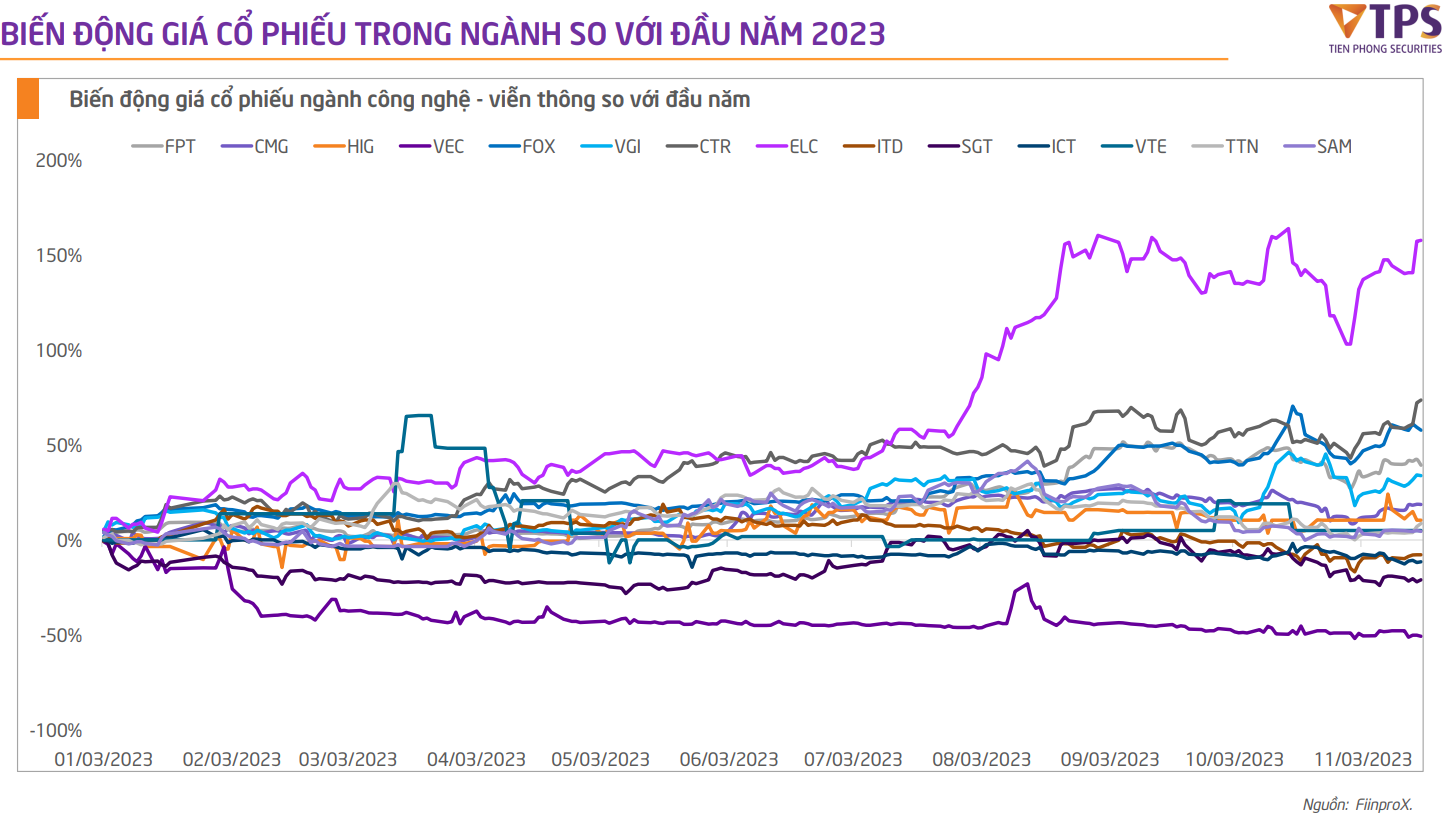

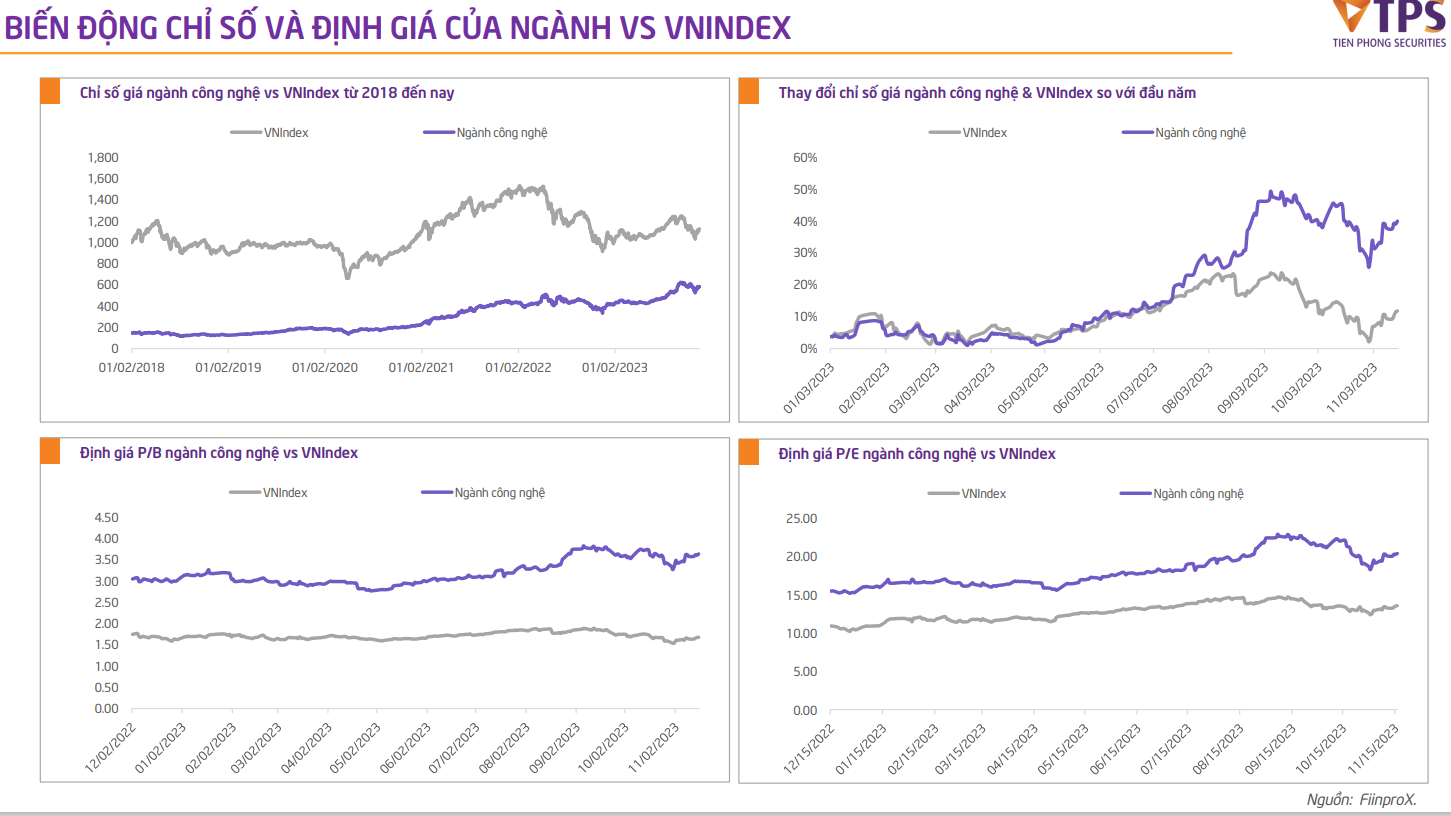

- Ngành công nghệ và viễn thông ghi nhận mức tăng trưởng ấn tượng 39.9% tính từ đầu năm đến ngày 16/11/2023, vượt xa mức tăng của chỉ số VNIndex (11.76%). Ngoại trừ VEC và SGT, giá cổ phiếu của các doanh nghiệp niêm yết trong ngành đa số ghi nhận mức tăng tích cực.

- Rủi ro ngành: các nền kinh tế lớn như Mỹ, EU và Nhật Bản đối mặt với rủi ro suy thoái kinh tế ảnh hưởng đến xuất khẩu sản phẩm ICT, rủi ro cạnh tranh từ các công ty phần mềm Ấn Độ và Trung Quốc, nguy cơ thiếu hụt nguồn nhân lực chất lượng cao.