Vietnam Today: VN-Index mở đầu tuần tăng 0,1%

Nguồn: VCSC

Điểm nhấn thị trường

VN-Index mở đầu tuần tăng 0,1%

Hôm nay, chỉ số VN-Index mở đầu tuần tăng 0,1% (+1,4 điểm) và đóng cửa ở mức 1.182,9 điểm. Các nhóm ngành diễn biến trái chiều trong phiên giao dịch hôm nay khi số mã tăng (246) và mã giảm (223) gần như đồng đều, trong khi có tới 119 mã đi ngang. Thanh khoản tăng mạnh lên 761,5 triệu USD.

- Nhóm ngân hàng gồm ACB (+1,4%), VPB (+0,5%), HDB (+1,2%), SSB (+0,7%) thuộc nhóm 10 cổ phiếu đóng góp nhiều điểm tăng nhất trong phiên hôm nay. VCB (-0,7%) là cổ phiếu lấy đi nhiều điểm giảm nhất và BID (-0,1%) và STB (-0,2%) cũng giảm.

- Trong nhóm bất động sản, NVL (+5,5%), DIG (+2,1%), PDR (+1,5%) tăng mạnh trong khi VHM (-0,1%), KBC (- 2,5%), KDH (-0,6%) giảm. VRE (0,0%) đi ngang.

- Trong nhóm thực phẩm & đồ uống, VNM (+0,4%) và HAG (+2,2%) đều tăng. MSN (-0,2%) và SAB (-0,8%) giảm.

- Mã thép HPG (+1,8%) tăng mạnh. GAS (-0,5%) và mã sản xuất cao su GVR (- 1,2%) là 2 cổ phiếu giảm đáng chú ý.

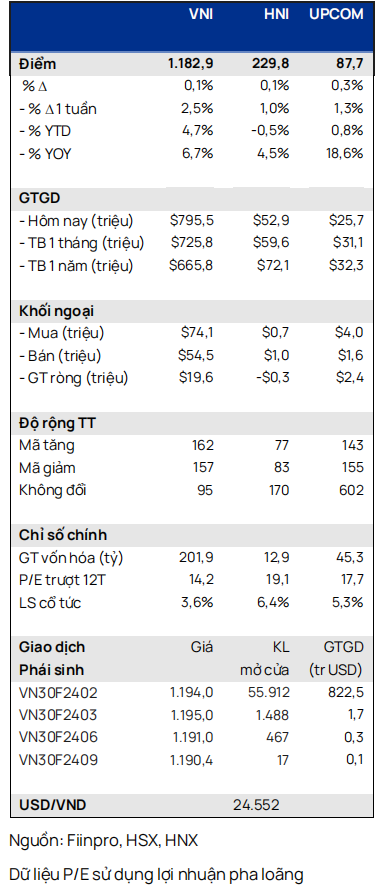

Dữ liệu thị trường

Điểm tin

HPG: LNST sơ bộ quý 4/2023 tiếp tục cải thiện so QoQ; LNST sơ bộ năm 2023 phù hợp với dự báo

HPG công bố KQKD sơ bộ quý 4/2023 với doanh thu đạt 34,9 nghìn tỷ đồng (+23% QoQ; +35% YoY) và LNST đạt 3,0 nghìn tỷ đồng (+37% QoQ so với lỗ ròng 2,0 nghìn tỷ đồng vào quý 4/2022).

Chúng tôi cho rằng KQKD của HPG cải thiện QoQ là do 1) sản lượng trên các sản phẩm tăng khi hoạt động xây dựng trong nước bước vào mùa cao điểm vào cuối năm, cũng như nhu cầu xuất khẩu phục hồi và 2) biên lợi nhuận tăng từ mức cơ sở thấp, được thúc đẩy bởi mức tăng sản lượng và giá bán.

Trong năm 2023, doanh thu đạt 119,5 nghìn tỷ đồng (-15% YoY) và LNST đạt 6,8 nghìn tỷ đồng (- 20% YoY). KQKD cả năm 2023 của HPG phù hợp với dự báo, lần lượt hoàn thành 102% và 101% dự báo cả năm của chúng tôi. Do đó, chúng tôi cho rằng sẽ không có thay đổi đáng kể đối với dự báo HPG giai đoạn 2024-2025 như đã nêu trong Báo cáo cập nhật mới nhất của chúng tôi (ngày 03/11/2023).

PNJ – KQKD năm 2023 sơ bộ: KQKD quý 4 khả quan giúp lợi nhuận ròng tăng 9% YoY trong năm 2023

KQKD năm 2023 sơ bộ của CTCP Vàng bạc Đá quý Phú Nhuận (PNJ): Doanh thu thuần đạt 33,1 nghìn tỷ đồng (-2,2% YoY) và LNST đạt 2,0 nghìn tỷ đồng (+8,9% YoY), lần lượt hoàn thành 103% và 109% dự báo cả năm của chúng tôi và vượt kỳ vọng của chúng tôi do (1) doanh thu thuần cao hơn dự kiến và (2) chi phí SG&A thấp hơn dự kiến. Doanh số bán lẻ (58% tổng doanh số) giảm 8% YoY, giảm tốc so với mức giảm 11% trong 9 tháng đầu năm 2023. Mặt khác, doanh thu bán buôn (9% tổng doanh số) giảm 31% YoY trong năm 2023.

KQKD quý 4/2023: Doanh thu thuần đạt 9,8 nghìn tỷ đồng (+18% YoY; +41% QoQ) và LNST đạt 632 tỷ đồng (+34% YoY; +150% QoQ), cao hơn kỳ vọng của chúng tôi. Doanh thu và lợi nhuận tăng trưởng mạnh so với cùng kỳ năm trước trong quý 4/2023 chủ yếu nhờ (1) doanh số vàng miếng tăng 75% YoY và (2) biên lợi nhuận của mảng bán lẻ tăng 490 điểm cơ bản (theo ước tính của chúng tôi).

QKD tháng 12/2023: Doanh thu thuần của PNJ đạt 3,6 nghìn tỷ đồng (+29% YoY; +17% MoM) và LNST đạt 239 tỷ đồng (+42% YoY; +20% MoM). Đà tăng trưởng mạnh tiếp tục duy trì sau mức phục hồi 23%/31% YoY của doanh thu thuần/LNST trong tháng 11, điều này rất đáng khích lệ trong bối cảnh tiêu dùng yếu trên diện rộng. Chúng tôi lưu ý rằng tháng 12 thường là mùa mua sắm cao điểm, dẫn đến doanh thu bán lẻ của PNJ tăng 16% MoM. Đáng chú ý, doanh số vàng miếng tăng 24% MoM và 104% YoY trong tháng 12, nguyên nhân chủ yếu do giá vàng trong nước tăng kể từ tháng 11/2023. Trong khi đó, doanh số bán buôn tăng nhẹ 3% MoM.

Khả năng sinh lời trong năm 2023 được cải thiện so với cùng kỳ năm trước nhờ tối ưu hóa chi phí: Biên lợi nhuận gộp của PNJ cải thiện 80 điểm cơ bản YoY đạt 18,3% trong năm 2023, nhờ biên lợi nhuận gộp của hoạt động kinh doanh bán lẻ tăng ~300 điểm cơ bản YoY (theo ước tính của chúng tôi). Ngoài ra, biên lợi nhuận từ HĐKD tăng nhẹ 50 điểm cơ bản YoY đạt 7,6% trong năm 2023, vượt kỳ vọng của chúng tôi.

Mở rộng cửa hàng: PNJ mở 48 cửa hàng vàng mới nhưng đóng cửa 7 cửa hàng bạc, 3 cửa hàng PNJ Watch và 2 cửa hàng PNJ Art vào năm 2023. Số lượng cửa hàng của PNJ tăng 36 cửa hàng so với cuối năm 2022 đạt 400 vào cuối năm 2023. Chúng tôi lưu ý rằng các cửa hàng mới chủ yếu tập trung ở Đồng bằng sông Cửu Long và Đông Nam Bộ cũng như miền Trung.

Hiện tại chúng tôi có khuyến nghị MUA cho PNJ với giá mục tiêu là 92.200 đồng/cổ phiếu.

PVT: PVT thông qua việc triển khai chia cổ tức bằng cổ phiếu năm 2021 với tỷ lệ 10% vào quý 1/2024

Tổng CTCP Vận tải Dầu khí (PVT) đã ban hành nghị quyết HĐQT về việc trả cổ tức bằng cổ phiếu tỷ lệ 10% cho năm 2021 bằng nguồn lợi nhuận giữ lại năm 2021. Ngày đăng ký cuối cùng và ngày thanh toán vẫn chưa được xác định nhưng PVT dự kiến sẽ thanh toán vào quý 1/2024. PVT cũng sẽ tiếp tục tiến hành chia cổ tức bằng cổ phiếu 10% cho năm tài chính 2022 vào năm 2024.

Chúng tôi dự báo mức tăng trưởng LNST báo cáo và cốt lõi lần lượt là 22% và 27% cho năm 2024, nhờ thành công của PVT trong việc mở rộng công suất đội tàu chở sản phẩm dầu và LPG với mức tăng lần lượt 67% và 56% vào năm 2023.

PVT hiện đang giao dịch ở mức P/E dự phóng 2024 là 7,4 lần và P/B là 1,0 lần. Hiện tại chúng tôi có khuyến nghị MUA cho PVT với giá mục tiêu là 30.300 đồng/cổ phiếu. Chúng tôi lưu ý rằng gần đây PVT đã mua lại một tàu chở sản phẩm dầu và hóa chất khác có tên Avira, trọng tải 45.000 DWT mà chúng tôi chưa đưa vào dự báo doanh thu và lợi nhuận năm 2024.

DGC: Nhu cầu của Ấn Độ giảm trong quý 4/2023 nhưng hiện đang cải thiện – Báo cáo KQKD

CTCP Tập đoàn Hóa chất Đức Giang (DGC) công bố KQKD quý 4/2023 với doanh thu và LNST sau lợi ích CĐTS lần lượt giảm 3% và 6% so với quý trước (QoQ).

Doanh thu và LNST năm 2023 giảm lần lượt 33% YoY và 44% YoY, hoàn thành 98% và 93% dự báo của chúng tôi.

Trong quý 4/2023, nhu cầu từ khách hàng Đông Á — sử dụng photpho vàng (P4) và các công cụ phái sinh cho các ứng dụng điện tử — vẫn mạnh. Giá P4 cho những khách hàng này vẫn ở mức ~4.700 USD/tấn.

Tuy nhiên, do giá P4 nội địa của Trung Quốc giảm 10% trong quý 4/2023, sản lượng bán sang Ấn Độ – thị trường lớn – giảm so với quý trước. Theo DGC, sản lượng bán cho những khách hàng này đã cải thiện so với đầu năm.

DGC đặt mục tiêu LNST đạt 700 tỷ đồng, đánh dấu mức giảm QoQ và YoY. Tuy nhiên, chúng tôi lưu ý rằng DGC hầu như luôn vượt mục tiêu hàng quý đã đề ra.

Giá phân lân nông nghiệp tăng trong bối cảnh hạn chế thương mại đối với phân lân, trong đó có phân bón từ Trung Quốc.

Do hóa chất photpho công nghiệp mang lại biên lợi nhuận cao hơn nên cơ cấu doanh thu năm 2023 không đạt kỳ vọng của chúng tôi. Biên lợi nhuận gộp năm 2023 đạt 35,4% so với dự báo của chúng tôi là 37,8%.

Do nhu cầu yếu hơn dự kiến từ khách hàng Ấn Độ, chúng tôi nhận thấy rủi ro giảm đối với dự báo của chúng tôi cho DGC, dù cần thêm đánh giá chi tiết. Tuy nhiên, chúng tôi vẫn giữ quan điểm về sự phục hồi của giá bán trung bình và sản lượng bán trong bối cảnh dự trữ hàng toàn cầu và doanh số chất bán dẫn tăng mạnh.

DRC: Khả năng sinh lời cải thiện so với quý trước; Lợi nhuận năm 2023 thấp hơn kỳ vọng của chúng tôi - Báo cáo KQKD

CTCP Cao su Đà Nẵng (DRC) công bố KQKD năm 2023 với doanh thu thuần đạt 4,5 nghìn tỷ đồng (-8% YoY) và LNST sau lợi ích CĐTS đạt 248 tỷ đồng (-19% YoY).

Doanh thu và LNST sau lợi ích CĐTS năm 2023 hoàn thành lần lượt 89% và 69% dự báo cả năm của chúng tôi. KQKD năm 2023 thấp hơn dự báo của chúng tôi chủ yếu do chúng tôi có quan điểm lạc quan về sự phục hồi của thị trường trong nước.

Trong quý 4/2023, doanh thu thuần đạt 1,1 nghìn tỷ đồng (-2% YoY & -2% QoQ) và LNST sau lợi ích CĐTS đạt 96 tỷ đồng (19% YoY & 26% QoQ). Mức giảm của doanh thu thuần trong quý 4/2023 giảm tốc so với quý 3/2023, với mức tăng trưởng -17% YoY.

Chúng tôi cho rằng doanh thu quý 4/2023 giảm 2% YoY do tác động của những trở ngại kinh tế đối với doanh số nội địa của DRC. So với quý trước, chúng tôi cho rằng doanh thu thuần giảm 2% do nhu cầu lốp radial từ thị trường nước ngoài giảm (-15% QoQ), được bù đắp một phần bởi sự phục hồi mạnh của doanh số lốp bias cả thị trường trong nước và thị trường quốc tế (+49% QoQ).

Biên lợi nhuận gộp cải thiện 153 điểm cơ bản QoQ trong quý 4/2023. Chúng tôi cho rằng mức cải thiện này do chi phí đầu vào thấp hơn trong quý 4/2023, nhờ việc hiện thực hóa hàng tồn kho có chi phí thấp hơn trong các quý trước. Một nguyên nhân khác là tổng giá bán trung bình tăng 21% QoQ, chủ yếu do giá bán trung bình của lốp bias lần lượt tăng 13% QoQ và 19% QoQ tại thị trường trong nước và xuất khẩu.

DRC đặt mục tiêu lợi nhuận sẽ tăng trong quý 1/2024. Công ty kỳ vọng doanh thu sẽ tăng 4% YoY trong quý 1/2024. Ngoài ra, DRC kỳ vọng LNTT sẽ tăng 90% YoY trong quý 1/2024. Chúng tôi tin rằng kế hoạch này phản ánh quan điểm của công ty về những cải thiện trong đầu vào chi phí và chi phí logistic, cùng với việc tăng cường năng lực định giá. Doanh thu và LNTT thực tế của DRC trong quý 4/2023 lần lượt hoàn thành 92% và 188% kế hoạch quý của công ty.

TCB: Tỷ lệ CASA đạt mức cao nhất trong 1 năm qua; NIM vẫn chịu áp lực; dự kiến đề xuất kế hoạch cổ tức tiền mặt – Báo cáo KQKD

Ngân hàng TMCP Kỹ thương Việt Nam (TCB) đã công bố KQKD năm 2023 với thu nhập thuần từ HĐKD (TOI) đạt 40,1 nghìn tỷ đồng (-2,1% YoY) và lợi nhuận ròng đạt 18 nghìn tỷ đồng (-10,7% YoY), lần lượt hoàn thành 100% và 98% dự báo năm 2023 của chúng tôi. Tăng trưởng LNST sau lợi ích CĐTS giảm chủ yếu do áp lực từ NIM thấp hơn và chi phí tín dụng cao hơn. LNST quý 4/2023của TCB đạt 4,4 nghìn tỷ đồng (-3,8% QoQ; +25,2% YoY). Nhìn chung, KQKD của TCB phù hợp với kỳ vọng của chúng tôi. Chúng tôi nhận thấy không có thay đổi đáng kể nào đối với dự báo lợi nhuận của chúng tôi cho TCB, dù cần thêm đánh giá chi tiết.

Tăng trưởng tín dụng năm 2023 đạt 21,6% (so với dự báo cả năm của chúng tôi là ~14%), với tổng dư nợ cho vay tăng 23,3% và số dư trái phiếu doanh nghiệp tăng 3,6%. Tăng trưởng tín dụng quý 4/2023 đạt 7,1% QoQ chủ yếu do tăng trưởng cho vay cao trong khi số dư trái phiếu doanh nghiệp giảm 12,0% QoQ.

Tăng trưởng cho vay cao trong năm 2023 chủ yếu nhờ mảng cho vay doanh nghiệp (+53,4% YoY) với RECOM (bất động sản, xây dựng và vật liệu) (+56,1% YoY), sản xuất & chế biến, chế tạo (+50,2% YoY), thương mại bán buôn và bán lẻ (+31,4% YoY) cũng như lĩnh vực vận tải và kho bãi (+5 lần YoY từ mức cơ sở thấp) là động lực tăng trưởng chính. Trong khi đó, mảng cho vay cá nhân giảm 5,8% YoY, chủ yếu do cho vay thế chấp ở mức thấp.

Tiền gửi khách hàng năm 2023 tăng 26,9% với tiền gửi tăng 11,2% QoQ trong quý 4/2023.

Trong quý 4/2023, tỷ lệ CASA của TCB đã tăng lên 39,9% (+6,3 điểm phần trăm QoQ; +2,9 điểm phần trăm YoY), cao hơn kỳ vọng của chúng tôi là 36,0% cho năm 2023. Chúng tôi cho rằng tỷ lệ CASA cao hơn dự kiến do lãi suất tiền gửi kỳ hạn hiện ở mức thấp sau một loạt đợt cắt giảm của các ngân hàng và/hoặc một số kênh đầu tư (ví dụ: trái phiếu doanh nghiệp) hoạt động trở lại.

NIM năm 2023 giảm 127 điểm cơ bản YoY xuống 4,02% so với dự báo cả năm của chúng tôi là 4,16%, nguyên nhân chủ yếu do tỷ trọng cho vay bán lẻ giảm và tác động của chính sách giá linh hoạt của TCB. Riêng trong quý 4/2023, NIM đã giảm 13 điểm cơ bản QoQ mặc dù tỷ lệ CASA cải thiện đáng kể, điều này có thể do tín dụng được giải ngân vào cuối quý và/hoặc việc tiếp tục thực hiện chính sách giá linh hoạt.

Thu nhập ngoài lãi (NOII) năm 2023 đạt 12,4 nghìn tỷ đồng (+16,6% YoY), hoàn thành 101% dự báo cả năm của chúng tôi.

Tỷ lệ chi phí/thu nhập (CIR) năm 2023 tăng 0,3 điểm phần trăm YoY đạt 33,1% so với dự báo cả năm của chúng tôi là 33,0% do TOI giảm 2,1% YoY, ảnh hưởng mức giảm 1,1% YoY của chi phí từ HĐKD.

Chất lượng tài sản vẫn giữ nguyên so với quý trước với tỷ lệ nợ xấu giảm 21 điểm cơ bản xuống 1,19% trong quý 4/2023 (so với dự báo cả năm của chúng tôi là 1,40%) với tỷ lệ xử lý cao trong quý đạt 0,30% (so với dự báo cả năm của chúng tôi là 0,50%). Tỷ lệ nợ Nhóm 2 giảm 41 điểm cơ bản QoQ đạt 0,88% trong quý 4/2023.

Chi phí tín dụng năm 2023 đạt 0,76% (so với mức 0,46% vào năm 2022). Ngoài ra, tỷ lệ bao phủ nợ xấu (LLR) của TCB đạt 102% trong quý 4/2023 (+9 điểm phần trăm QoQ; -55 điểm phần trăm YoY).

Trong thông cáo báo chí về lợi nhuận, Tổng Giám đốc TCB chia sẻ ngân hàng sẽ đề xuất với cổ đông kế hoạch chia cổ tức tiền mặt hàng năm với tỷ lệ thanh toán đạt ít nhất 20% tại ĐHCĐ sắp tới nhưng sẽ đảm bảo duy trì tỷ lệ vốn chủ sở hữu cốt lõi Cấp 1 ở mức ~14-15%.

Quan điểm kỹ thuật

Dự báo ngày mai, chỉ số đại diện VN-Index sẽ tiếp tục diễn biến tăng điểm trong sự giằng co khi tiến gần hơn với ngưỡng kháng cự tại 1.190-1.195 điểm. Sự phân hóa vẫn sẽ diễn ra giữa các nhóm vốn hóa (lớn, vừa và nhỏ) và giữa các ngành nghề. Tuy nhiên chúng tôi quan sát thấy rằng dòng tiền ngắn hạn vẫn đang dịch chuyển luân phiên và vẫn giữa cho đa số các cổ phiếu vận động trong một xu hướng tăng giá có gia tốc chậm.