VPBank (VPB): Doanh thu phục hồi, gánh nặng lên lợi nhuận từ FEC giảm bớt trong năm 2024

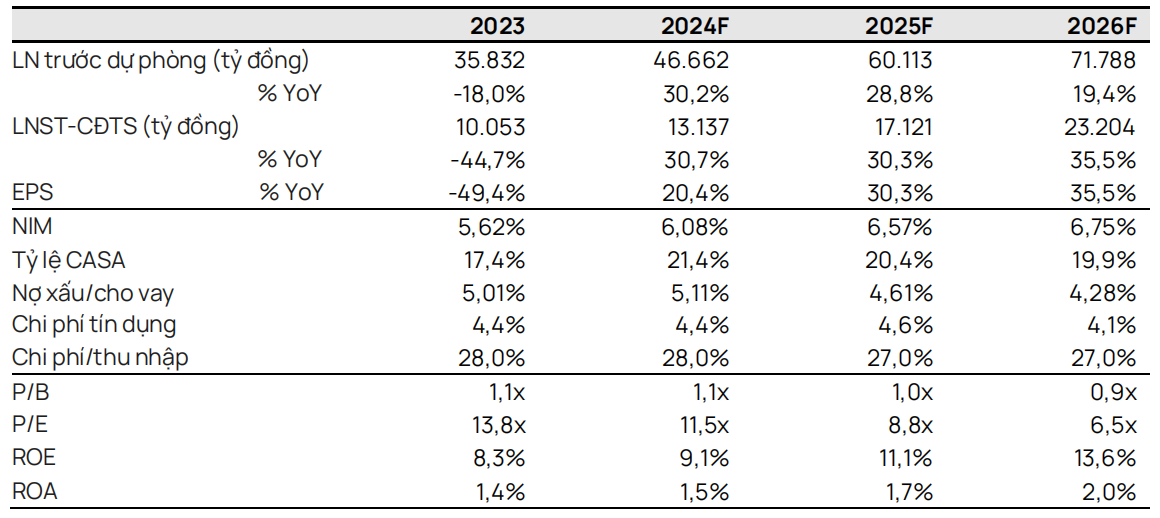

Nguồn: VCSC

Doanh thu phục hồi, gánh nặng lên lợi nhuận từ FEC giảm bớt trong năm 2024

- Chúng tôi duy trì khuyến nghị MUA và giá mục tiêu ở mức 24.000 đồng/cổ phiếu đối với Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB). Chúng tôi giảm 4,0% dự báo LNST sau lợi ích CĐTS giai đoạn 2024-2028 (thay đổi tương ứng -13,6%/-14,6%/-7,3%/-1,1%/+6,1% cho năm 2024/25/26/27/28), và tác động được bù đắp bởi dự báo của chúng tôi do NIM hợp nhất trung bình giai đoạn 2024-2028 cao hơn ở mức 6,71% (so với 6,63% trước đó) đem lại tác động tích cực lên phương pháp định giá thu nhập thặng dư của chúng tôi.

- Chúng tôi giảm 13,6% dự báo LNST sau lợi ích CĐTS năm còn 13,1 nghìn tỷ đồng (+30,7% YoY) so với dự báo trước đây, chủ yếu do (1) giảm 4,6% dự báo thu nhập lãi ròng (NII) và (2) giảm 18,6 % dự báo thu nhập ngoài lãi (NOII), tác động nhiều hơn việc (3) dự báo chi phí dự phòng giảm 7,2%.

- Chúng tôi tin rằng các yếu tố sau sẽ góp phần vào mức tăng trưởng lợi nhuận mạnh trong tương lai: (1) tăng trưởng doanh thu phục hồi và (2) đóng góp từ FEC dần cải thiện. VPB lạc quan về sự phục hồi của ngân hàng trong năm 2024 với các mục tiêu tăng trưởng mạnh hơn dự kiến.

- Tỷ lệ nợ tái cơ cấu trên tổng dư nợ theo Thông tư 02/2023/TT-NHNN tính đến cuối năm 2023 đạt 1,04%, giảm đáng kể từ mức 2,8% vào cuối quý 3/2023.

- Rủi ro: Chi phí huy động vốn cao hơn dự kiến, không kiểm soát được chi phí tín dụng.

Chúng tôi duy trì kỳ vọng tăng trưởng thu nhập năm 2024 sẽ phục hồi. Chúng tôi điều chỉnh giảm dự báo lợi nhuận trong năm 2024 chủ yếu do hiệu suất NIM và NOII vào năm 2023 thấp hơn dự kiến. Tuy nhiên, chúng tôi cho rằng lợi nhuận năm 2024 của VPB sẽ tăng 30,7% so với mức đáy kể từ năm 2020 (không bao gồm thu nhập bất thường vào năm 2022). Diễn biến này có thể được thúc đẩy bởi (1) NII tăng trưởng mạnh do NIM cải thiện và tăng trưởng tín dụng mạnh trong cuối năm 2023 & năm 2024, (2) mức phục hồi trung bình của thu nhập từ phí bancassurance và lãi đầu tư, (3) xử lý nợ xấu phục hồi đáng kể hơn, và (4) FEC ngừng phát sinh lỗ. Chúng tôi tin rằng NIM sẽ dần cải thiện trong ba năm tới do (1) chi phí huy động được cải thiện nhờ lãi suất thấp trong năm 2024, vốn phát hành mới và tối ưu hóa cấu trúc huy động vốn, (2) tỷ lệ hình thành nợ xấu giảm và (3) FEC phục hồi, hỗ trợ lợi suất IEA hợp nhất.

Chúng tôi dự báo chi phí dự phòng năm 2024 sẽ tăng 20,3% YoY, mặc dù VPB đặt kế hoạch chi phí dự phòng năm 2024 tăng nhẹ, đạt 5% YoY. Việc VPB (1) hạ xếp hạng 10 nghìn tỷ đồng trái phiếu doanh nghiệp xuống nợ nhóm 2 và nợ nhóm 3 và (2) ghi nhận số dư VAMC đạt 4,3 nghìn tỷ đồng trong quý 4/2023 cho thấy áp lực nhất định lên dự phòng trong năm 2024. VPB nhận định (1) việc hạ xếp hạng trái phiếu doanh nghiệp phần lớn là do xếp hạng CIC được phân loại lại và (2) ngân hàng kỳ vọng dư nợ VAMC sẽ sớm được tất toán khi hơn 70% nợ VAMC đã được thu hồi trong chu kỳ vừa qua. Hiện tại, chúng tôi dự báo VPB sẽ tất toán toàn bộ dư nợ VAMC trong năm 2026.

Mối quan hệ chiến lược với Tập đoàn Ngân hàng Sumitomo Mitsui (SMBC) giúp nâng cấp mô hình kinh doanh của VPB. Gần đây, VPB đã thông báo rằng (1) SMBC Singapore sẽ trở thành đơn vị thu xếp nguồn vốn nước ngoài và (2) SMBC TP. HCM sẽ giới thiệu khách hàng cho VPB. VPB sẽ phát triển phân khúc khách hàng FDI thành phân khúc chiến lược mới với sự hỗ trợ của SMBC.